Сбербанк отчитался по РСБУ за 9m2021: анализируем результаты и считаем дивиденды

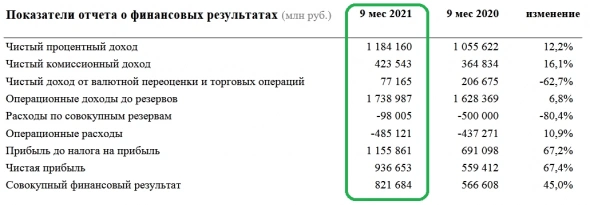

📈 Операционные доходы Сбера по-прежнему демонстрируют двузначный темп роста, на фоне повышенных объёмов кредитования и роста транзакционной активности клиентов.

При этом отношение расходов к доходам составило 27,9% — показатель стабильно держится ниже отметки 30%, что радует.

📈 Чистый комиссионный доход также продолжает радовать двузначной динамикой, прибавив с января по сентябрь на 16,1% (г/г) до 423,5 млрд руб. Основным драйвером остаются операции с банковскими картами и эквайринг. Помимо этого, единовременные «путинские» выплаты пенсионерам, военным и родителям школьников также оказали дополнительное положительное влияние на транзакционную активность клиентов.

📊 Расходы на кредитный риск сократились на 80,4% (г/г) до 98 млрд руб., что оказало позитивное влияние на рост чистой прибыли. Как результат — по итогам 9m2021 Сбербанк смог заработать 936,7 млрд рублей, и за оставшиеся три месяца только какое-то неведомое чудо (или чёрный лебедь) могут помешать ему покорить долгожданную отметку в 1 трлн руб.

❗️Любопытный момент: в августе расходы на резервы по кредитному портфелю выросли на 32,2 млрд руб., а сентябре этот показатель увеличился ещё на 2,4 млрд руб. Будем надеяться, что в 4 кв. 2021 года резервы будут расти на уровне сентября, и серьёзного стресса удастся избежать.

💼 Что касается кредитного портфеля, то показатель вырос на 7,8% до 26,1 трлн руб. Драйвером роста по-прежнему является розничное кредитование, где в лидерах традиционно значится ипотека.

🧮 Рентабельность капитала в отчётном периоде составила 25,5%, что с учётом доходности краткосрочных ОФЗ предполагает мультипликатор P/BV=1,73х. При этом текущий мультипликатор оценивается на уровне 1,62х — таким образом, потенциал для роста котировок уже не такой большой, как это было летом, и постепенно мы выходим на финишную прямую.

💰 Если посчитать, то за последние 12 месяцев прибыль банка составила 1,16 трлн руб. по РСБУ. При этом по международным стандартам МСФО прибыль может быть даже чуть больше, за счёт результатов дочерних компаний. Тем не менее, ориентир по чистой прибыли даже исходя из РСБУ предполагает дивиденды в размере 25,6 руб. на оба типа акций, что по текущим котировкам сулит ДД= 6,9% на обычку и 7,5% на преф:

👉 Продолжаю держать префы Сбера в своём портфеле и пока не спешу фиксировать прибыль. Хотя уже начинаю осторожно задумываться над этим.

Помимо Смартлаба читайте мои посты там, где вам удобно: Телеграм, ВКонтакте, Instagram, Тинькофф-Пульс

По Газпрому можете сделать расчёт? 🤔