Вклады, недвижимость или фондовый рынок в России: 1997-2021

Два года назад я уже делал пост на эту тему. Суть поста заключалась в том, что я сравнивал три варианта возможных накоплений, начиная с 1997 года и до сентября 2019 года:

Сценарий 1, Ультраконсервативный. Деньги накапливаются на вкладах в банках с ежемесячным пополнением.

Сценарий 2, Прагматичный. Деньги сначала накапливаются на вкладах, а затем в самый удобный для этого момент подключается кредитное плечо — в 2006 году покупается квартира в Санкт-Петербурге под сдачу в ипотеку. Сдача квартиры производится на идеальных условиях: без простоев, без затрат на ремонт и без налогов — и так на протяжении 13 лет.

Сценарий 3, Инвестиционный. Деньги инвестируются в российский фондовый рынок — в индекс Мосбиржи. Данные о дивидендах есть только с 2008 года, так что посчитал будто бы до 2008 года никаких дивидендов не было вообще, после 2008 года они реинвестируются.

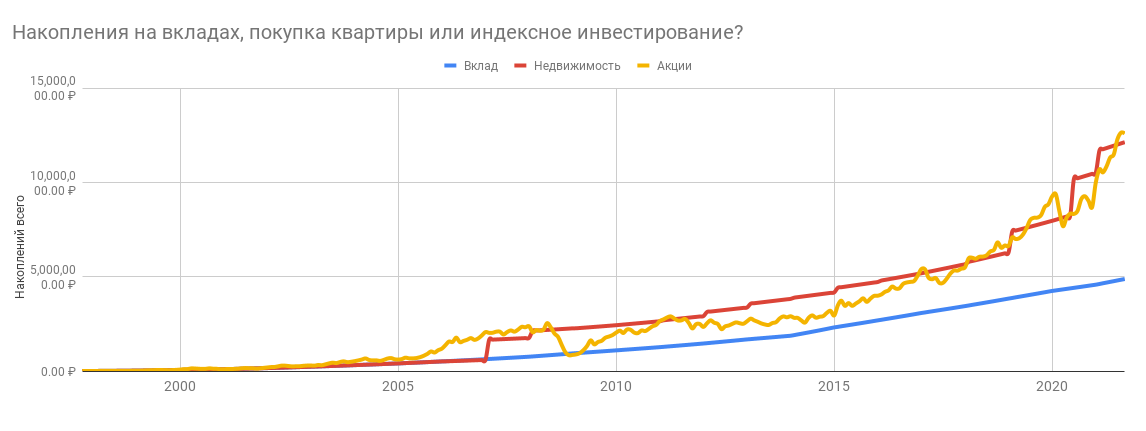

Тогда для многих читателей (и для меня в том числе) результат расчётов стал открытием:

Несмотря на то, что мы явно подсуживали недвижимости (мы знаем будущее и знаем время, когда лучше брать ипотеку, квартира сдается в идеальных обстоятельствах, и сопутствующих расходов на приобретение нет), недвижимость шла бок-о-бок с рынком акций, но акции немного обогнали недвижимость.

Прошло 2 года, и я обновил расчёты. Далее представлены результаты расчётов в период с 1997 по 2021 год включительно.

Сценарий 1, Ультраконсервативный

Наш герой начинает с 500 рублей в месяц в 1997 году. Правда, тогда до деноминации это были полмиллиона рублей, половина средней зарплаты. С каждым годом эта сумма повышается на 500 рублей. Так, в 2021 году сумма ежемесячных сбережений уже составила 12'500₽.

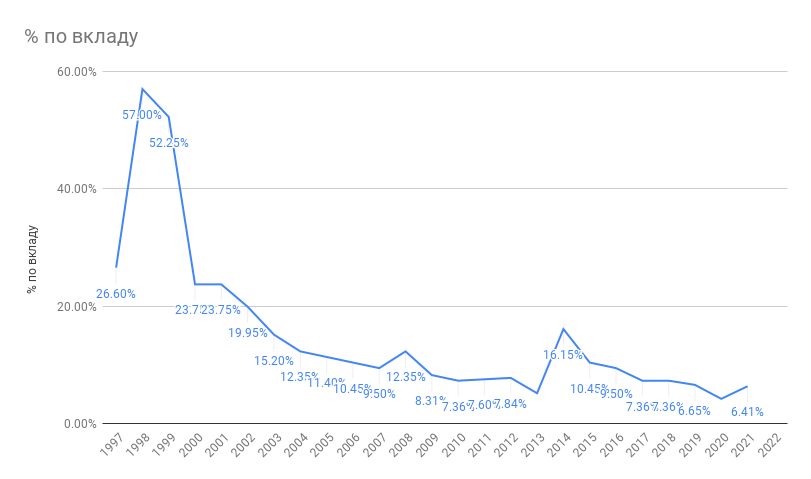

Наш герой нашёл неплохое предложение — % по вкладу почти равен ставке рефинансирования (ключевой ставке ЦБ).

В сумме в сбережения отправлено 1'908'500₽. Через 24 года его вклад принес ему 4'919'500₽ или 2,6х.

Сценарий 2, Прагматичный

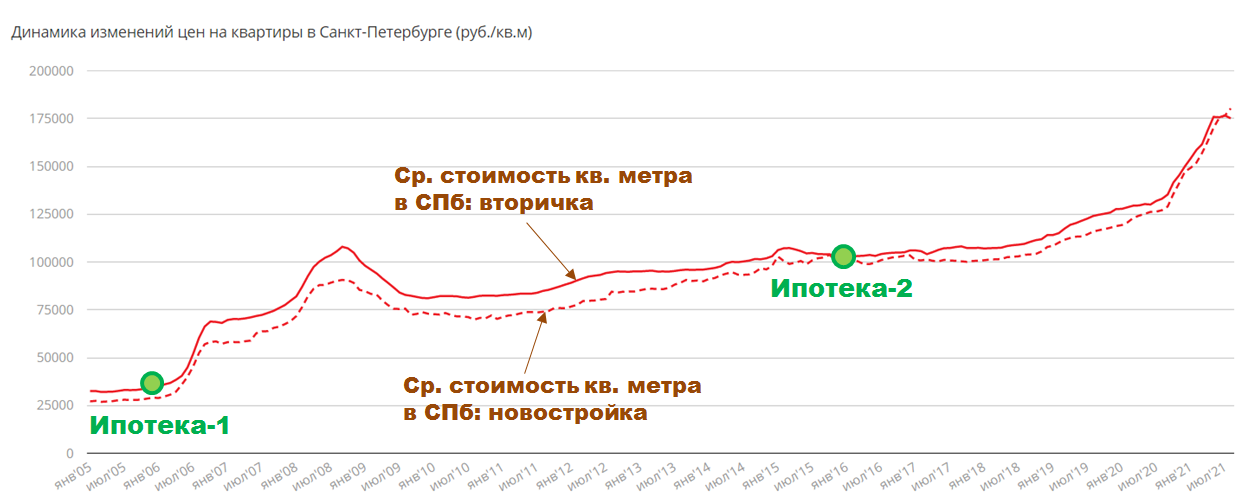

Самый интересный сценарий. Начав на тех же стартовых позициях и накапливая деньги на вкладе на протяжении 8 лет, второй герой берет ипотеку и покупает квартиру под сдачу в Санкт-Петербурге выбрав ИДЕАЛЬНОЕ время для покупки — начало 2006 года. Ипотеки только что стали доступны! Наш герой уже накопил понемногу 508 000 рублей, и берет по средней ставке в 14,9% годовых в ипотеку квартиру 30 кв. м за 1,05 млн ₽ с первоначальным взносом 50% от стоимости жилья. Ипотека успешно выплачивается через 5 лет, и мы уже знаем, что это было хорошей сделкой.

Начиная сдавать квартиру за 8000₽/мес в 2006, он пришел к 25000₽/мес в 2021. Он не тратится на ЖКХ — это оплачивают арендаторы. Он делает это «всерую», не платя налог с прибыли. Он уверен, что квартира вечная, и не страхует её. Квартира сдается всегда, ни месяца простоя за 15 лет. Он не делает в квартире ремонт, даже косметический. Никаких комиссионных расходов при покупке. Банк забыл о страховании жизни ипотечника и имущества в залоге. Не квартира, а золото! Владелец по-прежнему плюсом к арендным платежам откладывает всё те же ежемесячные сбережения.

Благодаря таким идеальным условиям, погашение ипотеки произошло за 5 лет, впоследствии все сбережения и платежи по аренде сверх ипотеки отправлялись на банковский вклад, где к 2016 году вновь накопилась приличная сумма.

Я добавил в расчёт ещё одну хорошую сделку: в 2016 году накопилась сумма, равная 50% от стоимости средней квартиры такого же размера — куплена квартира 30 кв. м за 3,2 млн ₽ в Санкт-Петербурге. Вновь ипотека, которая погашается за 5 лет. Мы снова знаем будущее, и знаем, какой скачок будет в стоимости недвижимости в 2020 году — так что решение оправданное.

данные www.bn.ru/analytics/

данные www.bn.ru/analytics/И уже два арендных платежа, и оба идеальные — без простоя и без доп. расходов. И дополнительно всё те же сбережения с зарплаты плюсом.

В сумме в сбережения отправлены те же 1'908'500₽. Получены 3'021'000₽ с аренды двух квартир. Они тоже реинвестировались. Через 24 года его талантливое управление недвижимостью в идеальных условиях принес ему 12'203'500₽ или 6,4х.

Сценарий 3, Инвестиционный

Третий герой придерживается инвестирования в акции из индекса Мосбиржи, докупая каждый месяц акции, несмотря ни на какие новости и кризисы. Начав со 100 пунктов, индекс схлопнулся на 80% (до 20 пунктов) во время дефолта в 1998 году. Во время Мирового Финансового кризиса индекс рухнул с 1900 до 600 пунктов в 2009 году, акции снизились в цене на 65%. Разные причины не давали индексу расти с 2012 до 2015 года, несмотря на бурный рост рынков других стран. Наш герой докупал, несмотря ни на что. 2020 год на фоне предыдущих сотрясений выглядел мягче — акции упали всего на 34%.

Все дивиденды, которые герой получил до 2008 года, он просто складировал и никуда не инвестировал, начав реинвестировать их только в 2008 году (просто у Мосбиржи данные по накопленным дивидендам публикуются с 2008 года). Я брал данные по индексу, который учитывает налоги с дивидендов. То есть, результат будет за вычетом налогов.

В сумме в сбережения отправлены те же 1'908'500₽. Но несмотря на все невзгоды, результат третьего героя составил 13'229'500₽ или 6,9х.

Выводы:

- Недвижимость и акции по-прежнему показывают примерно одинаковую доходность при одинаковых вложениях на 24-летнем периоде.

- При этом, акции показывают гораздо большую волатильность, что не есть хорошо.

- Для недвижимости здесь избраны идеальные условия. Стоит помнить, что инвестиции в недвижимость помимо процентов по ипотеке и оплаты жилищно-коммунальных услуг (это учтено), влекут за собой множество доп. расходов: страховка (при ипотеке — неизбежно, но и без неё желательно); расходы на ремонт (косметический и капитальный — в расчёте за 15 лет сдачи квартиры не проводился ни один, ни другой); возможные простои; налоги (по сути, сейчас между властью и арендодателями заключен негласный пакт, по которому налог с этого дохода не платит почти никто) и иные мелкие расходы. Даже часть этих расходов значительно снизила бы результат.

- В акциях тоже есть неучтённые моменты, но они могли повлиять на результат в обе стороны: до 2008 года нет официальных данных по индексу полной доходности с учётом дивидендов, поэтому в результате не учтены дивиденды за более чем 10 лет. Вместе с тем не учтены и комиссионные расходы на покупку ценных бумаг, а в начале срока они могли быть высокими — только с недавних пор мы имеем возможность покупать акции, платя мизерные комиссии.

- Акции — не для слабонервных. Помните, что они сопряжены с повышенным риском, который вознаграждается повышенной доходностью на действительно длинных временных периодах.

- Я ожидал увидеть более убедительный результат в акциях. Если бы тот же самый замер был сделан в 2020 году, мы бы увидели превосходство недвижимости.

Ждём яростной критики со стороны любителей бетона.

С 2009 года были 5 летки под 15%.

В 2014 году 5 летки под 12%

В декабре 14 были 3 летки под 20-24%.

С 20 года заработать на вкладах действительно не получится.

Но даже сейчас, при ключевой 6,7% есть полный аналог вклада (ОФЗ-н) под ставку 8,1% годовых или 7,05% чистыми, т.е доходности даже сейчас выше ключевой ставки.

+ не плохо было добавить наличный бакс, для сравнения.

Во всем этом только одна проблема — доходность в прошлом не гарантирует будущих доходностей.

Чисто вспомнить, как это было.