15 сентября 2021, 11:12

"Дивидендный монстр" Globaltrans - первый взгляд на компанию

В четверг у нас будет прямой эфир #smartlabonline с компанией Globaltrans (ссылка). Немного изучил компанию перед эфиром и спешу поделиться выводами.

Компания интересная: стоит 100 ярдов и последние годы направляет на дивиденды от 8 до 16 млрд рублей в год. Естественно при таких параметрах компания выглядит как очень доходная облигация с некоторым опционом на рост доходности.

Самый главный вопрос, который у меня возник:

❓Почему стоимость поездки резко упала в 2020 году ( с 45,807 до 36,909 руб в 2020 и еще больше упала в 1П2021 — до 34,506 руб)

❓Также меня заинтересовал вопрос — почему доля компании в перевозках за 5 лет снизилась с 8,3% до 7,6%.

В целом бизнес в общем простой и понятный: компания возит сырьё по России по дорогам РЖД. Я пока не понимаю кто ещё присутствует на рынке, и каковы конкурентные позиции компании. Из плюсов можно отметить долгосрочные контракты с такими мейджорами как Роснефть, ММК, Металлинвест и т.п. Осталось разобраться как формируются ставки на перевозки, насколько велик переизбыток транспортных мощностей (вагонов) на рынке.

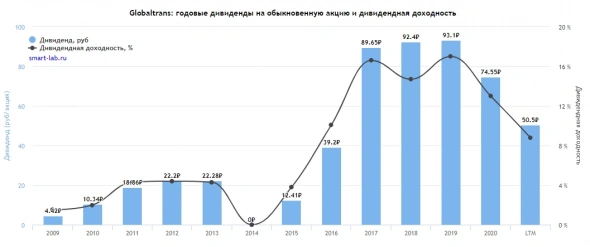

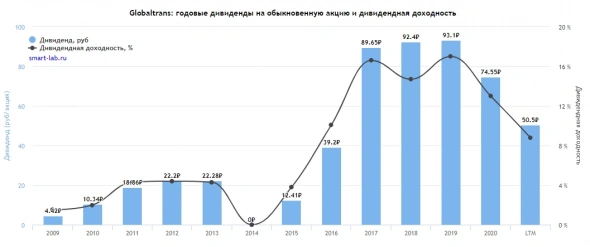

Акции GLTR за 10 лет росли в среднем на 5% в год, но при этом дали отличную дивдоходность:

https://smart-lab.ru/q/GLTR/dividend/

В общем, чтобы понять дальнейший путь доходов, надо разобраться с перспективами цен, объемов и капзатрат.

Так-то компания довольно приличная.

На первый взгляд, гораздо приличнее большинства других.

В общем надо смотреть, разбираться в деталях.

Компания интересная: стоит 100 ярдов и последние годы направляет на дивиденды от 8 до 16 млрд рублей в год. Естественно при таких параметрах компания выглядит как очень доходная облигация с некоторым опционом на рост доходности.

Самый главный вопрос, который у меня возник:

❓Почему стоимость поездки резко упала в 2020 году ( с 45,807 до 36,909 руб в 2020 и еще больше упала в 1П2021 — до 34,506 руб)

❓Также меня заинтересовал вопрос — почему доля компании в перевозках за 5 лет снизилась с 8,3% до 7,6%.

В целом бизнес в общем простой и понятный: компания возит сырьё по России по дорогам РЖД. Я пока не понимаю кто ещё присутствует на рынке, и каковы конкурентные позиции компании. Из плюсов можно отметить долгосрочные контракты с такими мейджорами как Роснефть, ММК, Металлинвест и т.п. Осталось разобраться как формируются ставки на перевозки, насколько велик переизбыток транспортных мощностей (вагонов) на рынке.

Акции GLTR за 10 лет росли в среднем на 5% в год, но при этом дали отличную дивдоходность:

https://smart-lab.ru/q/GLTR/dividend/

В общем, чтобы понять дальнейший путь доходов, надо разобраться с перспективами цен, объемов и капзатрат.

Так-то компания довольно приличная.

На первый взгляд, гораздо приличнее большинства других.

В общем надо смотреть, разбираться в деталях.

Читайте на SMART-LAB:

Режим risk-off: почему удар по Ирану усилил доллар, но не поддержал облигации

Понедельник начался с довольного нетипичного режима риск-офф: доллар укрепляется по всему рынку, мировые акции снижаются, золото выросло более чем на 4%, Brent в моменте подскакивал на 13%....

02.03.2026

Сегмент Non-Life RENI опубликовал отчетность по ОСБУ за 2025 год

Сегодня на e-disclosure.ru мы опубликовали отчетность ПАО «Группа Ренессанс Страхование» по ОСБУ за 12 месяцев 2025 года, которая включает в себя только наш бизнес по Non-Life. Операции по...

02.03.2026

Разве не из-за этого?

Цитата «По данным «Промышленных грузов», на июнь средняя ставка аренды полувагона составила 850 рублей против 700 рублей минувшей зимой, тогда как средняя ставка 2020 года превышала 900 рублей в сутки, а ставка 2019 года была близка к 1800 рублей в сутки». Источник: www.alta.ru/logistics_news/82583/

По времени, падение доходов может отставать от снижения ставки из-за наличия долгосрочных договоров.

Нужно смотреть, возможно часть их доли перешло кэптивным компаниям (сами клиенты или крупные производители вагонов/лизинговые компании создают собственных операторов).

>В целом бизнес в общем простой и понятный:

Если бы не было сильного влияния РЖД как владельца инфраструктуры и гос-ва как регулятора тарифов, то возможно было бы просто и понятно, а так по сложности этот бизнес недалеко ушел от электроэнергетики.

>Я пока не понимаю кто ещё присутствует на рынке, и каковы конкурентные позиции компании.

Из крупных игроков на рынке полувагонов можно выделить ФГК, ПГК еще есть ряд небольших операторов.

>как формируются ставки на перевозки

Обобщенно формируется из трех составляющих: инфраструктурной (по Прейскуранту 10-01), локомотивной (здесь есть нюансы, т.к. оператор может сам владеть локомотивной тягой, если нет то также Прейскурант 10-01) и вагонной составляющей (дерегулирована, то что закладывает сам оператор исходя из своей бизнес-модели). Первые две составляющие занимают около 85% тарифа. А чтобы операторам было выгодно возить, то есть куча поправочных коэффициентов на направления, типы вагонов, груз и т.д.

>насколько велик переизбыток транспортных мощностей (вагонов) на рынке.

По общему парку скорее профицит, но рабочий парк может быть и дефицитным на определенных направлениях или к примеру из-за нахождения большого числа вагонов в ремонте.