Лукойл - дивидендная интрига 2021 года

Нефтегазовый сектор России вызывает много вопросов. Он не однозначен и ему часто предпочитают американских нефтяников. Но есть одна компания, которая даже скептиков заставляет задуматься. Это Лукойл — компания, которая занимает почетное место у меня в портфеле и первой срывается с языка, когда меня спрашивают, какую компанию можно купить на рынке. Нужно ли это делать сейчас, узнаете из статьи.

В начале пробежимся по отчету за первое полугодие 2021 года. Тут все ожидаемо, сильно. Выручка компании выросла на 53,8% до 4,1 трлн рублей. Само собой причиной такой динамики служит низкая база прошлого года и рост цен на нефть и продукты нефтепереработки. Доля экспорта в выручке на конец полугодия составляла 85%. Эффект в первом полугодии от курсов валют дал о себе знать.

Операционные расходы, за исключением приобретенной нефти и газа подросла в пределах 15%, что намекает на способность руководства справляться с возросшей нагрузкой. Убытка по курсовым разницам в отчетном периоде почти нет. Все это позволило заработать 348,4 млрд рублей чистой прибыли, против убытка годом ранее. Так как же Лукойл распорядится этой прибылью?

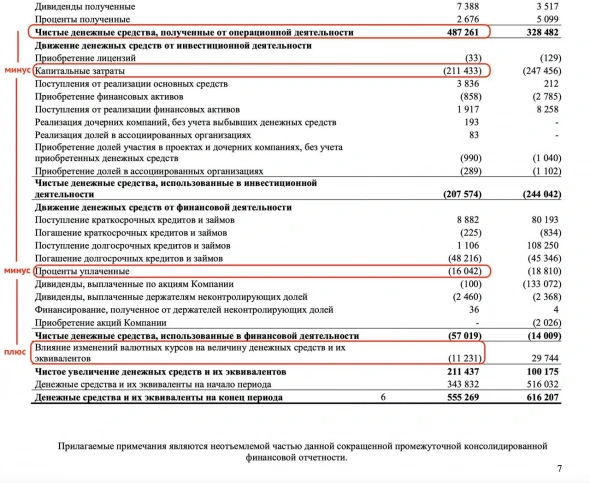

По дивидендной политике Лукойл направляет на дивиденды не менее 100% от скорректированного денежного потока. Скорректированный показатель считается, как чистые ДС минус капитальные затраты, уплаченные проценты, а также расходы на buyback и обязательства по аренде. Учитывается также влияние изменений валютных курсов.

Сложно? Сейчас объясню на пальцах:

Открываем отчет МСФО, находим 7-ю страницу (движение денежных средств) и берем сумму чистых денежных средств (487,3 млрд). Далее вычитаем из нее капитальные затраты (211,4 млрд), выкидываем уплаченные проценты (16 млрд) и прибавляем к ней курсовые разницы (11,2 млрд). Получается скорректированный денежный поток (271,1 млрд). Делим его на общее кол-во акций (653 млн).

В результате у нас получается 415,2 рубля на одну обыкновенную акцию, что по текущим ценам составляет 6,6% доходности. И это полугодовая доходность, на которую можно рассчитывать инвесторам. Это тонкий момент, в пресс релизе руководство не корректировало FCF и поставило пока 212 млрд рублей. Ну а мы скрестили пальцы и надеемся, что уж Лукойл будет верен дивидендной политике.

После экскурса в отчетность и финансы надо бы подвести итог. Да вот только вы уже наверное сами все поняли. Мое отношение к компании не меняется. Я не вижу ни одной причины продавать акции, либо отказываться от инвестиций в нее. Ждем решения по дивам и уже годовой отчет, а пока беру режим тишины по Лукойлу.

*Не является индивидуальной инвестиционной рекомендацией

Если статья оказалась полезна, ставьте лайк и подписывайтесь на мой Telegram-канал

NSA15 сентября 2021, 14:19А известно когда будет СД?0

NSA15 сентября 2021, 14:19А известно когда будет СД?0 Baks10016 сентября 2021, 09:03имея машину, грех не быть акционером лукойла0

Baks10016 сентября 2021, 09:03имея машину, грех не быть акционером лукойла0 zaq78916 сентября 2021, 12:39А не рано с режимом тишины? Лук обычно платит за 9 мес и год. В 2021 будет по-другому?0

zaq78916 сентября 2021, 12:39А не рано с режимом тишины? Лук обычно платит за 9 мес и год. В 2021 будет по-другому?0