Питер Тиль - лайфхакер столетия

Питер Тиль — выдающаяся личность. Он основал PayPal, его компания вскоре после основания поглотила стартап Илона Маска под названием X.соm и стала лидером в сфере онлайн-платежей, сохраняя свои позиции по сей день. Питер основал и другой бизнес, являющийся сейчас многомиллиардной публичной компанией, акции которой очень популярны сегодня среди российских частных инвесторов — Palantir. Питер также известен тем, что был первым венчурным инвестором в Facebook. В 2004 году он инвестировал в детище Цукерберга $500 тысяч, получив взамен долю 10,2% в Facebook. Доля была продана в 2012 году за $395.8 млн (сегодня такая доля стоила бы более $100 млрд).

Этим летом Питер Тиль стал героем множества заголовков бизнес-изданий — от самых уважаемых до откровенно жёлтых. Дело в том, что он, якобы, использовал дыру в пенсионной системе США, законным способом уйдя от налогов на прирост капитала со своим пакетом акций PayPal на сумму более $5 млрд! В этом посте я обращусь к источникам информации, разберу, что это за редкая законная схема, пользуется ли ей кто-либо ещё кроме Питера, а также проведу аналогии с российскими индивидуальными инвестиционными счетами, чтобы понять — возможно ли такое в России для всех граждан в целом и для основателей технологических стартапов в частности.

ProPublica: Lord of the Roths

Всё началось с расследования издания ProPublica. Журналисты получили доступ к утечке базы данных американской налоговой службы IRS, в которой были сведения о состоянии счетов Roth IRA множества американцев.

Roth IRA - индивидуальный пенсионный счет (Individual Retirement Account — IRA) для резидентов США с освобождением от налога на прирост капитала при соблюдении определенных условий, основным из которых является достижение возраста 59½ лет. Данный подтип IRA назван в честь сенатора Уильяма Рота (W. Roth), инициировавшего его запуск.

Пенсионный план Roth IRA начал действовать с 1998 года, и всегда имел лимит на внесение средств на счёт. Так, с 1998 по 2001 год можно было вносить не более $2000 в год, и сейчас лимит постепенно вырос до $6000 ($7000 для тех кто старше 50 лет) в год.

Питер Тиль умеет считать деньги и умеет читать законы! Этого достаточно, чтобы совершенно законным способом увести более $5 млрд из-под налогообложения совершенно законным способом. Ах да, я забыл ещё одно несущественное условие: надо ещё быть основателем стартапа, который будет стоить пару сотен миллиардов долларов через 20 лет. Так вот — Питер знал о том, что Roth IRA позволяет приобретать не только ценные бумаги, торгуемые на публичной секции биржи, но также производить сделки на внебиржевой секции.

Питер Тиль и Илон Маск, 1999 год

Питер Тиль и Илон Маск, 1999 год

1999 год: $1'700

Так, ProPublica стало известно, что в январе 1999 года 32-летний Питер открыл счёт Roth IRA через брокера Pensco Pension Services, и приобрёл на внебиржевой секции 1,7 млн акций своего детища PayPal по $0.001 за штуку — то есть, на $1700. ProPublica удалось связаться с основателем и директором этого небольшого брокера из Калифорнии — Томом Андресоном. Тот подтвердил, что хорошо знает Питера Тиля и ещё нескольких людей, стоящих у основания PayPal (впоследствии ставших знаменитыми на всю Кремниевую долину венчурными инвесторами — в шутку названными «PayPal-мафия») и что в 1999 году именно он порекомендовал им для такой «схемы» нововведённый Roth IRA.

Довольно удачно сюда укладывалось стремление Питера ставить минимальные зарплаты себе и другим ключевым лицам стартапа. Ведь в то время Roth IRA имел ещё одно ключевое ограничение: такой счёт могли себе открыть только те, кто зарабатывал не более $110'000 в год. Питер зарабатывал в то время порядка $73'000 в год. Кстати, уже через много лет после описываемых событий и после того, как PayPal стал многомиллиардной корпорацией, а сам Питер стал знаменитым венчурным инвестором, он всегда отдавал приоритет в инвестициях тем компаниям, которые платили скромные зарплаты и бонусы своим директорам и управляющим. Многомиллионные бонусы, по его мнению, мешают настоящему стартапу, ведь они забираю жизненно важный ресурс. Здесь трудно с ним не согласиться.

15 февраля 2002 года PayPal стала публичной компанией, получив листинг на Nasdaq. Уже в июле того же 2002 года компанию поглотит eBay.

15 февраля 2002 года PayPal стала публичной компанией, получив листинг на Nasdaq. Уже в июле того же 2002 года компанию поглотит eBay.

2002 год: $28'500'000

В октябре 2002 года компания PayPal была поглощена корпорацией eBay за $1,5 млрд. По попавшим в руки журналистов «утекшим» данным, на конец 2002 года стоимость активов на Roth IRA Питера составляла $28,5 млн, преимущественно это были денежные средства. По тем же данным, Тиль провернул свой «схематоз» повторно в 2003 году — на этот раз с акциями основанного им стартапа Palantir. Напомню, что все сделки внутри этого счёта не предполагают уплаты налогов, каким бы значительным прирост капитала ни был.

Впоследствии, и инвестиции в Facebook в размере $500'000 в 2004 году (впоследствии Питер выручил $395.8 млн при продаже этих акций в 2012 году) также прошли с использованием Roth IRA.

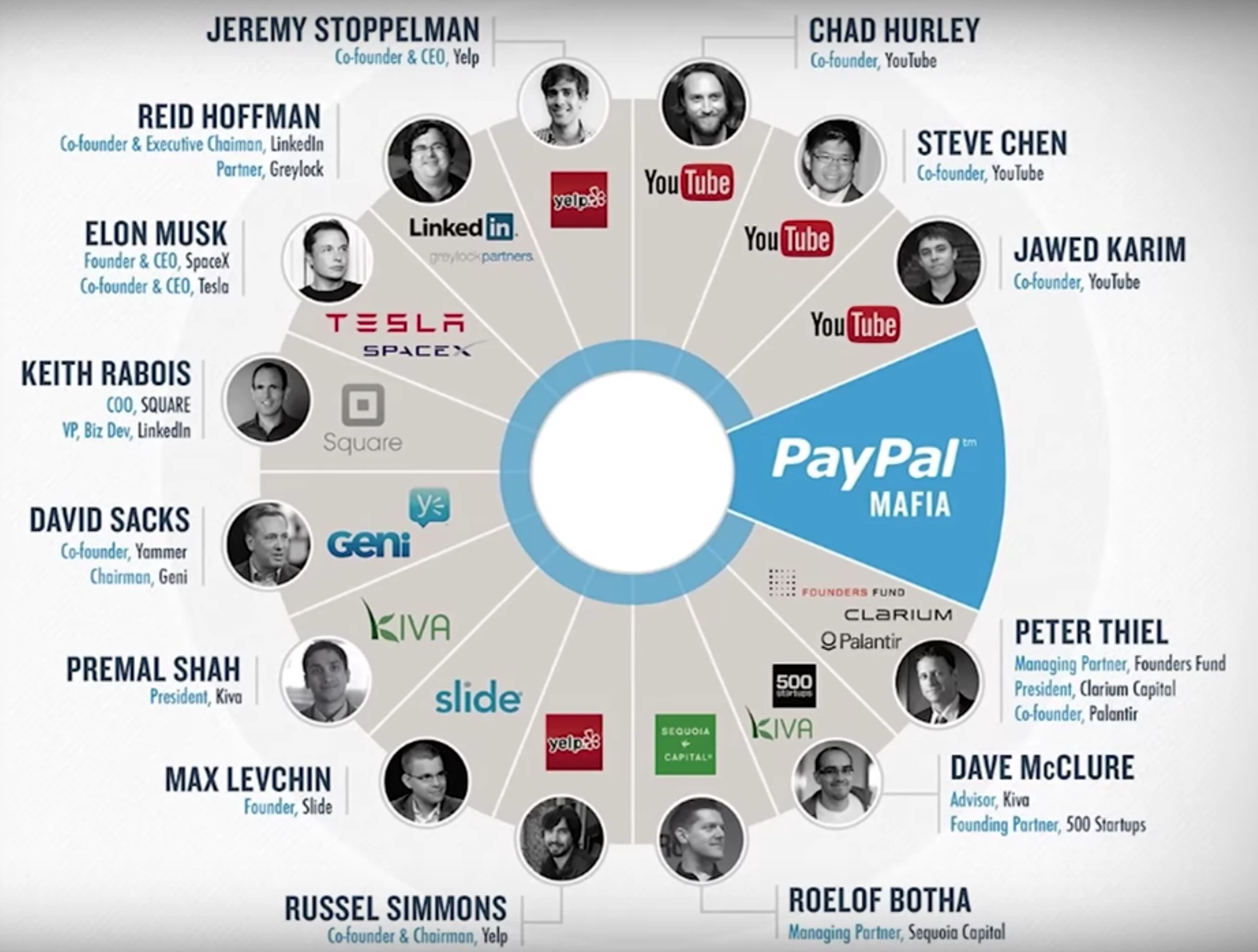

PayPal-мафия: члены команды, стоящей у истоков PayPal, стали очень известны в Кремниевой долине как активные венчурные инвесторы и создатели множества технологических компаний

PayPal-мафия: члены команды, стоящей у истоков PayPal, стали очень известны в Кремниевой долине как активные венчурные инвесторы и создатели множества технологических компаний

2008 год: $870'000'000

К концу 2008 года, несмотря на мировой финансовый кризис и глобальное падение акций почти на 50%, стоимость Roth IRA Питера Тиля составила 870 миллионов долларов. Согласно «утекшим» налоговым отчетам и документам Комиссии по ценным бумагам и биржам, к этому времени (конец 2008 года) было ещё трое основателей PayPal, которые на тот момент имели счета Roth IRA стоимостью более $80 миллионов каждый.

2011 год, на обложке Forbes Питер Тиль с заголовком «Жизнь после Facebook». Питер продал в 2011 большую часть купленных в 2004 году акций Facebook, продав долю полностью в 2012 г.

2011 год, на обложке Forbes Питер Тиль с заголовком «Жизнь после Facebook». Питер продал в 2011 большую часть купленных в 2004 году акций Facebook, продав долю полностью в 2012 г.

2011 год: $1'600'000'000

Были ли ребята из «PayPal-мафии» единственными, кто просек фишку с Roth IRA и покупкой акций стартапов на внебиржевой секции за копейки? Нет конечно! Согласно публичному отчету налоговой службы, по состоянию на 2011 год насчитывалось около 300 налогоплательщиков со стоимостью активов на IRA более $25 миллионов каждый. Эта новость разнеслась по СМИ, жарко обсуждалась. Мало кто знал, что большинство из этих счетов были ничтожными по сравнению со счётом Тиля, который в том году был оценен почти в 1,6 миллиарда долларов. Тогда же американская налоговая пыталась инициировать запрет на внебиржевые сделки на Roth IRA, оставив возможность доступа только к «честным», публичным сделкам. Однако, эта инициатива так и не прошла. Внебиржевая секция по-прежнему доступна всем владельцам счетов Roth IRA.

Питер Тиль с Дональдом Трампом. Злые языки часто припоминают Питеру открытую и активную поддержку экстравагантного президента.

Питер Тиль с Дональдом Трампом. Злые языки часто припоминают Питеру открытую и активную поддержку экстравагантного президента.

2019 год: $5'000'000'000

К 2019 году активы Тиля на этом счёте стали настолько обширными и разнообразными, что его объем превысил 5 миллиардов долларов, и на этом счёте было открыто аж 96 субсчетов. Данные о состоянии счёта Питера Тиля на 2020 и 2021 годы в «слитых» материалах отсутствуют. Индекс широкого рынка США S&P500 с конца 2019 года по сей день вырос на 40%. Если предположить, что доходность портфеля Питера за этот период близка к доходности рынка, то счёт уже подрос до $7 млрд. Через месяц, 11 октября, Питеру исполнится 54 года. А это значит, что уже через 5,5 лет, в апреле 2027 года, он сможет снимать со своего Roth IRA денежные средства и пользоваться ими без какого-либо налогообложения.

Слишком хорошо чтобы быть правдой

Питер Тиль после публикации расследования никаких комментариев журналистам не давал. Несмотря на то, что ProPublica занимается подобными журналистскими расследованиями вот уже более 10 лет и награждена 6 Пулитцеровскими премиями, вся история с Roth IRA Питера Тиля сводится к неким «утечкам» и данным, полученным нелегальным путём. Проверить на достоверность такие данные не представляется возможным. Журналисты неоднократно ссылаются на самые разные источники: на данные налоговой службы, на судебные документы, на заявление Питера для получения гражданства Новой Зеландии. То ли им действительно предоставили внутренние данные из разных ведомств и даже из разных юрисдикций, то ли правду немного приукрасили вымыслом (всё равно никто не сможет проверить). Так что я отношусь ко всему этому как к интересной около-инвестиционной байке. Правда, в ней раскрыта очень интересная «схема», которая в теории применима даже в России (об этом чуть ниже).

Кто ещё кроме Питера Тиля

Berkshire-мафия: Уоррен Баффетт и Тед Вешлер

Berkshire-мафия: Уоррен Баффетт и Тед ВешлерСтоит отметить, что традиционные пенсионные счета в США — Traditional IRA — имеют гораздо более мягкие условия для пополнения, но имеют при этом менее интересные налоговые льготы. Примерно в 2010 году стало возможным трансформировать Traditional IRA в Roth IRA, уплатив единоразово некоторый налог на прибыль, но зато впоследствии получить возможность избегать последующих налогов на прибыль.

По информации, располагаемой ProPublica, многие именитые крупные инвесторы воспользовались такой возможностью:

- Уоррен Баффетт располагал активами стоимостью $20,2 млн на конец 2018 года на своем Roth IRA, трансформированном из Traditional IRA;

- Роберт Мерсер — один из менеджеров хедж-фонда Renaissance Technologies — также имеет Roth IRA с активами на $31,5 млн;

- Рэндалл Смит — один из рекордсменов, менеджер хедж-фонда Alden Global Capital — располагает активами стоимостью $252,6 млн на своем Roth IRA;

- Тед Вешлер — один из топов в Berkshire Hathaway Уоррена Баффетта — имеет одну из самых внушительных сумм на своем Roth IRA — $264,4 млн.

Как и в случае с Питером Тилем, остается верить на слово журналистам (или не верить), так как только лишь один Тед Вешлер прокомментировал данную публикацию. Вот его комментарий:

Размер моего Roth IRA, безусловно, больше, чем я мог себе представить, когда я впервые открыл свой Traditional IRA в 1984 году в качестве 22-летнего младшего финансового аналитика, зарабатывающего 22000 долларов в год. Мой IRA вырос до 70385 долларов к концу 1989 года, когда я покинул WR Grace, и начал управлять своим счётом самостоятельно. В течение последующих 29 лет (до даты, которую вы указываете — конец 2018 года) я инвестировал с этого счета только в публично торгуемые ценные бумаги. Все инвестиции на этом счете были инвестициями, которые были доступны широкой публике. В 2012 году я преобразовал свой Traditional IRA в Roth IRA, так как эта возможность была законодательно отрыта. Мой счёт IRA тогда насчитывал активы стоимостью $131 млн, и я заплатил единоразовый налог около $28 млн за это действие. Инвестиционный успех этого счета был результатом тщательного отбора акций, исключительной удачи и многолетнего периода времени. Накопление такой суммы на моем Roth IRA, безусловно, превосходит все, что я когда-либо ожидал, но это было реализовано доступным для всех налогоплательщиков США методом. Результат исключительный, но этот результат — не продукт обмана налоговой службы. Каждый отложенный мной доллар в 1984 году, в возрасте 22 лет, превратился в 9000 долларов сегодня — определенно это не тот результат, которого я мог бы ожидать.

Возможно ли такое в современной России?

У пенсионного счёта Roth IRA есть аналог в России — ИИС второго типа (ИИС-Б).

Лимит пополнения ИИС-Б даже выше, чем его американский аналог — 1 млн ₽ в год (около $13-14 тысяч) против лимита для Roth IRA $6000 ($7000 для тех, кто старше 50 лет).

Если Roth IRA предполагает освобождение от налогов на прирост капитала после достижения человеком 59,5 лет, то ИИС-Б предполагает закрытие его с полным освобождением прироста капитала от налогов по истечении 3 лет после открытия счёта, что тоже своего рода чит по сравнению с американским аналогом.

Что касается «схематоза» Питера Тиля, то теоретически он доступен владельцам ИИС-Б в России! Дело в том, что нет никаких ограничений на сделки на внебиржевой секции Мосбиржи для владельцев ИИС-Б. Эта информация требует дополнительной проверки, так как на практике я это не проверял.

Так что теоретически, для «российского Питера Тиля» с ИИС-Б возможна такая схема:

- Внести на ИИС-Б 1 млн ₽;

- Купить на внебиржевой секции 10 млн акций своего технологического стартапа АО «Рога и Копыта» по 0,1₽ за штуку;

- Вывести АО «Рога и Копыта» на IPO на Мосбирже. Предположим, АО «Рога и Копыта» — невероятно классная и дорогостоящая компания, и за три года акции после IPO вырастут до 2000₽ за штуку;

- Вуаля, у владельца ИИС-Б есть 20 млрд ₽ не облагаемого никакими налогами дохода.

Другой вопрос — будет ли наш российский Питер Тиль свой многомиллиардный стартап оставлять под российской юрисдикцией?.. Это, конечно, самый маловероятный элемент данной «схемы». Хотя, нынешние владельцы и топ-менеджеры российских компаний могут вовсю эксплуатировать данную схему прямо сейчас, просто никто об этом не догадывается. Что мешало основателям Fix Price перед IPO закупиться за бесценок акциями на ИИС-Б? А что мешает, например, основателям «Красного и Белого» делать это прямо сейчас, в преддверии публичного размещения акций компании?.. Ничего не мешает, просто о таком развитии событий никто даже и не задумывался ранее. Я уже не говорю о «вариантах» для всяких яндексов и тиньковых в части вознаграждения своих топ-менеджеров через опционы с применением ИИС-Б. Додумайте там «схему» сами, это ведь у вас ресурсы триллионных корпораций, а не у меня ;)

Нам же, рядовым частным инвесторам, стоит сконцентрироваться на использовании общедоступных налоговых читов:

- Вычет на взнос для ИИС-А — до 52000₽ каждый год. Мы с женой пользуемся им уже третий год.

- Льгота долгосрочного владения на биржевые активы, которые находятся в собственности более трех лет. Такая льгота имеет огромный для обычного человека (практически недостижимый) лимит — 3 млн ₽ * количество лет удержания (т.е., при использовании льготы сразу по истечению 3 лет, лимит 9 млн ₽, при удержании активов лимит растет на 3 млн ₽ каждый год). На её использование я делаю основной акцент в своих долгосрочных инвестициях.

наверное еще мешает, что не известно как акции себя поведут после ipo, и сколько будут стоить через 3 года