11 августа 2021, 08:42

Портфель облигаций с низким риском.

Почитал тут товарища, который инвестирует в корпоративные облигации с доходностью 7-8% годовых.

У меня только один вопрос — на фига вы лезете в шлак с доходностью портфеля ОФЗ?

Риск тупо не соответствует доходности.

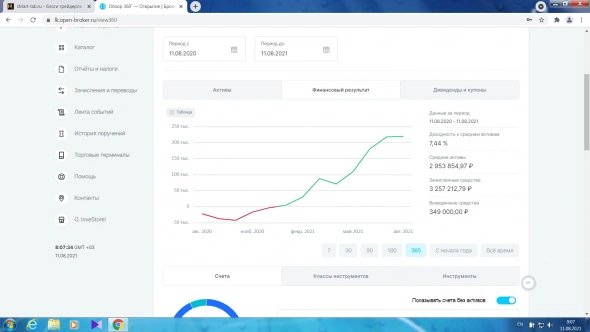

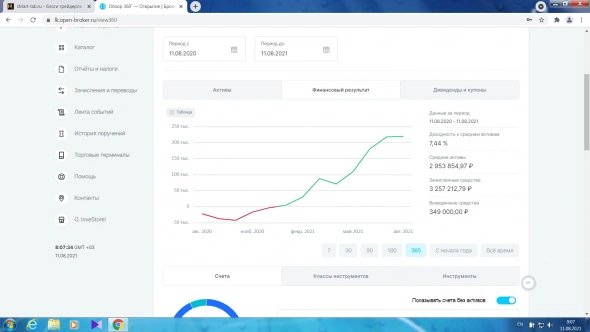

К примеру, вот портфель низко рисковых облигации с примерно аналогичной доходностью — 7,5% годовых. При том, что доходность ОФЗ сейчас около 6,6% годовых.

Кстати, этот портфель обгоняет по доходности 95% счетов трейдеров.

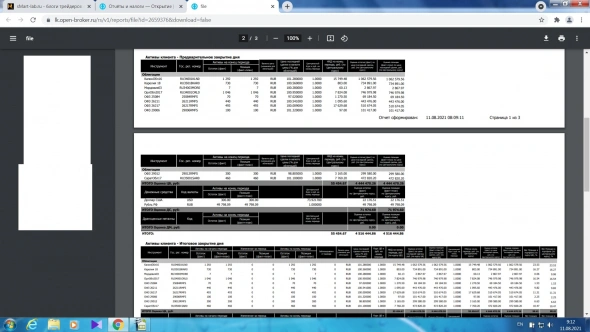

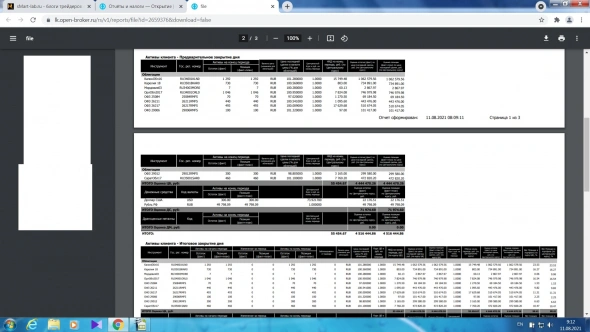

Бумаги

Секрет доходности — скупка бумаг, при доходности от +2% к ставке вклада.

По факту скупка идет на сильной просадке бумаг, когда куча желающих их продать.

Выше доходности 10% сроки от 3,1 до 3,5 лет, под вычет на владение.

Ниже 10% сроки до 1,5 лет.

Скупаю лесенкой по 500 тыс руб в неделю.

После введения налога на купон, беру только ниже номинала с до 1/3 начисленного НКД к купону.

Продаю бумагу по 100% номинала от 5 дней до погашения (через выходные с понедельника), часть налога на купон удается не платить.

Фиг знает почему, но перед погашением бумаги в стакане на покупку по номиналу есть заявки. Может быть кто то тоже налоги оптимизирует.

Субфедералы выбираются по критериям -

1. По долгам регион ниже 70% vid1.rian.ru/ig/ratings/gosdolg_10_2020.pdf

2. По уровню листинга (1 или 2 уровень) www.moex.com/ru/listing/securities-list.aspx

Орловская область, мордовия и карелия это старые запасы, под погашение. Под требования сейчас не подходят.

Подходит только Калининград.

На другом счете есть еще Коми, которые тоже подходят.

В РФ три дефолтных региона

1. Хакасия

2. Мордовия

3. Удмуртия

Как только один из регионов допустит дефолт, выйду полностью из субфедералов и забуду туда дорогу.

Сейчас субфедералы закупаются только на ИИС (у меня в управлении их 4 штуки).

PS В сбере дополнительно сформирован портфель ОФЗ-н с доходностью +2% к ставке вклада. Те же 7- 8% годовых под погашение.

По брокерам сейчас такое разделение

1. Портфель ОФЗ — ВТБ.

2. Портфель ОФЗ-н — сбер

3. Портфель акции и ИИСы — открытие.

Все до лимита 100 тыс баксов.

В корпораты не планирую лезть, от слова совсем т.к

1. Риск не соответствует доходности.

2. У нас по займам под залог, доходность — ставка вклада +5%. Доходность корпоратов сейчас должна быть 6+5 = от 11% годовых. При этом на такой доходности риски зашкаливают — ни залога, ни надежности.

3. Банкротство одного эмитента ударит по доходности всего портфеля. Стоит ради лишних 1-2% рисковать 100%?

У меня только один вопрос — на фига вы лезете в шлак с доходностью портфеля ОФЗ?

Риск тупо не соответствует доходности.

К примеру, вот портфель низко рисковых облигации с примерно аналогичной доходностью — 7,5% годовых. При том, что доходность ОФЗ сейчас около 6,6% годовых.

Кстати, этот портфель обгоняет по доходности 95% счетов трейдеров.

Бумаги

Секрет доходности — скупка бумаг, при доходности от +2% к ставке вклада.

По факту скупка идет на сильной просадке бумаг, когда куча желающих их продать.

Выше доходности 10% сроки от 3,1 до 3,5 лет, под вычет на владение.

Ниже 10% сроки до 1,5 лет.

Скупаю лесенкой по 500 тыс руб в неделю.

После введения налога на купон, беру только ниже номинала с до 1/3 начисленного НКД к купону.

Продаю бумагу по 100% номинала от 5 дней до погашения (через выходные с понедельника), часть налога на купон удается не платить.

Фиг знает почему, но перед погашением бумаги в стакане на покупку по номиналу есть заявки. Может быть кто то тоже налоги оптимизирует.

Субфедералы выбираются по критериям -

1. По долгам регион ниже 70% vid1.rian.ru/ig/ratings/gosdolg_10_2020.pdf

2. По уровню листинга (1 или 2 уровень) www.moex.com/ru/listing/securities-list.aspx

Орловская область, мордовия и карелия это старые запасы, под погашение. Под требования сейчас не подходят.

Подходит только Калининград.

На другом счете есть еще Коми, которые тоже подходят.

В РФ три дефолтных региона

1. Хакасия

2. Мордовия

3. Удмуртия

Как только один из регионов допустит дефолт, выйду полностью из субфедералов и забуду туда дорогу.

Сейчас субфедералы закупаются только на ИИС (у меня в управлении их 4 штуки).

PS В сбере дополнительно сформирован портфель ОФЗ-н с доходностью +2% к ставке вклада. Те же 7- 8% годовых под погашение.

По брокерам сейчас такое разделение

1. Портфель ОФЗ — ВТБ.

2. Портфель ОФЗ-н — сбер

3. Портфель акции и ИИСы — открытие.

Все до лимита 100 тыс баксов.

В корпораты не планирую лезть, от слова совсем т.к

1. Риск не соответствует доходности.

2. У нас по займам под залог, доходность — ставка вклада +5%. Доходность корпоратов сейчас должна быть 6+5 = от 11% годовых. При этом на такой доходности риски зашкаливают — ни залога, ни надежности.

3. Банкротство одного эмитента ударит по доходности всего портфеля. Стоит ради лишних 1-2% рисковать 100%?

Читайте на SMART-LAB:

Вы думаете, сейчас хорошее время возвращаться к валюте?

Разделяете ли вы мои рублевые опасения (они здесь: smart-lab.ru/company/ivolga_capital/blog/1275569.php )?

Телеграм: @AndreyHohrin

Не является инвестиционной рекомендацией....

07:12

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой вызывает изменения и в других классах активов. В...

10.03.2026

А 95% индексных инвесторов в акции, в свою очередь, обгоняют по доходности данный портфель. Нужно оно?