PRObondsмонитор. ОФЗ, субфеды, первый корпоративный эшелон. Плоские кривые доходностей - это риск.

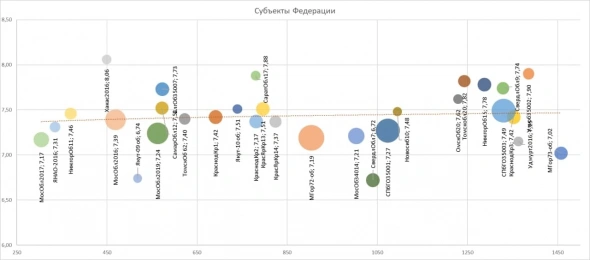

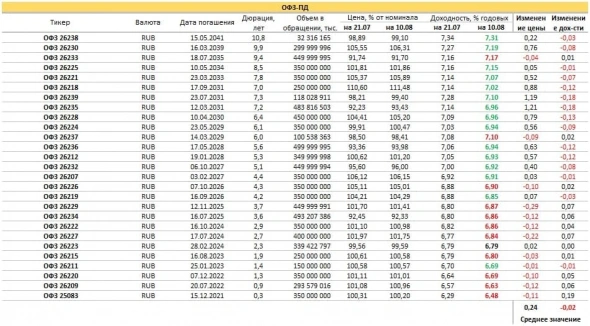

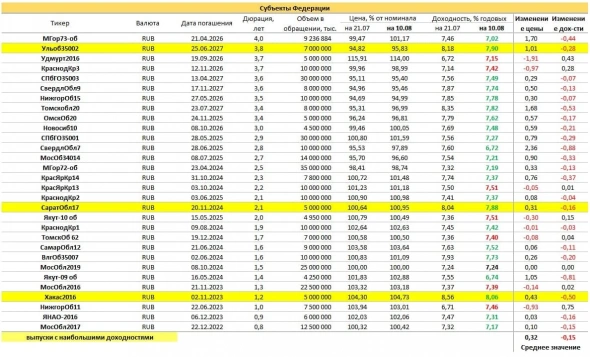

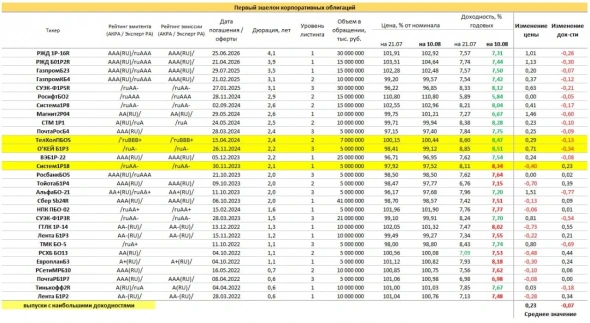

Давно не обновляли мониторинг облигационных доходностей. Казалось бы, с последнего их среза 21 июля ни в ОФЗ и облигациях регионов, ни в первом корпоративном эшелоне серьезных изменений не произошло. Более-менее заметное снижение доходностей только в субфедах, около 0,15%. ОФЗ и корпоративные бумаги, в среднем, топчутся на месте.

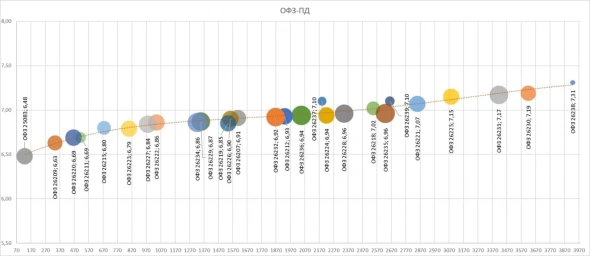

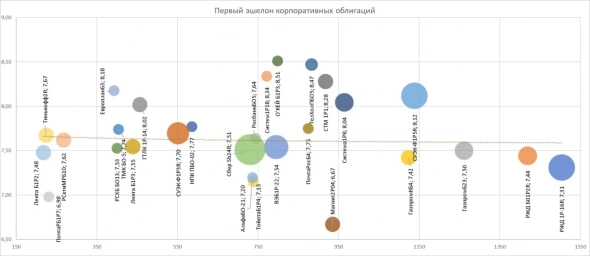

Но только в среднем. Интереснее метаморфозы, произошедшие с наклоном кривых доходностей. В ОФЗ, если не брать совсем уж отдаленные выпуски, кривая почти плоская для бумаг с погашениями от 2023 до 2033 годов. Развивает эффект сектор субфедеральных бумаг, где колебания доходностей между 7 и 8% характерны для облигаций с любыми сроками погашения. В первом корпоративном эшелоне кривая доходности и вовсе имеет инверсию, пусть и слабо выраженную (доходности более длинных бумаг ниже доходностей более коротких).

Иллюстрации говорят нам о том, что инвесторы не ждут ни роста ключевой ставки, ни роста инфляции. Справедливы ли ожидания, покажет будущее. Однако ± горизонтальные кривые доходностей – показатель риска для облигационного рынка в целом. В чем выразится риск? Не думаю, что в падении котировок. Падение возможно, но неглубокое, оно должно компенсироваться неплохо возросшими доходностями. А вот на росте облигационных цен с таким распределением доходностей для себя ставлю крест. Кто рискнул заработать на покупке облигаций с отдаленными сроками погашения, уже заработал. Кто рискует сегодня – рискует, скорее всего, впустую. Думаю, сейчас время коротких, до пары-тройки лет до погашения, бумаг, просто как аналога депозиту.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Хуан Диего из Севильи11 августа 2021, 09:45Похоже зальют скоро облиги. Отскок закончен, Набиулина не спит)+1

Хуан Диего из Севильи11 августа 2021, 09:45Похоже зальют скоро облиги. Отскок закончен, Набиулина не спит)+1