17 июля 2021, 11:16

Подводные камни при покупке акций с низким P/E. График от Bank of America.

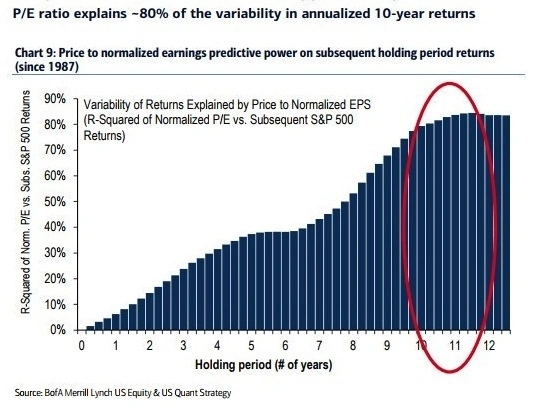

График показывает как доходность инвестиции на основе показателя P/E зависит от срока инвестиции.

P/E (Price/EPS) — соотношении цены на акцию к прибыли на акцию — за сколько лет предприятие окупает себя.

Общий вывод по графику:

Чем дольше срок инвестирования, тем важнее показатель P/E.

Покупая акции с низким P/E, будьте готовы ждать доходности.

Какие практические выводы можно сделать из этого графика?

1. Если я покупаю акцию, основываясь на показателе P/E, то срок инвестиции должен быть минимум 10 лет. Тогда с 80% вероятностью основание для инвестиции будет верным.

3. Если я вижу акцию с привлекательно-низким P/E, то можно не спешить с покупкой. Стоимость акции c вероятностью 80% не будет расти из-за низкого P/E еще 3 года.

В следующем посте я расскажу, как можно заработать зная эти выводы.

Александр Гвардиев

Читайте на SMART-LAB:

🔔 Информация о выплате купонного дохода для наших инвесторов

Сегодня, 19 февраля, ООО МФК «ПСБ Финанс» выплатило купонный доход по облигациям ПСБ Фин2P2 (RU000A10E4G8) за купонный период с 20.01.2026г. по 19.02.2026г. ⚠️ Напоминаем, что в...

19.02.2026

🖥 Софтлайн накопил долги

Разработчик ПО отчитался за 4 квартал и весь прошлый год Софтлайн (SOFL) ➡️ Инфо и показатели Результаты за 4 квартал — оборот: ₽58 млрд (+17%) — скорр. EBITDA: ₽3,3 млрд...

19.02.2026

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году | Ренессанс Страхование», единственное, чем мы хотели...

20.02.2026

Россети Ленэнерго. Отчет об исполнении инвестпрограммы за Q4 2025г. Опасения оправдались - обесценение съело прибыль

Компания Россети Ленэнерго опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно за целый год):...

20.02.2026

Левая шкала — коэффициент детерминации, который весьма сомнителен при сравнении доходности компаний с номинальным P/E ниже аналогичного показателя S&P500. То, что за 10 лет вырастет корреляция между ними, да ктож спорит.

а год назад было так: