Вечеринка продолжается. Обзор на предстоящую неделю от 04.07.2021

По ФА…

Nonfarm Payrolls

Количество рабочих мест превысило средний прогноз экономистов, но рост выше прогноза был незначительным, слабые сопровождающие данные усилили негативное впечатление от нонфарма.

Динамика рынков перед публикацией отчета по рынку труда США свидетельствовала о том, что инвесторы опасались нонфарма с количеством рабочих мест не менее миллиона рабочих мест, а банки ожидали более значительного падения уровней безработицы.

После публикации нонфарма фондовый и долговой рынки выросли, а доллар развернулся вниз.

Основные компоненты июньского отчета по рынку труда США:

— Количество рабочих мест 850К против 700К прогноза, ревизия за два предыдущих месяца составила +15К: апрель был пересмотрен до 269К против 278К ранее, май до 583К против 559К ранее;

— Уровень безработицы U3 5,9% против 5,8% ранее;

— Уровень безработицы U6 9,8% против 10,2% ранее;

— Участие в рабочей силе 61,6% против 61,6% ранее;

— Рост зарплат 0,3%мм 3,6%гг против 0,4%мм 1,9%гг ранее (ревизия вниз с 0,5%мм 2,0%гг);

— Средняя продолжительность рабочей недели 34,7 против 34,8 ранее (ревизия вниз с 34,9).

Главным минусом нонфарма стал рост уровня безработицы U3, главной цели ФРС согласно мандату:

В сочетании с неизменным уровнем участия в рабочей силе можно сделать вывод о том, что слабость рынка труда сильнее, нежели считают ястребы ФРС, предполагая, что уход на пенсию бэби-бумеров компенсирует естественный приток в рабочую силу.

Снижение уровня широкой безработицы U6 свидетельствует о том, что найм на текущем этапе происходит на временной основе или на условиях сокращенного рабочего дня.

Главным плюсом нонфарма стал рост зарплат, который хоть и оказался ниже прогноза экономистов, но может обеспокоить тех членов ФРС, которые сомневаются во временном характере роста инфляции:

Вопреки традиции, члены ФРС не стали в пятницу комментировать качество отчета по рынку труда США, что может свидетельствовать как о желании понаблюдать за реакцией рынка перед выступлениями, так и о коротком дне перед длительными выходными в США.

Вывод по июньскому нонфарму:

Отчет по рынку труда за июнь вышел слабым, сезонные корректировки с учетом нестандартной работы учителей нивелируют преимущество рабочих мест выше прогноза, а рост уровня безработицы U3 на фоне отсутствия роста участия в рабочей силе подчеркивает отсутствие положительных структурных изменений.

Рост зарплат может обеспокоить ястребов ФРС и сделать их риторику в отношении темпов нормализации политики ФРС более агрессивной, в связи с чем необходимо дождаться выступлений центристов ФРС для более полного понимания их позиции.

На предстоящей неделе:

1. Протокол ФРС, 7 июля

Более вероятно, что выступления членов ФРС в первые дни предстоящей недели снизят важность содержания протокола, но на текущий момент дискуссия о предстоящем сворачивании программы QE, которой Пауэлл дал старт на июньском заседании, находится в главном фокусе участников рынка.

Ключевые моменты протокола ФРС:

— Сроки и темпы сворачивания программы QE.

Если Пауэлл сказал правду, то новой информации по срокам и темпам сворачивания программы QE в протоколе не будет.

Джей заявил, что это был «разговор о разговоре», т.е. члены ФРС договорились на предстоящих заседаниях обсудить планы по сворачиванию программы QE.

Член ФРС Буллард подтвердил, что Пауэлл «снял вето» с обсуждения предстоящего сворачивания программы QE, но вопрос по сути не обсуждался.

Возможно, будут какие-то намеки на ориентиры по достаточности прогресса в отношении роста занятости для снижения темпов покупки активов, но это тоже маловероятно до заседания ФРС 28 июля, ибо Пауэлл заявил, что «до прогресса на рынке труда ещё очень далеко, но члены ФРС ожидают, что прогресс будет достигнут в будущем».

— Планы ФРС по повышению ставок.

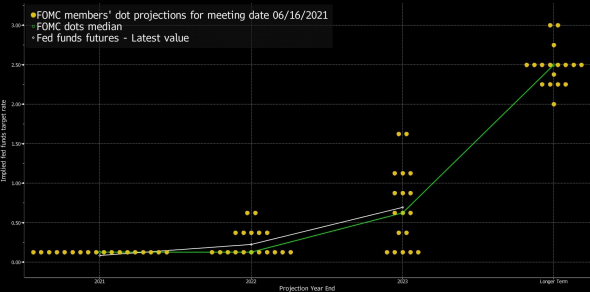

Наибольшее впечатление на рынки произвели точечные прогнозы членов ФРС по траектории ставок, которые учитывают два повышения ставки в 2023 году и не исключают повышение ставки в конце 2022 года, если ещё 3 члена ФРС изменят своё мнение:

Но в протоколе обсуждения предстоящего повышения ставок не будет.

Пауэлл заявил, что дискуссия не включала обсуждение прогнозов членов ФРС по ставкам и член ФРС Кашкари это подтвердил, заявив, что «ему жаль Пауэлла, когда СМИ заставляют его комментировать вещие, которые даже не поднимались в ходе заседания ФРС».

Вывод по протоколу ФРС:

Исходя из заявлений Пауэлла, протокол ФРС вряд ли предоставит участникам рынка новую информацию о планах по срокам и темпам сворачивания программы QE.

Протокол ФРС не будет включать обсуждение сроков повышения ставки.

Если протокол ФРС лишь укажет на готовность членов ФРС обсудить планы по сворачиванию QE на предстоящих заседаниях, то доллар продолжит импульсное падение на фоне роста аппетита к риску.

2. Байденомика

Саммит минфинов и глав ЦБ стран G20 состоится 9-10 июля, в главном фокусе будет принятие минимальной ставки корпоративного налога на уровне 15%.

До саммита минфин США Йеллен и вице-президент Еврокомиссии Вестагер проведут встречу по цифровому налогообложению, результат встречи важен для высокотехнологических компаний Насдака.

Ирландия, Венгрия, Эстония выступили против глобального налогового законодательства с минимальной корпоративной ставкой не ниже 15%, но, как обычно в ЕС, все решает Германия и Франция.

Бывшие советники Белого дома и бывший глава бюджетного комитета Конгресса США Брэдли считают, что инициатива Байдена о глобальном налогообложении станет большим негативом для экономики США, ибо США потеряют право устанавливать свои ставки.

3. Экономические данные

На предстоящей неделе главными данными США станут ISM сферы услуг, недельные заявки по безработице.

По Еврозоне следует отследить PMI услуг стран Еврозоны за июнь в финальном чтении, индекс ZEW и фабричные заказы Германии, новые экономические прогнозы Еврокомиссии.

ЕС дал согласие на продление льготного периода по поставкам охлажденного мяса в Северную Ирландию Британией на три месяца.

Невзирая на рост заболеваемости коронавирусом в Британии с распространением нового варианта Дельта, количество летальных исходов остается на низком уровне, что по словам Джонсона позволит открыть экономику 19 июля.

Тем не менее, врачи и ученые просят правительство Британии сохранить некоторые ограничения и после 19 июля.

Сроки открытия экономики Британии станут решающим драйвером для фунта в краткосрочной перспективе.

Следует обратить внимание на PMI услуг Британии в понедельник и на блок данных во главе с ВВП Британии в пятницу.

Китай порадует рынки остатками своих PMI утром понедельника и отчетом по инфляции утром пятницы.

— США:

Понедельник: выходной;

Вторник: PMI и ISM сферы услуг;

Среда: вакансии на рынке труда JOLTs;

Четверг: недельные заявки по безработице;

Пятница: оптовые запасы.

— Еврозона:

Понедельник: PMI услуг стран Еврозоны, индекс уверенности инвесторов Sentix;

Вторник: индекс ZEW и фабричные заказы Германии;

Среда: прогнозы Еврокомиссии;

Четверг: торговый баланс Германии.

4. Выступления членов ЦБ

На предстоящей неделе важных выступлений членов ФРС не запланировано.

Тем не менее, комментарии членов ФРС по качеству июньского отчета по рынку труда будут иметь сильное влияние на динамику рынков.

Если центристы ФРС заявят, что текущий рост занятости не является «достаточным прогрессом» для начала сворачивания программы QE, то аппетит к риску усилится на фоне падения доллара.

Глава ЕЦБ Лагард появится в эфире на предстоящей неделе неоднократно, но её выступления не окажут влияния на рынки.

Протокол ЕЦБ с публикацией в четверг представляет интерес на предмет рассуждений о возможных сроках снижения темпа покупки активов в рамках программы РЕРР.

-----------------------------------------

По ТА:

В базовом варианте евродоллар уже развернулся вверх, цель текущего роста около 1,2200+-:

-----------------------------------------

Рубль

Отчеты по запасам нефти выходят сильными, Baker Hughes сообщил о росте активных нефтяных вышек до 376 против 372 неделей ранее.

Саудовская Аравия и РФ достигли соглашения об увеличении добычи нефти около 400К баррелей ежемесячно с августа до декабря с общим ростом квот на 2 млн. баррелей, но из-за отсутствия согласия ОАЭ решение ОПЕК+вне ОПЕК было отложено до понедельника.

Для рынков важно сохранение единства ОПЕК+вне ОПЕК на текущем этапе, увеличение квот ОАЭ на 200-250К баррелей не окажет значительного влияния на рынки.

Логично продолжение роста котировок нефти:

Логично продолжение роста рубля:

-----------------------------------------

Выводы:

Июньский отчет по рынку труда США не привел к «достаточному прогрессу» с точки зрения требований ФРС для начала сворачивания программы QE.

Отсутствие роста участия в рабочей силе на фоне роста уровня безработицы U3 говорит об отсутствии структурных изменений, а среднее ежемесячное количество рабочих мест за последний квартал составляет 567К, что соответствует ожиданиям большинства членов ФРС, выступающих за снижение темпов покупки активов в рамках программы QE в конце текущего года.

Единственным компонентом, который может скорректировать мнение центристов ФРС в отношении сроков и темпов сворачивания программы QE, стал рост зарплат, но в условиях нехватки рабочей силы этот фактор был ожидаем и предсказуем.

Безусловно, для окончательных выводов по влиянию июньского нонфарма на темпы нормализации политики ФРС необходимо услышать мнения нескольких членов ФРС, и, если ястребы возьмут слово первыми, то логично ожидать шип на рост доллара на фоне ухода от риска.

Тем не менее, при более целостном анализе ситуации очевидно, что ФРС не начнет сворачивание программы QE до повышения потолка госдолга Конгрессом США, не говоря о том, что судьба второго срока Пауэлла на посту главы ФРС зависит от динамики рынков и уровней доходности ГКО США в ближайшие месяцы.

Повышение потолка госдолга невозможно до принятия бюджета, который в свою очередь зависит от принятия двух законопроектов по инфраструктуре, шансы ратификации которых до сентября близки к нулю.

Конгресс может принять решение в июле о приостановке потолка госдолга на несколько месяцев, но вряд ли сие развяжет руки ФРС.

В подобных ситуациях, согласно истории, решение о бюджете вместе с повышением потолка госдолга обычно принимается ближе к концу года, что совпадает с мнением большинства членов ФРС по времени начала сворачивания программы QE.

После июньского заседания ФРС инвесторы опасаются оглашения об уменьшении размера покупки активов в рамках программы QE на сентябрьском заседании, решение ФРС о начале сворачивания программы QE в ноябре/декабре приведет к росту аппетита к риску на фоне падения доллара.

Тем не менее, темпы роста инфляции и рынка труда в ближайшие месяцы определят риторику ФРС на заседании 22 сентября.

На предстоящей неделе в центре внимания будут выступления членов ФРС и протокол ФРС от июньского заседания.

Если члены ФРС подтвердят недостаточность прогресса по росту занятости для начала сворачивания программы QE при оценке июньского отчета по рынку труда, а протокол ФРС не даст новой информации по срокам/условия нормализации политики, то рост аппетита к риску усилится на фоне падения доллара.

На нашем форуме события и их последствия анализируются в режиме реального времени, присоединяйтесь при желании всегда быть в курсе событий нон-стоп.

-------------------------------------------

Моя тактика по евродоллару:

На выходные ушла в лонгах евродоллара от 1,1849.

Всем удачи!