Сам себе управляющий?

Как вы знаете (сильно упрощая), искусство управляющих фондами и портфелями состоит в подборе состава портфеля для достижения заданного соотношения риска и доходности, согласно современной портфельной теории Марковица. В портфель набираются различные инструменты с разными весами для снижения рисков и увеличения возврата (в целом).

И в зависимости от стратегии, портфель ребалансируется с частотой раз в год/квартал/месяц…

Суть ребалансировки — подборка весов портфеля методом решения задачи оптимизации с помощью функций квадратичного программирования, или поиск весов между активами, которые в результате отвечали бы:

- системе уравнений (например, сумма всех весов инструментов в портфеле равна 1)

- системе неравенств (например, уровень риска портфеля не выше заданного значения)

- заданной цели оптимизации (например, максимизации доходности).

Полностью приводить теорию не имеет смысла, она доступна для желающих в интернете. Особенно рекомендую понять тему эффективной границы. Это суть портфельной теории.

В общем, математика в этой теории проще, чем с нейронными сетями :)

Попробуем поиграть на этом поле. Цель – побить индекс MIX.

! Здесь важное дополнение (спасибо Redline!): при наборе в портфель инструментов, необходимо, чтобы стоимость шага цены у них была одинакова. Либо корректировать цены перед подачей в процедуру ребалансировки.

И самое главное: будем использовать инструменты, которые вполне реально перенести на промышленную среду. То есть ответим себе на вопрос: могут ли услуги управляющих быть заменены алгоритмами :) «малой кровью».

Дисклеймер делать не буду, потому что этот алгоритм вполне заслуживает шанс на боевую среду, естественно, с кучей специфических доработок по оптимизации точек входа, минимизации проскальзывания, защитных выключателей и т.д.

Вводные:

- Делать все будем, как и прошлый раз в едином пайплайне,

- Работать будем на срочном рынке Московской биржи,

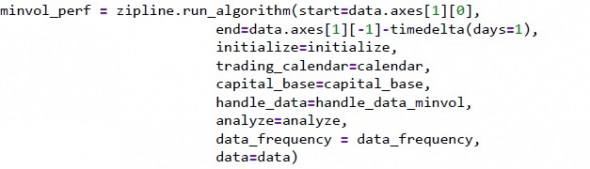

- Тестировать стратегию с помощью кастомизированной библиотеки Zipline,

- Работать будем с минутными данными,

Итак, начинаем:

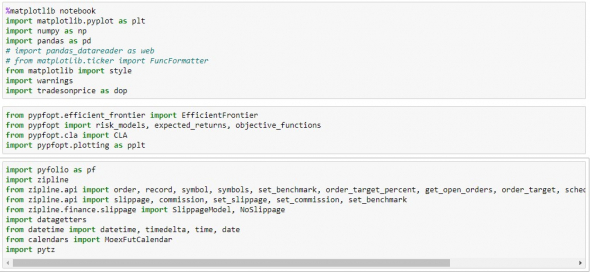

Первый кусок кода с импортом библиотек и определением начальных переменных:

Из интересного в этом куске только использование библиотеки pypfopt, в которой как раз и реализованы методы квадратичного программирования в рамках решения задач оптимизации. Поскольку я хочу показать пример, реализуемый для дальнейшего запуска в живую, я взял эту библиотеку, потому что существует ее версия под C++, что дает возможность переноса алгоритма на боевую платформу и запуска например под Quik. Ну или будем ждать, когда российские брокеры дадут бесплатные API (программные интерфейсы), позволившие писать боевой робот на python. Кстати, в этом направлении есть наработки среди российских энтузиастов, возможно, мы дождемся выхода продукта, с которым можно было бы запартнериться :) для синергии.

Но продолжим:

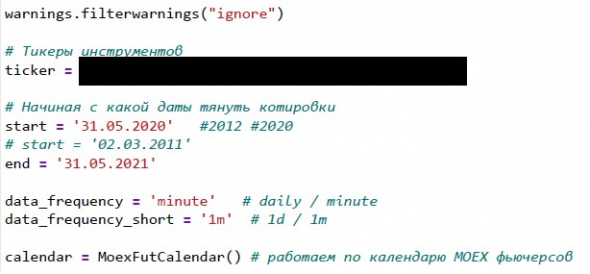

Здесь, уж простите, я скрою набор торгуемых тикеров, работа по подбору набора все еще продолжается. Но суть подхода в том, чтобы инструменты диверсифицировали друг друга, или, по-другому, среди набора инструментов всегда существовали линейные комбинации с обратной корреляцией. Это дает возможность при ребалансировке снизить просадки и увеличить доходность.

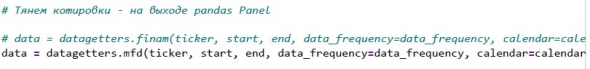

Тянем котировки из открытых источников одной строчкой, чтоб не путаться в куче файлов csv.

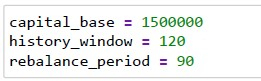

Устанавливаем параметры нашего алгоритма. Это начальный торговый баланс, окно истории (используемое для решения задачи оптимизации) и частота ребалансировки (в минутах).

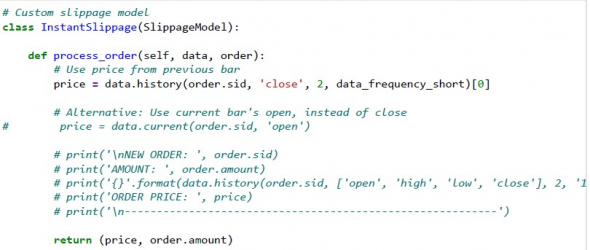

Далее устанавливаем простой вариант эмуляции рыночных ордеров (цена срабатывания ордера равна цене закрытия свечи, на которой принимается решение о торговой позиции)

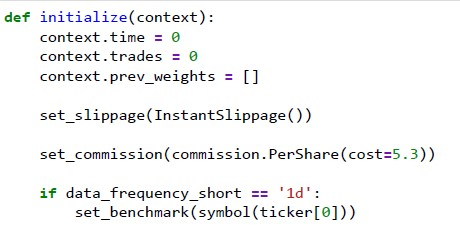

Задаем начальные значения алгоритма.

Комиссию я на этот раз для простоты взял максимальную по всем торгуемым инструментам. То есть в реальности комиссия должна быть меньше по всем тикерам, кроме самого дорогого.

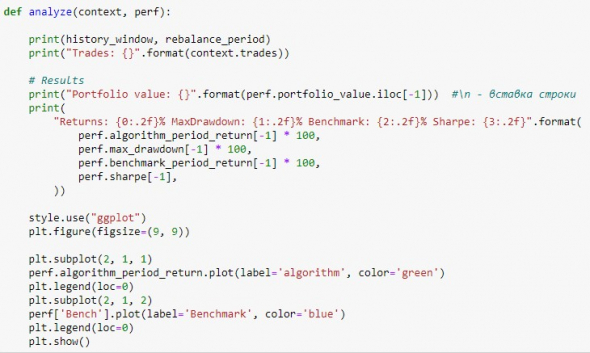

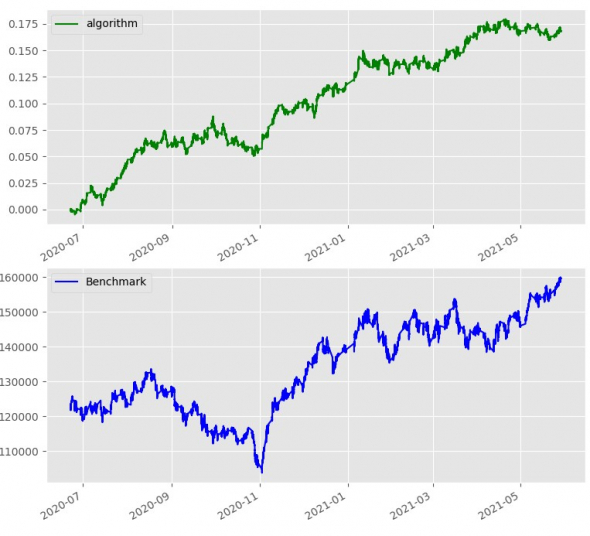

Просим алгоритм в конце вывести интересующую нас статистику (доходность, максимальную просадку, доходность бенчмарка (по стратегии buy&hold), коэффициент Шарпа). И вывести пару графиков с линией баланса, и график цены бенчмарка.

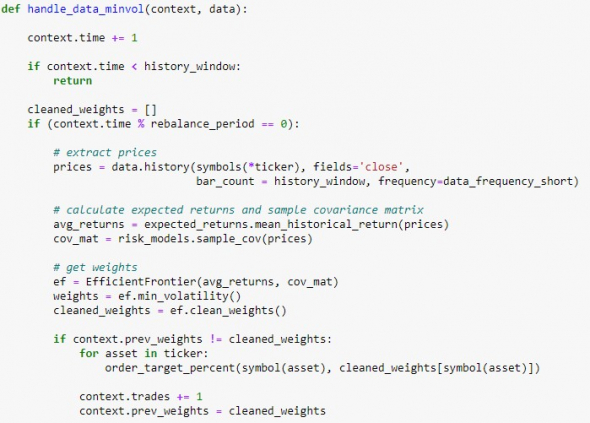

Теперь само сердце: алгоритм.

Все примитивно: рассчитываем необходимые данные по историческому окну: средние значения возвратов и матрицу ковариации, рассчитываем веса портфеля по принципу минимизации волатильности. Далее в цикле по всем инструментам выставляем ордера для достижения целевых весов.

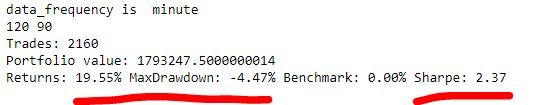

Получили результат:

К сожалению, цифра доходности бенчмарка не вывелась (нюанс стандартной библиотеки Zipline, не рассчитанной на минутки), буду разбираться…

График алгоритма «по ровности» лучше графика бенчмарка, просадки 4,5%, коэффициент Шарпа 2.3. Однако доходность всего 19.55% за год. Вроде ничего особенного.

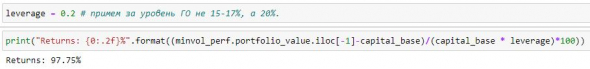

Но есть нюанс: поскольку мы торгуем фьючерсами, то не учтено кредитование за счет ГО.

Прикинем доходность, взяв за уровень ГО 20% о цены, что позволяет нам в соответствующее число раз уменьшить депозит для работы тем же числом акций.

Итак, годовая доходность портфеля 97%. Просадки относительно уменьшенного депозита тоже вырастут до примерно 20%, однако график баланса не поменяет наклона и коэффициент Шарпа все равно остается приличным.

В данном случае, для перехода к боевому роботу, остается сделать всего пару вещей:

- подобрать массив торгуемых инструментов (с помощью подобного бэктестинга)

- реализовать сам рабочий алгоритм робота (желательно на C++, хотя можно и в Lua с вызовом готовой DLL-библиотеки pypfopt).

Кажется, что алгоритмический трейдер вполне может заменить алгоритмом услуги некоторых управляющих. А частота ребалансировки портфеля фактически снимает необходимость анализировать фундаментальные данные (кроме начального момента подбора инструментов в портфель).

Что думаете?

65% в долларах с начала года. Все деньги остаются клиенту.

Мест правда почти нет.

Не скрывается ли здесь где-то ошибка?

Рыбак рыбака видит издалека! )

Далеко пойдёшь.

Самое главное то у тебя есть...

Не знаю как назвать. :-\

Пусть будет «Синтезиз». «Синтетика».

По аналогии с «Аналитикой».

Аналитика — это разбирать на составные части.

«Ломать не строить»©! ))

Это как человека разобрать на органы. И долго удивляться что в сумме они не дают того же результата. Наверное результат в “душе”.

И вообще собрать уже не получится!

А синтетика/синтезиз — это обратная операция.

Умение посторить. Творить.

Соединять разрозненные вещи в разных местах. И вообще находить “родственные вещи”, кстати. «Потерянных родственников». Как в индийских фильмах. ))

И вообще какая-то самостоятельность.

Независимость.

Автономность.

Целостность. :-O

Ну вобщем, всё это в тебе я совершенно определённо чувствую.

Но не могу сказать, что ты прям одинок на этом форуме.

Знаю ещё ряд людей.

Ну, человек 5 точно!

(А строго говоря даже больше. Это узкий круг, которые среди прочих, ещё “дополнительно” выделяются.)

На первый взгляд. Субъективно конечно!

Показалось что ты в первых рядах.

Первое-второе место.

Теперь пытаюсь понять почему я вообще так решил!

Пока пытаюсь понять что я понял!