Сургутнефтегаз - прогноз дивидендов на префы за 2021 год

Сургутнефтегаз — прогноз дивидендов на префы за 2021 год

Немногим более чем через месяц будет отсечка по дивидендам за 2020 год, их размер известен — 6,72, дает чистую доходность ( за вычетом НДФЛ ) к текущей цене — 12,46%.

Попробуем разобраться чего ждать от компании по итогам 2021 года.

Нормальные дивиденды платят только на префы, поэтому в этой статье будем обсуждать только их.

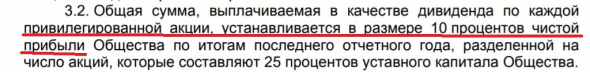

Компания платит на привилегированные акции 10% от чистой прибыли (ЧП) по РСБУ

По факту префов выпущено не 25% от уставного капитала, а 17,74%, а это 71% от общей возможной величины префов ( (17,74/25)*100), поэтому их владельцы получают не 10% ЧП, а 7,1%, т. к акций меньше ( для наших расчетов будем считать что префов 7702 млн. штук)

Попробуем рассчитать возможную ЧП по РСБУ по итогам 2021 года.

Для простоты необходимо будет принять несколько допущений, первое — погрешность в итоговой ЧП на 10 млрд, будем считать незначительной, т. к. это дает разницу в итоговых дивидендах на 1 преф в сумме 10 копеек, поэтому исключим из рассмотрения такие статьи как доходы от участия в других организациях, корректировки в налоге на прибыль.

Расчет чистой прибыли будем делать по следующей формуле:

+Валовая прибыль ( прибыль от операционной деятельности)

— Коммерческие и административные расходы

+Проценты к получению

+ Чистые прочие доходы ( Разница между прочими доходами и прочими расходами, те самые курсовые разницы)

— Налог на прибыль

1. Валовая прибыль ( ВП)

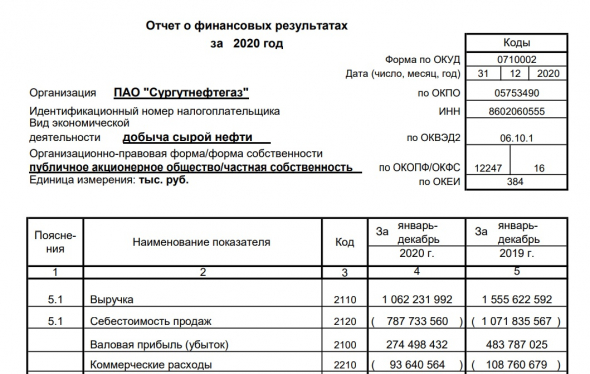

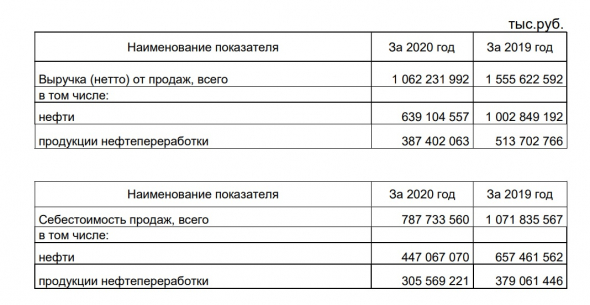

Формула проста — из выручки вычитаем себестоимость, компания прямо указывает в это в своем отчете.

Получаем что в 2019 году было 483 млрд, в 2020 — 274 млрд.

Если мы отроем пояснения к отчету по РСБУ за 2020 год, то там дается укрупненная расшифровка:

Отсюда можно вывод, что основная часть ( около 96%) и выручки и себестоимости относится к нефти и нефтепродуктам, поэтому в дальнейших расчетах будем учитывать только эти статьи.

Как уже писали выше у нас есть показатель ВП за 2019 год ( 483 млрд) и 2020 (274 млрд) и нам надо спрогнозировать какая будет величина в 2021 году.

ВП= Выручка-Себестоимость

Сделаем еще одно допущение — себестоимость будет изменяться пропорционально выручке ( хотя это часто не так, например доля ВП в 2020 в выручке была 26%, а в 2019 году 31%, т. е. при благоприятной коньюктуре рентабельность выше, но мы попытаемся сгладить эту погрешность другими способами ), т. е. при росте выручки на 10%, себестоимость будет расти также на 10%.

Соответственно ВП ( валовая прибыль) так же будет меняться пропорционально росту или падению выручки.

Выручка = Физический объем продаж (ФО) *Цена продажи

Как известно в 2020 году ФО снизился по сравнению с 2019 годом, а в 2021 году постепенно, но восстанавливается.

Для нашего прогноза предположим, что ФО в 2021 году будет такой же как в 2020 году ( так сказать умеренно позитивный сценарий), следовательно на размер выручки повлияет только цена, в нашем случае стоимость барреля нефти .

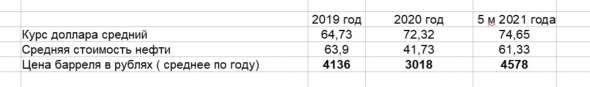

Отчетность по РСБУ идет в рублях, поэтому показатель Цена продажи = Курс доллара*Цена барреля нефти на бирже

Сургутнефтегаз продает не только нефть, но и нефтепродукты, и нам стоит сделать еще одно допущение — цена на нефтепродукты прямо пропорционально цене нефти ( не всегда так конечно, но колебания не такие значительные), т. е. растет ( падает) цена на нефть, на такую же величину растет ( падает) цена на нефтепродукты.

Все считаем по средней, что бы максимально сгладить колебания.

Формула расчета ВП за 2021 год будет такой=

ВП за 2020 год* ( Цена барреля в за 2021/ Цена барреля в 2020 году)

Какие будут рублевые цены в среднем за 2021 год мы не знаем, на текущий момент известны данные только за 5 месяцев 2021 года. Если все сохранится так же, то

ВП 2021 ( прогноз)= 274 млрд.* 4578/3018=274*1,51= 415млрд.

Попробуем перепроверить нашу гипотезу, взяв для основы ВП за 2019 год.

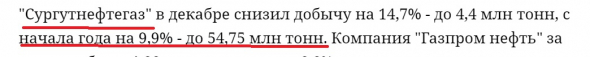

Согласно сообщениям прессы, добыча нефти Сургутнефтегазом в физических объемах снизилась на 10% по сравнению с 2019 годом, предположим, что добыча= продажам, нефтепродукты изменились в той же пропорции.

Ниже выдержка из сообщения ТАСС о итогах 2020 года

Тогда Формула расчета ВП за 2021 год будет такой=

ВП за 2019 год* ( Цена барреля за 2021/ Цена барреля 2019 год)*0,9 ( корректировка на уменьшенный объем)

ВП 2021 ( прогноз)= 483 млрд * ( 4578/4136)*0,9=483*1,1*0,9=478 млрд.

Таким образом если средняя рублевая цена нефти не изменится в течение этого года и физический объем продаж будет на 10% меньше 2019 и таким же как в 2020, то размер ВП за 2021 год будет в диапазоне 415-478 млрд.

Мой расчет приближенный и со многим допущениями, поэтому предположим худший сценарий по цене и сильно округлим в меньшую сторону и будем считать что ВП за 2021 год будет 400 млрд. рублей.

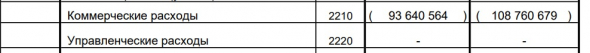

2. Коммерческие и административные расходы.

Величина более менее постоянная, колеблется год к году в пределах 15 млрд. рублей ( а это для нас 15 копеек дивидендов), в 2020 году даже снизилась — 93 млрд, против 108 млрд в 2019 году.

Возьмем среднюю и для красоты будем считать ее 100 млрд.

3. Проценты к получению

Кубышка Сургута не лежит мертвым грузом, а размещается на депозитах.

Ставки колеблются, сейчас имеют тенденцию к повышению.

Кубышка не уменьшается, а проценты не снижаются, поэтому логично, что доход по этой статье в 2021 году будет точно не меньше чем в 2020 и составит 120 млрд. рублей

4. Чистые прочие доходы

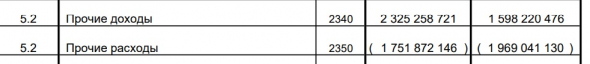

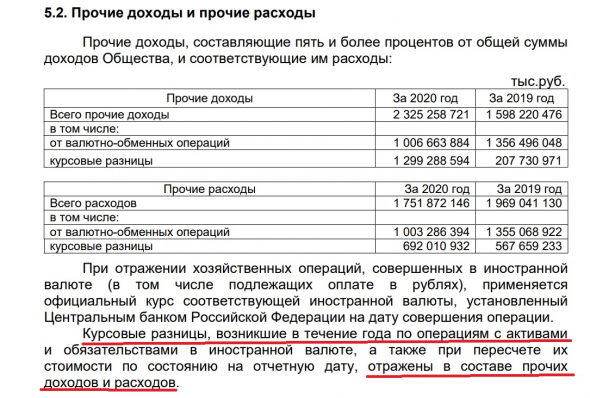

Это разница между Прочими доходами и Прочими расходами, несмотря на то что они вроде как Прочие, но именно они играют ключевую роль в конечной ЧП.

В 2020 году разница составила + 574 млрд ( больше чем вся ВП от основной деятельности), а в 2019 году была минус 371 млрд ( 77,6% от ВП).

В пояснении к РСБУ 2020 года ( стр. 14) дается расшифровка

Доходы и расходы от валютно-обменных операций практически равны ( например 1006 млрд и 1003 за 2020 год ), основной вклад в итоговый результат вносят доходы и расходы по курсовым разницам.

Поэтому сделаем еще одно допущение — итоговый результат по статье Прочие доходы и расходы ( чистые прочие доходы) будет зависеть только от изменения курсовых разниц.

Возьмем курс на начало каждого периода и попробуем вычислить закономерности.

Официальные курсы ЦБ

31.12.18-69,47

31.12.19- 61,9

31.12.20 -73,87

За 2019 год, изменение курса на 61,9-69,47= -7,57 дало отрицательный результат в Прочих на 371 млрд., а в 2020 году положительный 574 млрд. ( 73,87-61,9=11,97)

Имея эти данные мы можем предположить какой объем денег в долларовом выражении влияет на курсовые разницы.

2019 год. 371 млрд/7,57=49 млрд

2020 год 574 млрд/11,97=48 млрд.

Т.е. что бы получить такое изменение курсовых разниц, надо иметь от 48 до 49 млрд долларов.

Для нашего дальнейшего расчета примем значение 48 млрд., т.е активы на 48 млрд. долларов влияют на изменение курсовых разниц при расчете ЧП.

Таким образом итог по этой статье зависит от курса доллара на конец года, который естественно никто не знает.

Но мы знаем, что изменение курса доллара от 73,87 ( курс на 31.12.20) на 1 рубль, дает колебание на 48 млрд. прибыли до налогообложения, поэтому и будем использовать это для дальнейших прогнозов.

5. Налог на прибыль

Возьмем ставку в 20% как базовую. Хотя по отчетности он немного меньше, возможно есть какие то льготы, но т. к. нам надо подстраховаться то будем считать — компания заплатит не более 20%.

Для того что бы закончить и перейти к конечному расчету прогнозного дивиденда (в %), надо понять к какой цене акции его считать.

Буду расчитывать так :Текущая цена-Дивиденды за 2020 год ( за вычетом НДФЛ), т.е. предположим, что дивидендый ГЭП будет ровно на эту сумму ( хотя может быть и больше ).

Таким образом 46,9 ( текущая)- 6,72=40,18 текущая чистая цена.

Сводим все данные в итоговый расчет ( все данные прогнозные за 2021 год)

Если курс не изменится, и даже чуть вырастет, мы можем рассчитывать на дивиденды в относительно благополучном 2021 году от 6,7 до 7,5 % годовых, что является хорошей величиной для этой отрасли при текущем уровне процентных ставок.

При снижении курса до 65,12 рублей, вся ЧП съедается курсовыми разницами.

P.S. Все написанное лишь попытка разобраться в ситуации, точнее сформулировать свои мысли, послушать критику и не является инвестиционной рекомендацией.

BearEater04 июня 2021, 17:57Курс мыслей верный. Единственное, непонятно, как Сургуту удается поддерживать такие большие процентные доходы в условиях очень низких ставок по долларовым депозитам. По префам 0 не платят никогда, там дивиденд не ниже, чем по обычке.0

BearEater04 июня 2021, 17:57Курс мыслей верный. Единственное, непонятно, как Сургуту удается поддерживать такие большие процентные доходы в условиях очень низких ставок по долларовым депозитам. По префам 0 не платят никогда, там дивиденд не ниже, чем по обычке.0 TwitterMan04 июня 2021, 18:06Рановато цыплят считает автор. Вся вола еще впереди.0

TwitterMan04 июня 2021, 18:06Рановато цыплят считает автор. Вся вола еще впереди.0 Дмитрий03 августа 2021, 15:25не понятно, если в данной модели и валовая прибыль принимается почти в два раза больше и курс доллара выше, то почему итоговые дивы в 2 раза меньше0

Дмитрий03 августа 2021, 15:25не понятно, если в данной модели и валовая прибыль принимается почти в два раза больше и курс доллара выше, то почему итоговые дивы в 2 раза меньше0 Дмитрий03 августа 2021, 15:38Сильный подъем — это динамика, но для целей расчета прибыли берется курс на 31 декабря. Поэтому и не понимаю. Если курс будет выше, значит и сальдо прочих доходов/расходов больше. + Еще и прибыль от основной деятельности выше. Т.е. два показателя будуть лучше, а дивиденды меньше.0

Дмитрий03 августа 2021, 15:38Сильный подъем — это динамика, но для целей расчета прибыли берется курс на 31 декабря. Поэтому и не понимаю. Если курс будет выше, значит и сальдо прочих доходов/расходов больше. + Еще и прибыль от основной деятельности выше. Т.е. два показателя будуть лучше, а дивиденды меньше.0