ЛУКОЙЛ: дарит надежду на щедрые дивиденды за 2021 год

🧮 ЛУКОЙЛ представил очень сильные результаты по МСФО за 1 кв. 2021 года, которые по всем пунктам превзошли средние ожидания рынка:

Это касается и основных финансовых показателей, и рентабельности, и дивидендных ожиданий, даже несмотря на снижение добычи нефти и жидких углеводородов из-за действующего соглашения ОПЕК+ и, как следствие, падение продаж нефти и нефтепродуктов.

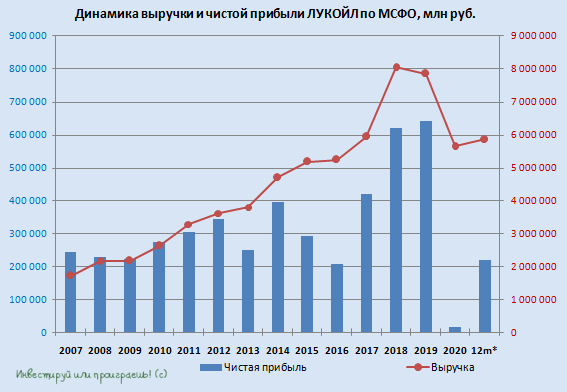

🛢 Как и в случае с Газпромнефтью, ключевыми драйверами стали рост цен на чёрное золото на мировом рынке, а также ослабление курса рубля по отношению к доллару, что в совокупности действия этих факторов привело к росту выручки ЛУКОЙЛа с января по март на 13% (г/г) до 1,87 трлн рублей.

📈 Вслед за выручкой вырос и показатель EBITDA, продемонстрировавший двукратный рост – до 314 млрд рублей, а рентабельность по EBITDA подскочила за последние 12 месяцев с 9% до 17%.

📈 Плюс ко всему, свою позитивную роль сыграли курсовые разницы, потери по которым снизились с 15 млрд рублей до 1 млрд, а прошлогодние «бумажные» убытки в размере 40 млрд рублей на сей раз удалось избежать, что в итоге привело к весьма солидной чистой прибыли ЛУКОЙЛа по МСФО за 1 кв. 2021 года в размере 157 млрд рублей (по сравнению с прошлогодним убытком минус 46 млрд).

📈 Наконец, свободный денежный поток (FCF), на который теперь ориентируется компания при расчёте дивидендных выплат, вырос почти втрое – до 164 млрд рублей, на фоне уверенных операционных показателей и снижения капексов на 18% (г/г). Долговая нагрузка при этом остаётся околонулевой – в районе 0,2х по соотношению NetDebt/EBITDA.

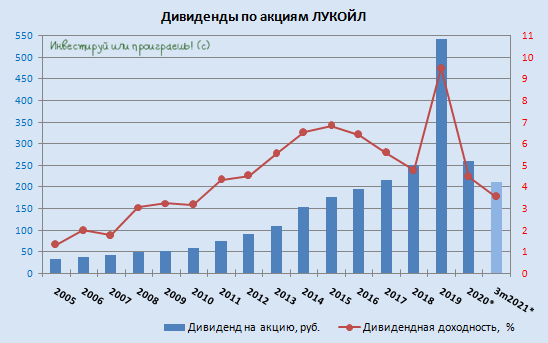

💰 Ориентируясь на нормы див.политики, принятой ЛУКОЙЛом в 2019 году, скорректированный на процентные выплаты и арендные платежи FCF составил чуть менее 150 млрд рублей. А это значит, что гипотетический вклад первого квартала в дивиденд за 2021 год оценивается в размере 211 руб. на акцию (квартальная ДД=3,5%) – очень обнадёживающие цифры!

Такими темпами недавние прогнозы Bloomberg (632 руб. на акцию по итогам 2021 года) будет впору переставлять выше, да и рынок рано или поздно может начать переоценивать котировки, в надежде на щедрые дивиденды 2021.

👉 У меня акции ЛУКОЙЛа – четвёртый по значимости актив в портфеле, и пока я не собираюсь даже частично фиксировать прибыль по этой позиции.

Помимо Смартлаба читайте мои посты там, где вам удобно: Телеграм, ВКонтакте, Instagram, Тинькофф-Пульс

Пока не ясно какой штраф будет Лукойлу за загрязнения окружающей среды. Так же возможны штраф от Ростехнадзора, на нарушения промышленной безопасности, пока неясно, что будет дальше. Но скандал усиленно заминают в СМИ. А местные жители как всегда будут жить с отравленной водой. Данное мнение носит мой частное мнение компании.

И также интересует какую сумму процентов вы брали для корректировки FCF