Миф про «Sell in May and Go Away». Часть I

Сезон отчетности за I кв. уже позади. И как всегда — это было захватывающее время для рынка акций, поскольку акции обычно растут на ожиданиях, либо на «ударных» отчетах. На хорошем или плохом отчете о доходах можно удачно заработать — «bona fortuna» или сильно потерять. И нередко можно увидеть, как акции движутся на 10%, 20%, 30% или более за один день. Поскольку следующая квартальная отчетность — II кв. еще не скоро, и возникает вопрос о пресловутом мифе-«Sell in May and Go Away». Он означает, что в мае лучше продать бумаги и уйти с рынка до осени. Это, казалось бы, шуточное правило приобрело такую популярность, что многие трейдеры относятся к нему вполне серьезно.

Что еще более важно, а вообще это работает? Например, в прошлом году этого не произошло. Если бы вы «продали в мае» (и купили обратно в начале октября), вы бы упустили 10,1% прироста индекса S&P 500. Это также работало и в другие года. Но тогда почему эта фраза так укоренилась?

Считается, что эта фраза произошла от старой английской поговорки: «Продай в мае и уходи, возвращайся в День Святого Леже». Первоначально это относилось к обычаю, когда богатые люди в то время покидали Лондон и сбегали в деревню в жаркие летние месяцы. День Святого Леже — день, когда проводятся скачки в Сент-Леже. Как ни странно, американские инвесторы приняли адаптированную версию этой фразы и применили ее к фондовому рынку.

Копаемся в цифрах

Чтобы продемонстрировать прибыли и убытки, я использовал доходность индекса S&P 500 (SPX ) за последние 10 лет (Рис1). Продажа в мае – всего лишь поговорка, которая никак не помогает вашему портфелю.

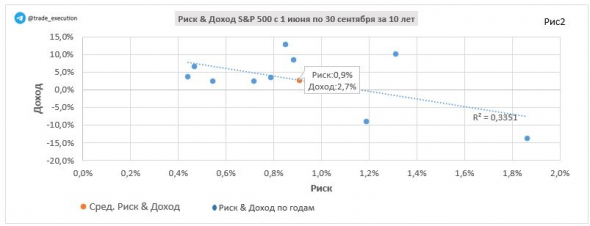

Если учесть, что за последние 10 лет S&P 500 за 120 дней приносил в среднем 2,7% (8,1% годовых) с риском приблизительно в три раза меньше 0,9% (2,69% годовых), то получается, что, поговорку, которую некоторые инвесторы из года в год повторяют, надо прогнать прочь.

Эти цифры лучше даже для инвесторов, предпочитающих покупать и держать. Ожидаемый доход 2,7% с риском 0,9% выглядит весьма привлекательно (Рис2).

Итак, надеюсь, вы убедились, что «Продавай в мае и уходи» — не самая лучшая инвестиционная философия. Что теперь? Стоит ли вам гоняться за рынком сейчас, когда индекс находится вблизи своих максимальных значений?

Ответ такой: Стилей инвестирования столько же, сколько инвесторов в мире. Никто не знает будущего, а значит нужно исходить из прошлого и настоящего.

В следующем посте (Миф про «Sell in May and Go Away». Часть II) попробуем, по этому же принципу, разобрать наиболее привлекательные для инвестирования сектора.

Больше информации и графиков в моем Телеграм-канале: @trade_execution

Я бы вторую часть не ждал бы.