Краткий обзор портфелей PRObonds. Череда новых размещений

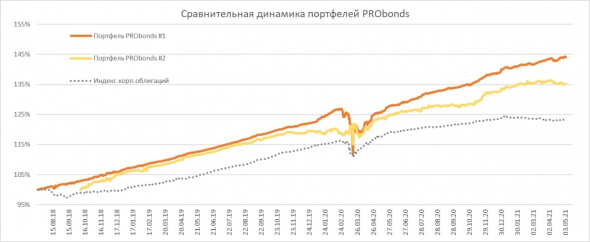

Доходности портфелей PRObonds за последние 365 дней – 14,9% для облигационного портфеля #1 и 9,5% для смешанного портфеля #2.

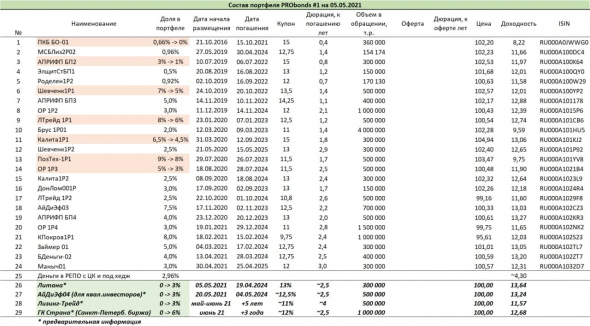

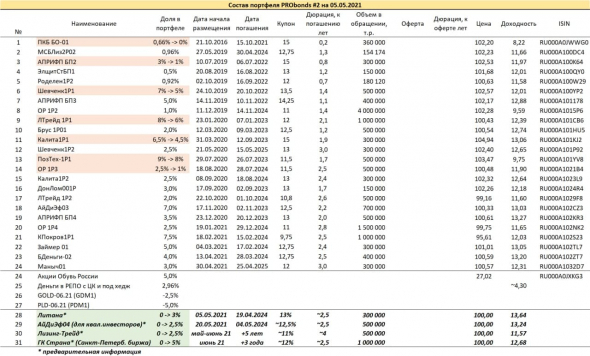

В ближайшие месяц-полтора «Иволга Капитал» планирует провести ряд облигационных размещений, и новые выпуски попадут в портфели. Одно из размещений сегодня – строительная компания «Литана» (300 млн.р., 3 года, купон 13%). Последующие размещения приведены в таблицах портфелей.

Под новые выпуски, как и в иных случаях, будут сокращаться более ранние облигационные позиции. Во всех случаях происходит именно сокращение. Исключение – ПКБ, облигации которого в основном амортизировались, а сама амортизация серьезно снизила доходность бумаг. Остатки этого выпуска будут выведены из портфелей полностью. Принципиальной разницы, что из предложенного выводить из портфелей раньше, что позже, нет.

Целевой доходностью 2021 года для обоих портфелей остается 11% (до уплаты НДФЛ), хотя за первые 4 месяца года доходность облигационного портфеля PRObonds #1 всё ещё не превысила 9% годовых (2,92% в абсолютном значении). При этом портфель #2 может быть закрыт нынешней осенью, по истечение 3 лет ведения, если не будет выходить на целевую доходность. Портфель #1 в течение всего срока ведения соответствует целям по доходности или опережает их. Для него серьезных преобразований не предполагается.

Все операции портфелей публикуются в открытом доступе до момента их совершения.

Не является инвестиционной рекомендацией

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

такая тактика себя оправдывает на дистанции?

как меняется доходность облигации при частичной амортизации? И почему она меняется?