Формирую портфель на самом хае. Первая цель инвестирования – 1 000 000 рублей

Гордо шагая в ногу со временем и армией «чистильщиков обуви», начинаю серьезные долгосрочные инвестиции :) Первая цель – довести размер портфеля до 1 000 000 рублей.

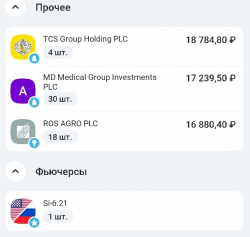

На текущий момент стоимость портфеля 209 528 руб. Вот, 15 кирпичиков, которые в будущем (надеюсь) составят большой фундамент.

На мой взгляд, неплохая диверсификация по эмитентам и отраслям, но буду рад комментариям!

Планирую пополнять счет каждый месяц, на сумму от 20 000 до 30 000, в зависимости от обстоятельств.

О сроках достижения цели говорить сложно. Если сильно постараться, можно и 10 000 000 за 3 года на копить, а там и пенсия в 35 или 43 не далеко :)

В начале каждого месяца буду подводить итоги по каждому инструменту и портфелю в целом. Также планирую серию постов, в которых расскажу о принципах формирования своего портфеля.

И да, не является инвестиционной рекомендацией.

Профита Вам.

В портфеле некоторые акции шлак?

Удачи и профита!