Сбер. Обзор отчета за 2020 год

Сбер #SBERP #SBER

С небольшим запозданием добрались и до отчета Сбера.

Перед разбором финансовых результатов, хочется отметить один позитивный момент для акционеров. По итогам 2020 года на дивиденды рекомендовали 18,7 руб., что соответствует уровню 2019 года. Несмотря на достаточно щедрые дивиденды для непростого года, распределяемая доля прибыли составила всего 53%. Див. доходность к текущим ценам префов составляет около 7% годовых.

Теперь перейдем к результатам компании по итогам 2020 года.

Чистые процентные доходы выросли на 13,6% г/г до 1,41 трлн. руб

Чистые комиссионные доходы выросли на 11% г/г до 552,6 млрд. руб

Чистая прибыль снизилась на (10% г/г) до 760,3 млрд. руб

ROE = 16,1%, что тоже весьма неплохо, особенно для тех, кто успел купить Сбер по цене не сильно дороже 1 капитала.

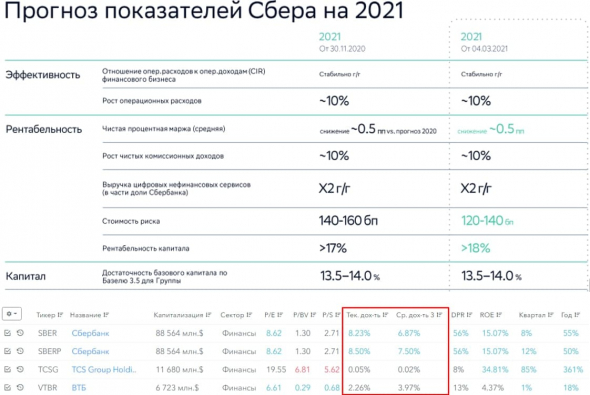

Чистая процентная маржа составила 5,47%, но продолжает снижаться. По прогнозам менеджмента в текущем году стоит ожидать снижения еще на 0,5%.

Достаточность базового капитала составила 13,8% (норматив 11,13%), запас сохраняется, благодаря этому Сбер может позволить себе платить высокие дивиденды.

Прибыль была под давлением из-за создания резервов, но сейчас мы уже видим, что худшее не подтвердилось и резервы постепенно расформировывают.

По размеру клиентской базы Сбер подошел почти к 100 млн. чел (98,9), есть вероятность, что уже по итогам 2021 года пересечем этот рубеж. Размер клиенткой базы позволяет компании активно развивать и внедрять новые бизнесы в рамках экосистемы.

Выручка от нефинансового бизнеса выросла в 2,7 раза до 71,4 млрд. руб. Самый большой рост (в 12,4 раз) был в сегменте E-commerce, выручка которого составила 26 млрд. руб. Такими темпами Сбер даже опередит планы, которые он указывал в своей стратегии.

Я обратил внимание на интересную динамику роста кредитного портфеля, а точнее его структуры. В 2016 году доля физиков в нем была 27%, в 2018 — 32%, а сейчас 37,2%. Физики это самый маржинальный, но и самый рискованный сегмент. Именно благодаря ставке на физиков Тинькофф добился таких выдающихся результатов и маржинальности. Но уже его в этом направлении зажимают, тот же Сбер предлагает кредиты под более низкие ставки, чем Тинькофф, и его доля на этом рынке продолжает расти.

Мультипликаторы:

P/E = 8,6 (среднее за 5 лет — 7,1)

P/B = 1,3 (среднее за 5 лет — 1,36)

По мультипликаторам сейчас банк оценен чуть выше своих средних показателей, но нужно учитывать факт снижения прибыли из-за разовых факторов. В 2021 году прибыль восстановится и при текущей капитализации мультипликаторы вновь вернутся к средним значениям.

Сбер отличная компания для долгосрочного инвестора, я покупал префы еще по 166 рублей и продавать в ближайшие годы не планирую. Если действительно у менеджмента получится добиться результатов, заявленных в стратегии до 2025 года, то помимо хороших дивидендов нас ждет еще минимум удвоение капитализации за 5 лет.

Если смотреть на банковский сектор, как на заснеженную дорогу где видно впереди только 50 метров, то Тинькофф летит по ней на снегоходе, в уверенности, что на пути не возникнет препятствий. Сбер едет на упряжке, что немного медленнее, но с хорошей маневренностью. Ну а ВТБ сзади тащится на ватрушке, в надежде догнать остальных.

Оптимальное соотношение риск/доходность, на мой взгляд, сейчас у Сбера. В условиях неопределенности, как внешнеполитической, так и экономической, лично мне спокойнее владеть акциями Сбера, чем его конкурентов.

⚠️Не является индивидуальной инвестиционной рекомендацией!

@investokrat

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте, Instagram

Александр Марин29 марта 2021, 23:02тинькофф может еще вырасти в разы после коррекции(если она будет), а сбер увы… тяжеловес+1

Александр Марин29 марта 2021, 23:02тинькофф может еще вырасти в разы после коррекции(если она будет), а сбер увы… тяжеловес+1 Иван Тургенев29 марта 2021, 23:10жора кому вы тут втюхиваете?!0

Иван Тургенев29 марта 2021, 23:10жора кому вы тут втюхиваете?!0 Alexander30 марта 2021, 00:36Перегрет, сильно перегрет, сберыч, этот и следующий год для него будет не очень позитивным.+1

Alexander30 марта 2021, 00:36Перегрет, сильно перегрет, сберыч, этот и следующий год для него будет не очень позитивным.+1 Никита З.30 марта 2021, 09:00Пристегиваем ремни, нас ждут несколько лет отличного роста бизнеса0

Никита З.30 марта 2021, 09:00Пристегиваем ремни, нас ждут несколько лет отличного роста бизнеса0