Мои первые сделки с опционами

Начал изучать опционы в мае прошлого года. Опционы привлекают тем, что с ними можно лучше контролировать риск. Если рынок будет идти против твоей позиции, она не будет накапливать убыток, как это происходит с фьючерсами и акциями. Можно не использовать традиционные стопы. Летом прошлого года я просмотрел все свои сделки, сделанные на рельаные деньги и на бумаге, и обнаружил, что на индексных фьючерсах (Ри, mxi, es-mini) причиной 40% убыточных сделок являются стопы. Ставишь стоп в 700 пунктов, Ри его перекрывает на 50 пунктов, а потом движется на 2000 пунктов туда, куда ты ожидал.

Прочитал книги Чекулаева «Загадки и тайны опционной торговли», «Риск-меменджемент», книгу Натенберга, Саймона, подборки статей про опционы из финансовых журналов. Весь прошлый год торговал опционы просто на бумаге. Каждый день смотрел графики, стаканы, прикидывал разные варианты. В этом году наконец-то решился чуть-чуть начать торговать опционы.

Вот мои первые три сделки.

1) Сделка от 28.01.2021. Колл-спред 140к/-142к. Открыт в четверг, закрыт в понедельник с убытком. Изначально я не планировал никак им управлять. Это просто пробная сделка. Я даже был не уверен, что мне брокер разрешит открыть такую позицию.

2) Сделка от 05.03.2021. Колл-спред 142к/-145к. Закрыл спред, как и планировал: когда Ри дойдет до 145000. Кто же знал, что начнется такой сильный тренд.

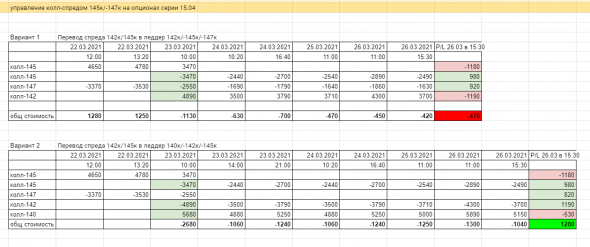

3) Сделка от 22.03.2021. Колл-спред 145к/-147к. Неудачно зашел. Против тренда. На фьючерсах ни за что бы не решился открыть такой лонг и перенести его через ночь. Я ожидал, что коррекция составит в худшем случае 70% от восходящего тренда первой половины марта. Но рубль слишком ослаб. Я неверно выбрал страйки. Надо было перейти не в леддер 142к/-145к/-147к, а в 140к/-142к/-145к. Если бы цена отскочила, все равно вряд ли вышла бы из нужного мне диапазона. Правда, при такой корректировке в данном случае я бы все равно потерял деньги, но вероятность заработать была бы выше, так как вся конструкция ближе к центральному страйку. Когда я планировал сделку, к сожалению, этот вариант с продажей 142-го колла при снижении рынка мне в голову не пришел. Я его даже не рассматривал.

Была возможность закрыть позицию с убытком 1000п, но я ей не воспользовался. Убыток 1200п.

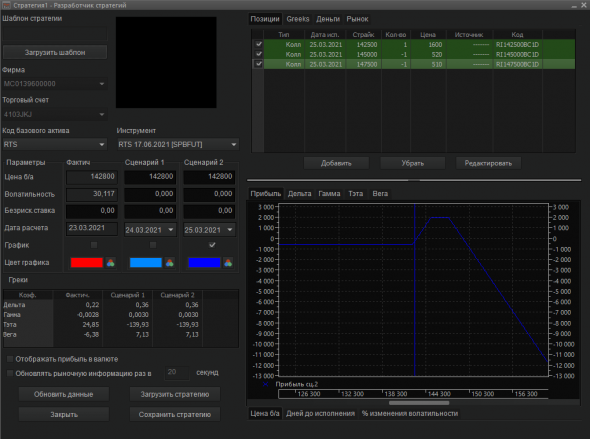

Профиль леддера

Отчасти похожая ситуация была во второй половине февраля. Наш рынок тоже корректировался. Это бумажная сделка от 18.02.2021 с пут-спредом 145п/-142п. Рынок метнулся вверх на следующий день, однако все равно можно было заработать благодаря переходу от спреда к кондору 147п/-145п/-142п/140п. Хотя это не совсем типичная ситуация. Судя по всему, 20 февраля рынок ждал снижение. Путы тогда были относительно дорогими, поэтому кондор был очень выгоден.

Третью сделку пересчитал на опционах серии 15.04. Там ситуация гораздо лучше. Наверное, такую тактику с управлением позицией лучше применять на опционах за три недели до экспирации.

Если сравнить, как 23 марта менялась стоимость леддера 140к/-142к/-145к на опционах серий 25.03 и 15.04, то получается вот, что: в серии 25.03 140-й колл подешевел примерно на 50%, 142-й и 145-й коллы на 70% и 80%; а в серии 15.04 эти же опционы за это же время подешевели на 7% (140-й) и на 30% (и 142-й, и 145-й). Теоретически леддер на серии 15.04 отбил бы убыток от спреда и принес бы прибыль уже в течение первых суток.

Положительные числа — это цены длинных позиций, отрицательные числа — цены коротких позиций.

Минус недельных опционов в том, что, если вдруг пришлось скорректировать позицию, то её скорее всего придется выводить на экспирацию, чтобы хотя бы отбить убыток. Угадать, где будет цена в день экспирации очень сложно. Возможно, что стоит использовать спреды на недельных опционах для торговли очень краткосрочных движений. В случае неудачи сразу фиксировать убыток.

Раньше никогда не смотрел на месячные опционы, но теперь начну думать и о них. Большое преимущество, что на их цены больше влияет IV, которую у меня, в принципе, вроде бы получается предугадывать с помощью тех. анализа, и что больше времени до экспирации.

Пока мой взгляд на направленную торговлю опционами такой:

1) открыть дебетный спред в направлении тренда

2) если рынок идет против моей позиции, перевести спред в какую-либо нейтральную комбинацию поближе к центральному страйку

Мне кажется, книга Чекулаева «Загадки и тайны опционной торговли» — лучшая книга для первого знакомства с опционами. Там все написано кратко и по делу. Я уже в 2018 году пробовал изучать опционы. Посмотрел вебинар у Открытия про опционы. Потом начал читать одну из книг МакМиллана. После 10 страниц забросил. Кошмарная книга. Он умудряется писать очень нудно и сложно даже о простейших вещах.

Да ещё и в отличие от основных фьючей, часто катастрофически неликвидны и манипулируемы ММ-м.

Помню как недоумевал, роллируя очередную ногу стрэнгла.