CEO готовы инвестировать: позитив для металлов

Многие аналитики стали прогнозировать существенное падение цен на металлы из-за падения Кредитного импульса Китая. Но давайте детально посмотрим, действительно ли этот макропоказатель определяет будущие цены металлов, и у металлургов такое несветлое будущее?

В сегодняшней статье мы посмотрим:

— Почему Кредитный импульс Китая не предсказывает цены на металлы?

— Планируют ли CEO компаний увеличивать производственные инвестиции?

— Почему капиталоёмкие отрасли — главные драйверы сталеваров?

— Почему у сталеваров всё хорошо, и кто от этого выиграет?

Почему мы пишем эту статью? Кредитный импульс Китая

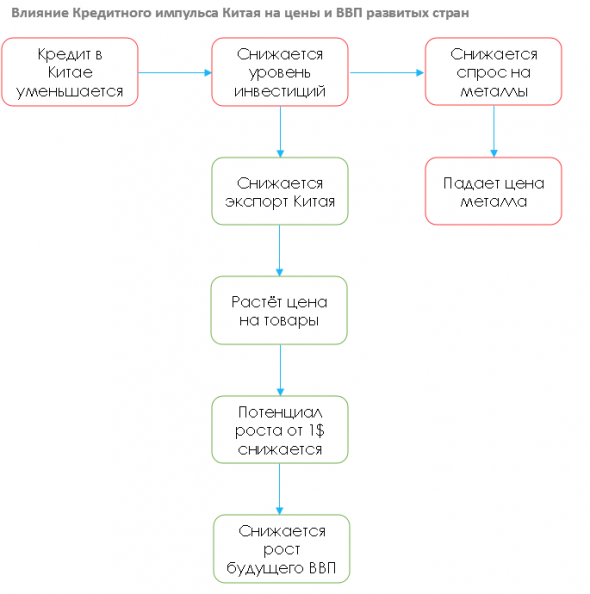

Кредитный импульс Китая в общей практике считается одним из популярных опережающих индикаторов для предсказания динамики цен на производственные металлы. Почему это так?

С одной стороны, Китай является самой крупной и одной из самых быстрорастущих экономик, поэтому это основной потребитель промышленных металлов.

С другой стороны, Кредитный импульс — это изменение нового выданного кредита (кредитный поток) в % от ВВП. Чтобы выданный кредит попал в реальную экономику, требуется в среднем 6 месяцев. При этом возможность финансировать деятельность является важным фактором роста для бизнеса, так как деньги идут не из оборотного капитала/прибыли, а из сторонних, «дешевых» источников.

Поэтому Кредитный импульс Китая является важным опережающим показателем для предсказания ВВП развитых экономик:

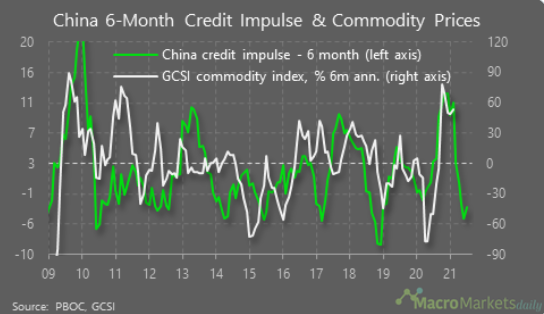

Сейчас данный индекс в значительной степени снизился:

Грубо говоря, это значит, что цены на металлы также развернутся из-за снижения инвестиционных затрат китайских компаний.

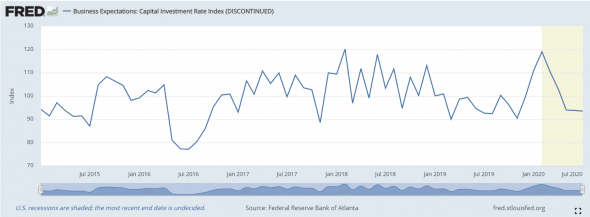

Также снижение инвестиционной активности ожидает и ФРС США:

Источник: FRED

Наверное, на этом можно остановиться и сказать: «Да, действительно, раз два индекса предсказывают снижение инвестиционной активности — металлурги пострадают».

Но давайте копнем глубже в суть индексов.

Игра в цифры: работают ли индексы?

Чтобы какой-то один показатель был действительным предсказателем другого показателя, во времени между ними должна наблюдаться строгая динамика.

Вот пример, как цена на нефть марки WTI коррелирует с ценой акций нефтедобывающей компании ExxonMobil:

Источник: tradingview

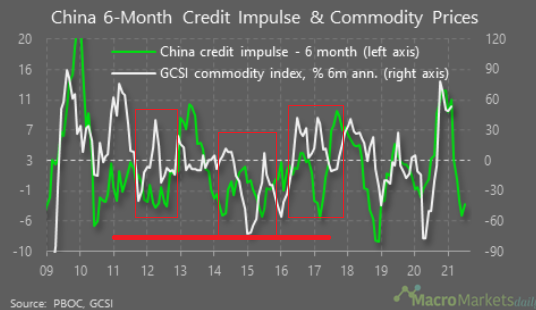

Такая же логика должна соблюдаться и для корреляции Кредитного импульса Китая и цен на металлы.

Однако на графике мы прекрасно видим динамическое расхождение показателей с 2011 по 2018 год:

Это значит, что Кредитный импульс — некачественный предсказатель цен на производственные металлы. И этому есть логические объяснения:

1. Во-первых, Китай — не единственная страна, которая потребляет металлы. В зависимости от развития экономик и появления в какой-то стране нового производства спрос по миру ребалансируется.

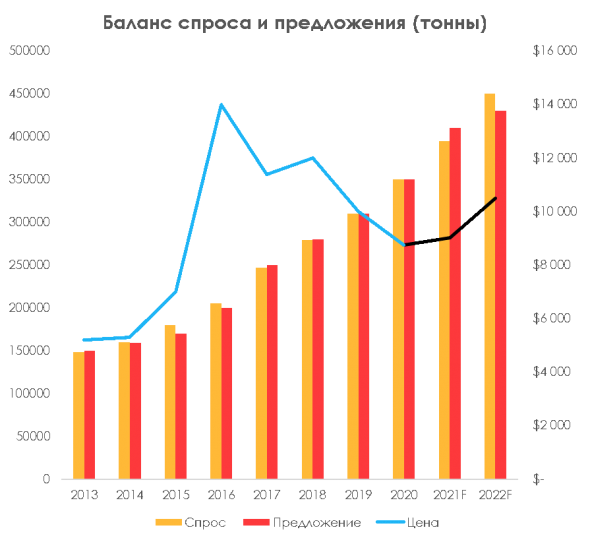

2. Во-вторых, индекс не учитывает динамику производства. Цена на сырьевой товар напрямую зависит от величин спроса и предложения на него. Если спрос > предложения, то цена на металл растёт, так как наблюдается дефицит. Если предложение > спроса, то цена на металл падает, так как образуется его избыток.

Такая динамика между ценой на металл и балансом спроса и предложения отлично видна на примере лития:

Достоверный показатель: опрос СЕО компаний

Никто не знает лучше управляющего директора компании, будет ли она увеличивать инвестиции в бизнес.

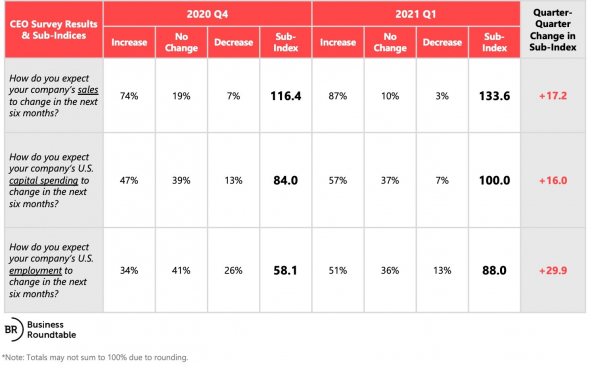

Разные аналитические агентства проводят опросы CEO с целью выявить, что они думают о росте выручки и инвестиций. Один из таких опросов проводит агентство Business Roundtable с целью выявить уровень оптимизма CEO относительно будущего экономического роста:

Согласно последнему опросу, количество CEO, которые ждут рост продаж в следующие 6 месяцев, выросло с 74% до 87%, при этом негативный сценарий ожидают только 3% CEO, что в два раза ниже показателя прошлого периода.

С ростом ожидаемых продаж увеличивается и «вера в будущее», что побуждает CEO расширять своё производство. С прошлого квартала процент CEO, которые увеличат инвестиции в бизнес, вырос с 47% до 57%. При этом уровень сокращения инвестиций упал в два раза с 13% до 7%.

К такому же выводу приходит и крупное консалтинговое агентство PWC, отмечая наивысший (74%) уровень оптимизма CEO за последние годы.

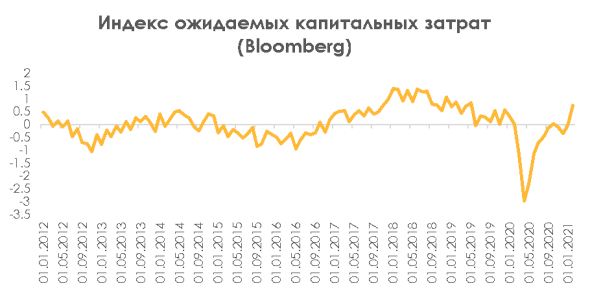

В целом управленцы крупных компаний позитивно настроены относительно восстановления экономики и готовы расти вместе с ней. Это показывает и другой показатель — Индекс ожидаемых капитальных затрат от Bloomberg находится выше уровня 2019 года:

Капиталоёмкие отрасли — двигатель металлов

Сами по себе инвестиции — широкое понятие, и проявляются они в учете по-разному. Например, в технологических и фармацевтических компаниях рост инвестиций значит рост расходов на исследования и разработки, так как это трудоёмкие отрасли, ориентированные на человеческий капитал.

Много металлов потребляют именно капиталоёмкие отрасли, где большое количество производственных мощностей, и инвестиции — значит создание новой фабрики, закупка дополнительного оборудования и т.д.

К таким отраслям относят:

1. Добыча нефти и газа

2. Электрогенерация

3. Автопром

4. Полупроводники

Мы составили собственный индекс капитальных затрат, проследив динамику капиталовложений с 2011 года (базисный год) для топ-5 компаний в каждой индустрии. Если Индекс Блумберга показывает динамику роста/падения в относительных цифрах, то наш индекс опирается на абсолютные значения капитальных затрат. В качестве прогноза 2021 года использовались прогнозы самих компаний или прогнозы аналитиков.

Так, компании и аналитики в среднем ожидают, что уровень производственных инвестиций увеличится на 5% в 2021 году относительно 2020 года:

Но в целом нас интересует динамика только капиталоёмких отраслей — особенно автопромышленности.

Благодаря нарастающей ориентации государств на нулевые выбросы углекислых газов в атмосферу, классический автопром начинает наращивать производственные мощности для создания электромобилей. С одной стороны, кратно начинают расти производители электрокаров, например, Tesla, BYD, Nio. С другой стороны, классический автопром сохраняет свой основной бизнес и начинает интеграцию электромобилей. В результате прогнозные капитальные затраты вырастут на 22% после резкого снижения в 2020 году:

Автопромышленность активно потребляет два вида металла: сталь и алюминий.

Резкое снижение инвестиций в производство вызвало в прошлом ралли на цены стали:

Источник: Bloomberg

Спрос на сталь опережает рост производства и поддерживает цены. Как минимум четыре крупные доменные печи в Европе сейчас возвращаются в эксплуатацию, но ещё на трёх в этом году будут проведены комплексные ремонтно-профилактические работы.

Таким образом, можно ожидать, что дефицит продукции в некоторых областях — что уже привело к повышению цен на стальную продукцию до 13-летних максимумов — сохранится, поддерживая цены по мере того, как сроки поставки растягиваются до 3К20.

Остальные сектора хоть и вносят свой вклад в рост спроса на металлы, оказывают намного более меньший эффект, чем автопром.

После резкого падения цены на нефть в 2014 году нефтяники начали резко сокращать свою программу инвестиций. COVID-19 кризис не стал исключением, однако высокий уровень цен на нефть и постепенное восстановление экономики позволяют компаниям из сектора постепенно возвращать инвестиции. В целом индекс капитальных затрат показывает рост инвестиций на 2%. Компании имеют расходящуюся динамику будущих инвестиций. ExxonMobil и Schlumberger планируют немного снизить затраты, а Chevron, ConocoPhillips и EOG — нарастить:

Электрогенерация имеет цикличное движение обновления мощностей — последний суперцикл был в 2016 году. В 2021 году с восстановлением экономики инвестиции в капитальные затраты вернутся на уровень доковидного 2019 года, что сулит рост капитальных затрат на 12% в 2021 году:

Полупроводники уже пару лет находятся на пике инвестиций в увеличение производства. В целом индекс капитальных затрат остаётся стабильным, но компании имею разную динамику. Например, TSM и Intel немного сократят свои затраты, а Qualcomm, Broadcom и Micron, наоборот, нарастят:

Металлурги выигрывают от роста инвестиций

Если взвесить каждую отрасль по её доли в общих капитальных затратах, то капиталоёмкие сферы готовы увеличивать инвестиции в производственные мощности с восстановлением экономики в 2021 году:

В среднем увеличение составит 12% от просадки прошлого года, и это самый большой рост с 2012 года.

Бенефициары роста инвестиций в производство

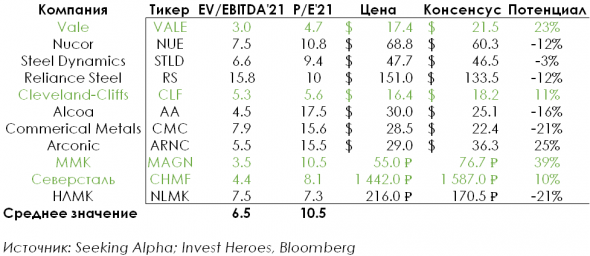

Главными бенефициарами роста являются компании-производители промышленных металлов — стали и алюминия. На Санкт-Петербургской бирже мы отметили 8 таких компаний, доступных неквалифицированным инвесторам:

Vale (VALE) — одна из крупнейших горнодобывающих компаний в мире, базирующаяся в Бразилии. Компания добывает железную руду и никель.

Nucor (NUE) — крупнейшая сталелитейная компания в США. Производит стальной лист, трубы, решетки и арматуру.

Steel Dynamics (STLD) — третий крупнейший производитель углеродистой стали в США.

Reliance Steel (RS) — крупнейший в США оператор по переработке различных металлов, имеет 100 000 видов продукции.

Cleveland-Cliffs (CLF) — крупнейший в США производитель плоского проката.

Alcoa (AA) — восьмой в мире производитель алюминия.

Commercial metals (CMC) — американский производитель стали.

Arconic (ARNC) — один из лидеров в производстве легких металлов, в основном алюминия.

Конкуренцию зарубежным компаниям составляют и российские производители металлов, которые экспортируют часть продукции:

ММК (MAGN) — производит сталь и товарную металлопродукцию. Общая доля экспорта составляет около 30–50%.

Северсталь (CHMF) — вертикально-интегрированная металлургическая и горнодобывающая компания. Доля экспорта составляет 40–45%.

НЛМК (NLMK) — крупнейший российский сталелитейный комбинат. Доля экспорта стали составляет 30–35%.

Российские сталевары выглядят более привлекательными, чем зарубежные аналоги. Средняя EV/EBITDA’21 для российских акций составляет 5.2х против 7х у зарубежных аналогов. По показателю P/E’21 также лучше смотрятся российские акции — 8.6х против 11.2 соответственно.

Из зарубежных компаний наиболее привлекательный вариант Vale — бразильская горнодобывающая компания.

Ключевым фактором здесь является то, что экспортеры зарабатывают в долларах, а издержки несут в местной валюте (рубль, бразильский реал). От ослабления собственной валюты такие компании получают дополнительную выгоду, но несут потери при укреплении валюты.

Вывод

Далеко не все индексы-предсказатели динамики ВВП являются таковыми. Мы увидели, как Кредитный импульс Китая динамически расходится с движением цен на металлы, чью динамику, по мнению аналитиков, он должен прогнозировать. Чтобы понять, что будет с отраслью или экономикой, лучше погружаться в глубь проблемы и смотреть на мнения людей, которые напрямую движут ВВП — CEO компаний.

Сейчас на рынке наблюдается оптимизм управляющих компаний: они ожидают, что COVID-19 пойдёт на спад и классический бизнес сможет продолжать наращивать прибыль при снятии ограничений. Уверенность в росте бизнеса приводит к повышению инвестиционной активности. В 2020 году многие бизнесы заморозили проекты по расширению и сократили объёмы инвестиций, чтобы пережить спад продаж и покрыть дополнительные издержки, связанные с COVID-19.

Капиталоёмкие отрасли являются основным двигателем роста спроса на промышленные металлы. Прогнозные инвестиции в этом секторе вырастут на 12% в 2021 году относительно 2020 года.

Рост спроса на металлы при постоянстве уровня производства позволит ценам на металлы находится на высоком уровне, что благоприятно сказывается на финансовых показателях металлургов.

Главными бенефициарами этого тренда выступают российские сталевары, ориентированные на экспорт и торгующиеся по низким мультипликаторам —ММК и Северсталь.

Среди зарубежных аналогов привлекательными выглядят акции бразильской Vale и американской Cleveland-Cliffs.

Статья написана в соавторстве с аналитиком Дмитрием Новичковым