ЛУКОЙЛ: покупать нельзя продавать

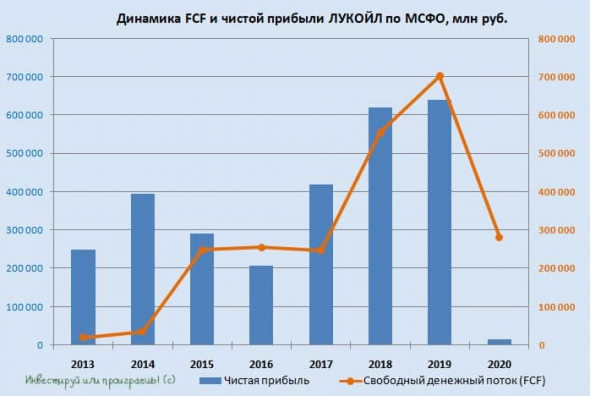

🧮 ЛУКОЙЛ отчитался о своих финансовых результатах по МСФО за 2020 год, сообщив о снижении выручки на 28% до 5,6 трлн рублей и чистой прибыли — почти в 40 раз до 16,6 млрд рублей, что стало минимальным значением для компании лет за пятнадцать точно, а возможно и гораздо больше:

Хотя чему тут удивляться, когда первые два квартала прошлого года и вовсе оказались убыточными, на фоне целого ряда сопутствующих этому факторов:

✔️ Пандемия COVID-19 и резкое сокращение спроса на нефть.

✔️ Как следствие – обвальное падение котировок цен на чёрное золото и ужесточение соглашения ОПЕК+.

✔️Дополнительным фактором давления для ЛУКОЙЛа стали неденежные убытки от обесценения активов, а также по курсовым разницам.

Радует, что хоть свободный денежный поток (FCF), на который сейчас ориентируется компания при расчёте дивидендов, не совсем обнулился, ограничившись падением на 60% до 281 млрд рублей, на фоне резкого снижения операционного денежного потока.

❓ Тогда почему же котировки акций ЛУКОЙЛа достигли уже допандемийных уровней и находятся в шаге от обновления своих исторических максимумов, невзирая на слабую финансовую отчётность за 2020 год? Да потому, что рынки всегда смотрят вперёд, а прошлогодние результаты – это уже история, которая по большому счёту уже никому не интересна. Кто не побоялся купить бумаги нефтегазовых компаний весной прошлого года – тот молодец, и сейчас радостно считает бумажную прибыль. Согласитесь, вряд ли сейчас выстраивается очередь из желающих продать так удачно купленные в прошлом году активы, когда человечество находится в шаге от победы над ковидом.

🦠💉 Судя по рыночной конъюнктуре первых трёх месяцев 2021 года, мы видим, что массовая вакцинация набирает обороты практически во всех странах, авиасообщение и туризм осторожно начинают выходить из спячки, цены на нефть обновляют свои 12-месячные максимумы, а российским нефтедобывающим компаниям уже сейчас удаётся добиваться определённых послаблений в условиях соглашения ОПЕК+ и возможность осторожно наращивать добычу, в условиях постепенного роста спроса на чёрное золото.

📈 В этих условиях весьма резонно ожидать и от ЛУКОЙЛа восстановление финансовых показателей уже в 2021 году, а темпы роста этих показателей наверняка окажутся высокими на фоне крайне низкой базы прошлого года. Именно поэтому компания с совершенно понятной стратегией развития, очень низкой долговой нагрузкой (NetDebt/EBITDA=0,5х) и по-прежнему с относительно невысокой оценкой по основным финансовым мультипликаторам, уже сейчас реализует в котировках весь накопленный потенциал и возглавляет восстановление сектора.

👉 Я продолжаю держать акции ЛУКОЙЛ в своём портфеле и на подходе к историческим максимумам в самом лучшем случае я лишь частично зафиксирую прибыль, но большую часть позы оставлю. Уж слишком много лет я охотился за этими бумагами, чтобы так легко и быстро с ними расстаться.

💰 В презентации ЛУКОЙЛа сообщается, что расчётные финальные дивиденды за 2020 год могут составить 213 руб. на акцию, что вместе с ранее выплаченными промежуточными дивидендами в размере 46 руб. на акцию ориентирует нас на совокупный дивиденд на уровне 259 рублей:

📖 Напомню, согласно новой дивидендной политике ЛУКОЙЛа, на дивиденды должно направляться не менее 100% скорректированного FCF. В свою очередь, скорректированный FCF определяется как чистые денежные средства, полученные от операционной деятельности, за вычетом капитальных затрат, уплаченных процентов, погашения обязательств по аренде, а также расходов на приобретение акций компании.

🧐 Давайте разбираться, как компания подсчитывает дивиденды. Итак, по итогам 2020 года компания получила операционный денежный поток в размере 776 млрд рублей. За минусом капитальных затрат (495 млрд рублей) FCF получается в 281 млрд рублей. Дивидендная база 2020 года формируется после вычета из этой цифры аренды (63 млрд рублей) и процентов (39 млрд рублей).

Получается, что совокупные дивидендные выплаты составят за 2020 год 179 млрд рублей: 32 млрд рублей за 9 месяцев и 147 млрд рублей за 4 квартал. Делим эту цифру на 692,87 млн обыкновенных акций – и получаем те самые 259 рублей на одну акцию. Фух, разобрались.

🗓 Совет директоров ЛУКОЙЛа планирует в апреле рассмотреть вопрос о выплате дивидендов, поэтому ждать осталось недолго!

Если слишком оторваться от сегодня и «смотреть вперед» слишком далеко в завтра, на небольшой внешней коррекции всего рынка можно превратиться в теслу образца 2021 года.

По факту мы имеем ресурсную компанию в мире тотальной декарбонизации с дивидендным доходом 4,04% при пиковых ценах на нефть на пороге очередной коррекции.Ждать рекордных дивидендов за 2021 год при том, что нефть вполне может вернуться к $20 за бочку к концу года — ну, такое…