10 марта 2021, 19:08

Хороший инвестор - мертвый инвестор?

Самым успешным паевым инвестиционным фондом первого десятилетия этого века был CGM Focus Fund. За десять лет, охватывающих две рецессии, фонду удалось получить 18% годовой доход по сравнению с почти неизменной доходностью S&P 500. Это означает, что каждый доллар вначале превратился бы в более чем пять долларов в конце.

По иронии судьбы, согласно исследованию Morningstar, типичные инвесторы фонда тем временем теряли почти 11% ежегодно. Вы правильно прочитали — 18% прирост против 11% убытков.

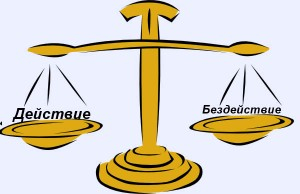

Акционеры CGM Focus Fund не одиноки. Другие исследования показывают, что инвесторы в фонды акций в среднем уступают самому фонду (например, более чем на 6% в год в период с 1991 по 2010 год, согласно Davis Advisors). Причину нетрудно понять — люди особенно хорошо умеют покупать дорого и продавать дешево. Они легко подвергаются побуждению (от средств массовой информации, так называемых консультантов, друзей и соседей) к активной торговле, несмотря на взлеты и падения. Они, как правило, гонятся за производительностью, панически продают и принимают краткосрочное мышление, поощряемое ежедневными ценами. Они не осознали, что никто не может постоянно рассчитывать время на рынке, ставя себя в весьма невыгодное положение на и без того высококонкурентном рынке. Они, инвесторы, сами становятся злейшими врагами себе.

Возможно, злейший враг универсален и связан не только с инвестированием в паевые инвестиционные фонды. Согласно анализу счетов Fidelity в период с 2003 по 2013 год, самые эффективные счета брокера были получены от умерших инвесторов, а группа, занявшая второе место, состояла из тех, кто забыл свои счета в Fidelity.

Высказывание Баффета о перераспределении средств на фондовом рынке от активных к терпеливым теперь становится еще более актуально.

Читайте на SMART-LAB:

Клиенты рекомендуют Займер 💚

Клиентская лояльность — одна из ключевых метрик для компаний в сфере услуг. В случае банков и МФО высокая лояльность позволяет экономить на привлечении новых заемщиков — а это значительная статья...

13:00

Отчетность МТС Банка за 2025 год оказалась противоречивой, но в целом позитивной

Акции МТС Банка с начала сессии 4 марта падают на 1,13%, до 1395,5 руб., при умеренном росте на российском рынке в целом. Эмитент отчитался по МСФО за четвертый квартал и весь 2025 год. Результаты...

12:34

Вот такое не слышал, если это правда — то это большой ЛО-О-ОЛ)))

А тишина — известно где