Бесконечный рост фондового рынка. Размышления на грани теории заговора.

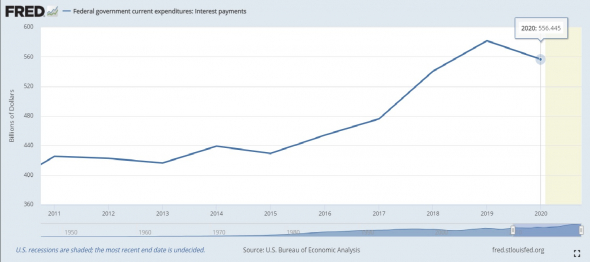

Определяющим фактором нынешнего и последующего роста фондового рынка являются меры стимулирования США, заключающиеся в выкупе долговых обязательств на баланс ФРС. Всем уже понятно, что как только эти меры будут завершены, то мир ожидает самый мощный финансовый кризис со времен его существования, со всеми вытекающими… Поэтому меры стимулирования будут продолжены…))) Отсюда проистекает другой вопрос – доколе это может продолжиться и как сильно США могут нарастить свой госдолг? Очевидно настолько, насколько будет способен бюджет обслуживать такой долг. В 2018 на обслуживание долга потребовалось 540 млрд, в 2019 – 581 млрд, в 2020 – 556 млрд… Несмотря на постоянно увеличивающийся размер долга, мы видим, что в 2020 сумма процентов оказалась меньше чем в 2019. Это объясняется снижением учетной ставки ФРС с 2% до 0,25%… Ниже приведен график обслуживания госдолга бюджетом США.

Пока что это все были очевидные вещи, все ясно-понятно…

А теперь интересное… В 2020 году самым большим кредитором США является Федеральная резервная система. При дальнейшем снижении ставки до 0% нагрузка на бюджет будет еще меньше и в идеале народ США будет должен ФРС ровно столько, сколько ФРС ему одолжил. При введении отрицательных ставок, обслуживание долга снизится еще больше и ФРС уже начнет приплачивать США, что позволит США сколь угодно долго увеличивать свой госдолг. В дальнейшем, при экспоненциальном увеличении долга, в какой-то момент, стоимость обслуживания опять начнет расти, и казначейство увеличит объем трежерис, а ФРС просто будет бесконечно выкупать их.

Почему это не работало раньше, но может сработать сейчас… В здоровой экономике в условиях низких процентных ставок, начинала расти инфляция и это было определяющим фактором для установления процентной ставки. Теперь же, в условиях искусственных ограничений, когда экономика готова сорваться в дефляцию, введение нулевой или отрицательной ставки никак не вредит. Искусственные ограничения также становятся важным фактором в ограничении инфляции.

Итак, какие выводы можно из этого сделать. Низкая процентная ставка позволит США бесконечно увеличивать свой госдолг, при условии что ФРС будет бесконечно выкупать его. Побочный эффектом будут расти фондовые рынки по всему миру, а любые доходности стремиться к нулю… Этот виртуальный контур может многократно превосходить реальный, почти не соприкасаясь с ним.

Вот такие мысли. Если я ошибаюсь, просьба не стесняться в выражениях, я не обижусь… Буду умнее )

И… всяко может быть — ничему не удивлюсь.

Может долго, до нового Леман Бразерс или аналогичного лебедя.

Затем резко к отметкам марта 2020.

На низовом уровне про инфляцию в развитых странах можно забыть. Средства производства достигли такого уровня, что дефицит не возможен.