08 февраля 2021, 16:27

Об использовании опционов в трендовых системах

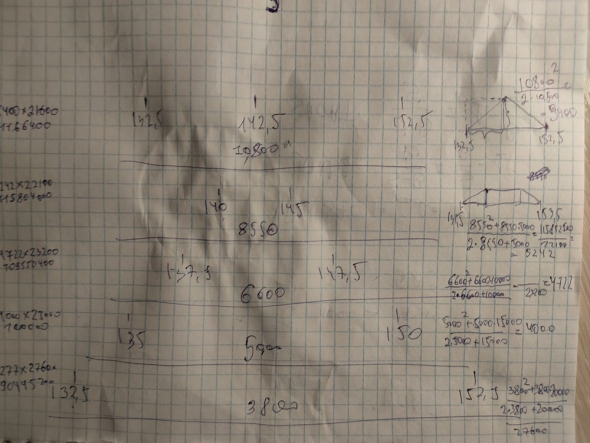

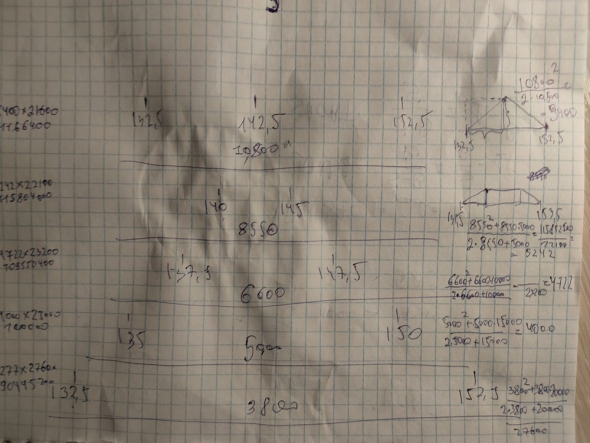

Для начала посмотрим на картинку:

Здесь собраны цены разных стрэнглов в минувшую пятницу на текущую неделю в РИ и сделаны простейшие подсчеты

с точностью до спрэдов в стаканах. Какие выводы примерно можно сделать? Если в первом приближении, то нет разницы что продать на этот короткий срок. В среднем и ширина так называемой шапки прибыли и средняя выплата примерно одинаковы. Привет, улыбка:)

То есть, продав стрэддл или самый широкий стрэнгл на эту неделю, финрез будет примерно один и тот же. Речь идет о неких пассивных опционных позициях без ДХ.

Какие у нас есть проблемы в трендовой торговле? Просадки двух типов:

1. Накопленная за период из серии убыточных сделок. Как правило, это некий затянувшийся боковик на невысокой волатильности.

2. Разовая за счет одной убыточной сделки. Как правило, это утренний гэп.

У опционов есть два симпатичных свойства:

1. Тэта, которая капает продавцу в карман.

2. Дешевые в абсолюте дальние опционы, которые позволяют поломать функцию выплат.

Ну и кажется, что первое свойство может быть использовано для хэджирования риска первого типа просадки, а второе — для второго.

Как это может выглядеть на практике? Мы торгуем трендовые системы и параллельно на счету имеем позиции из проданных ближних и купленных дальних опционов.

К какому (пока неокончательному) выводу я пришел в результате расчетов и реальных торгов?

Скрестить ужа с ежом возможно, но в этом мало смысла. То есть желаемого эффекта не получается, а деньги вся эта затея съедает,

т.е. в среднем это попросту снижает профитность трендовых систем, если они, конечно, профитны.

Речь идет не об опционах вообще, а о конкретных опционах в конкретных условиях, когда они ощутимо менее ликвидны, чем БА, и когда в непростые времена ликвидность в них пропадает совсем. В теории-то понятно, что опционы могут и должны быть полезны. Но вот в реальных спекуляциях всё не так просто.

В чем проблема в проданных опционах? Нужно либо постоянное роллирование, которое не только съест все плюшки, но сделает стратегию проданного стрэддла убыточной саму по себе. Т.е. прям в затяжном боковике, конечно, от этой возни будет плюс и компенсация просадки, но вдолгую — ни о чем. Если не роллироваться, то всё равно нужно равнять дельту на экспирацию. Если до клиринга, то разом опять теряем на спрэде. Если после клиринга, то получаем риск фиксации убытка после клиринга.

В чем проблема в купленных опционах? Чаще всего нам придется покупать путы, которые и так переоценены. Если трендовая стратегия профитна, то рынок будет подрастать на наших покупках и путы будут дешеветь и по дельте и по волатильности. Фактически мы будем лонговать коллами в деньгах. Выглядеть это будет банально. В линейной позиции мы заработали, рынок подрос, а в позиции купленного лонга мы либо получим меньше, либо вообще ноль или даже минус из-за указанного эффекта.

Ну и так далее. С какой стороны ни подходи, а ужа с ежом скрестить не выходит в реальных условиях. То отсюда, то оттуда какая-нибудь фиговина вылазит. А идея, конечно, симпатичная.

Возникает вопрос. А зачем же опционы? Из очевидных ответов. Для разовых редких сделок. По типу одна-две ставки в год ну или ради инсайда какого. Ну и для работы лимитными ордерами, конечно. У меня есть гипотеза, что стабильная профитная торговля реальными опционами это в 95% случаев котирование в стакане с последующим ДХ.

Мы же, желая хэджироваться опционами, не имеем возможности стоять в стакане по волатильности. Мы взяли позу в БА и у нас тут же образовался риск движения против нас. Мы не можем котироваться. Нам надо сразу брать хэдж. Ну и, конечно, это будет в долгосроке адски дорогой хэдж.

Тему не закрываю для себя. Теме этой у меня уже шестой год пошел. Но прям оптимизма относительно применения опционов в трендовой торговле почти-почти не осталось.

Здесь собраны цены разных стрэнглов в минувшую пятницу на текущую неделю в РИ и сделаны простейшие подсчеты

с точностью до спрэдов в стаканах. Какие выводы примерно можно сделать? Если в первом приближении, то нет разницы что продать на этот короткий срок. В среднем и ширина так называемой шапки прибыли и средняя выплата примерно одинаковы. Привет, улыбка:)

То есть, продав стрэддл или самый широкий стрэнгл на эту неделю, финрез будет примерно один и тот же. Речь идет о неких пассивных опционных позициях без ДХ.

Какие у нас есть проблемы в трендовой торговле? Просадки двух типов:

1. Накопленная за период из серии убыточных сделок. Как правило, это некий затянувшийся боковик на невысокой волатильности.

2. Разовая за счет одной убыточной сделки. Как правило, это утренний гэп.

У опционов есть два симпатичных свойства:

1. Тэта, которая капает продавцу в карман.

2. Дешевые в абсолюте дальние опционы, которые позволяют поломать функцию выплат.

Ну и кажется, что первое свойство может быть использовано для хэджирования риска первого типа просадки, а второе — для второго.

Как это может выглядеть на практике? Мы торгуем трендовые системы и параллельно на счету имеем позиции из проданных ближних и купленных дальних опционов.

К какому (пока неокончательному) выводу я пришел в результате расчетов и реальных торгов?

Скрестить ужа с ежом возможно, но в этом мало смысла. То есть желаемого эффекта не получается, а деньги вся эта затея съедает,

т.е. в среднем это попросту снижает профитность трендовых систем, если они, конечно, профитны.

Речь идет не об опционах вообще, а о конкретных опционах в конкретных условиях, когда они ощутимо менее ликвидны, чем БА, и когда в непростые времена ликвидность в них пропадает совсем. В теории-то понятно, что опционы могут и должны быть полезны. Но вот в реальных спекуляциях всё не так просто.

В чем проблема в проданных опционах? Нужно либо постоянное роллирование, которое не только съест все плюшки, но сделает стратегию проданного стрэддла убыточной саму по себе. Т.е. прям в затяжном боковике, конечно, от этой возни будет плюс и компенсация просадки, но вдолгую — ни о чем. Если не роллироваться, то всё равно нужно равнять дельту на экспирацию. Если до клиринга, то разом опять теряем на спрэде. Если после клиринга, то получаем риск фиксации убытка после клиринга.

В чем проблема в купленных опционах? Чаще всего нам придется покупать путы, которые и так переоценены. Если трендовая стратегия профитна, то рынок будет подрастать на наших покупках и путы будут дешеветь и по дельте и по волатильности. Фактически мы будем лонговать коллами в деньгах. Выглядеть это будет банально. В линейной позиции мы заработали, рынок подрос, а в позиции купленного лонга мы либо получим меньше, либо вообще ноль или даже минус из-за указанного эффекта.

Ну и так далее. С какой стороны ни подходи, а ужа с ежом скрестить не выходит в реальных условиях. То отсюда, то оттуда какая-нибудь фиговина вылазит. А идея, конечно, симпатичная.

Возникает вопрос. А зачем же опционы? Из очевидных ответов. Для разовых редких сделок. По типу одна-две ставки в год ну или ради инсайда какого. Ну и для работы лимитными ордерами, конечно. У меня есть гипотеза, что стабильная профитная торговля реальными опционами это в 95% случаев котирование в стакане с последующим ДХ.

Мы же, желая хэджироваться опционами, не имеем возможности стоять в стакане по волатильности. Мы взяли позу в БА и у нас тут же образовался риск движения против нас. Мы не можем котироваться. Нам надо сразу брать хэдж. Ну и, конечно, это будет в долгосроке адски дорогой хэдж.

Тему не закрываю для себя. Теме этой у меня уже шестой год пошел. Но прям оптимизма относительно применения опционов в трендовой торговле почти-почти не осталось.

Читайте на SMART-LAB:

Более половины россиянок считают ювелирные украшения инвестицией

Каждая пятая считает покупку ювелирных украшений надежным способом вложения денег, а 26% рассматривают подобный вариант накопления, однако относят его к списку рискованных. При этом свыше...

10:09

Экосистема «МГКЛ» — как она работает на практике

Экосистема «МГКЛ» — это единая логика оборота активов и капитала. Один и тот же товар или сделка может проходить через разные контуры группы, меняя форму, но оставаясь внутри управляемой...

10:00

Я тоже так люблю, олдскульно. У меня и тетрадка специальная формата А4 на железной пружинке, в клеточку, со страницами желтого цвета.