PRObondsмонитор. Высокодоходные облигации. ПИР или не ПИР?

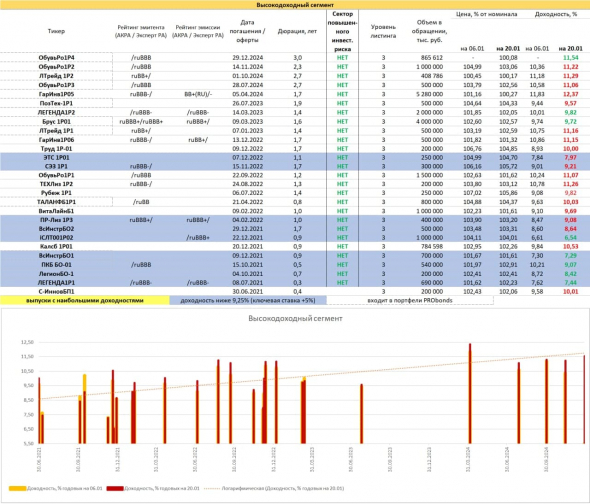

Доходности высокодоходных облигаций выросли. Котировки снизились. Правда, снижение с максимумов начала года более умеренное, нежели в первом корпоративном эшелоне или в госбумагах: средняя коррекция цен в ВДО — -0,4%, в первом эшелоне корпоблигаций и в региональных облигациях – -0,7%, в ОФЗ — -1,1%. Настороженно отношусь к тенденции роста доходностей. Но, объективно, на текущей неделе тенденция замерла. Так что далекоидущих выводов делать не буду.

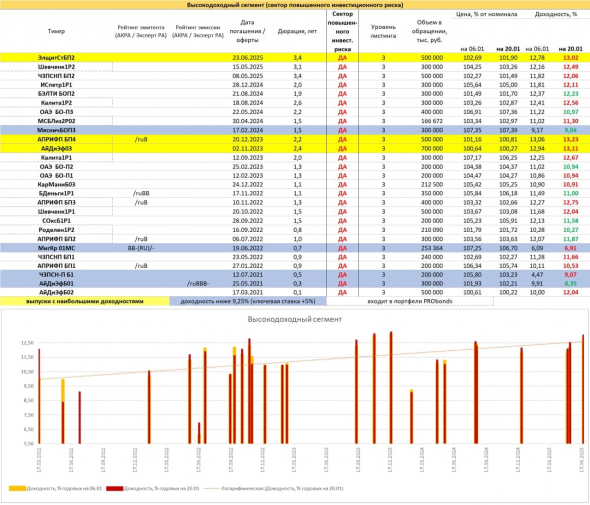

А пока предлагаю сделать разграничение уже внутри самого сегмента ВДО. Московская биржа выделяет ряд облигаций в Сектор повышенного инвестиционного риска (ПИР), с весны 2020 года они имеют отдельный режим торгов. Биржа не раскрывает полных критериев отнесения бумаг к данному сектору, но, можно предположить, что определяющими являются слабый аудит, отсутствие или низкое значение кредитного рейтинга, принадлежность к рискованным отраслям, низкая результативность или высокая закредитованность бизнеса.

Среди относительно ликвидных выпусков ВДО объемом от 200 млн.р. в ПИР попало столько же компаний, сколько осталось и за его пределами. Дюрации обоих списков тоже близки: для бумаг из ПИР – 1,6 года, для не входящих в сектор риска – 1,4 года. Но обращает на себя внимание разница в доходностях. Для облигаций, не входящих в рискованный сектор, средняя эффективная доходность составляет 9,8% годовых. Для сектора ПИР – 11,3%. Разница достигает внушительных полутора процентов.

Усилиями ли Московской биржи или вследствие баланса спроса-предложения облигации, получившие формальный признак более высокого риска, имеют статистически значимое отклонение доходности. Не уверен в строгой взаимосвязи между нахождение или не нахождением в ПИР и риском дефолта, но с прошлой осени отмечаю большое желание ряда эмитентов покинуть сектор риска. Как правило с понятной целью снижения издержек на привлечение и обслуживание заемного капитала.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru