PRObondsмонитор. Карта рынка рублевых облигаций рейтингов BBB-, BBB, BBB+

В следующий вторник стартует размещение облигаций ООО «Обувь России» (1,5 млрд.р., 4 года, купон/доходность 11%/11,57%). Насколько оправдана доходность в сравнении с другими облигациями аналогичного кредитного качества (ОР имеет кредитный рейтинг BBB (RU) от Эксперт РА) и в сравнении с обращающимися выпусками самого эмитента?

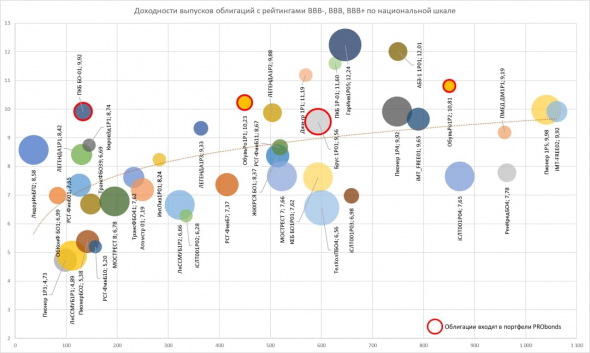

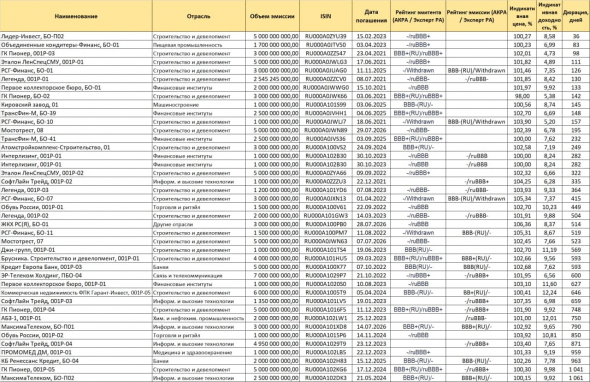

Взглянем на доходности облигаций, обладающих рейтингами группы BBB по национальной шкале (включая BBB- и BBB+). В выборке выпуски размером от 1 до 5 млрд.р. 2 рыночных выпуска «Обуви России» показывают доходности 10,2 и 10,8%, что немного выше средних ставок для соответствующих сроков обращения. Впрочем, то же справедливо для ПКБ и «Брусники», как и ОР, входящих в публичные портфели PRObonds. Предстоящий выпуск с эффективной доходностью 11,57% даст небольшую премию к торгующимся выпускам, но не тоже останется вблизи средних величин доходностей для данной группы рейтингов.

Если отвлечься от ОР, интересным выглядит тандем повышенных доходностей «Гарант Инвест» и ПКБ. Повышенная доходность первого («Гарант-Инвест» — лидер выборки по доходности) отражает отношение инвесторов к арендному бизнесу («Гарант-Инвест» — собственник торговых центров) и негативному прогнозу кредитного рейтинга. «Первое коллекторское бюро», казалось бы, в фаворитах бизнеса, к тому же имеет более высокую рейтинговую ступень (BBB у ПКБ против BBB- у «Гаранта»). Но, видимо, страхи инвесторов, связанные с опальным акционером Baring Vostok не позволяют компании выйти на более низкий уровень ставок.

Еще один примечательный случай – «СофтЛайн». Чуть более года назад доходности этих бумаг стабильно превышали 11%. Бизнес (компания специализируется на дистрибуции программного обеспечения) с того времени не изменился. Но смена инвестиционных предпочтений на фоне галопирующего роста котировок акций IT-компаний сыграла на руку и «СофтЛайну». Теперь из относительно «длинных» бумаг они среди наименее доходных.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru