Инвестиционная классика: The Essays of Warren Buffet

Изучение идей других инвесторов — один из лучших способов повышения своей квалификации. К счастью для нас многие из великих инвесторов оставили за собой немалый литературный след.

На этой неделе мы хотели бы рассказать вам об одной занятной, но очень необычной книге по инвестированию, а именно «The Essays of Warren Buffet: Lessons for Investors and Managers» от Лоренса Каннингема. На русском переведена как «Эссе об инвестициях, корпоративных финансах и управлении компаниями».

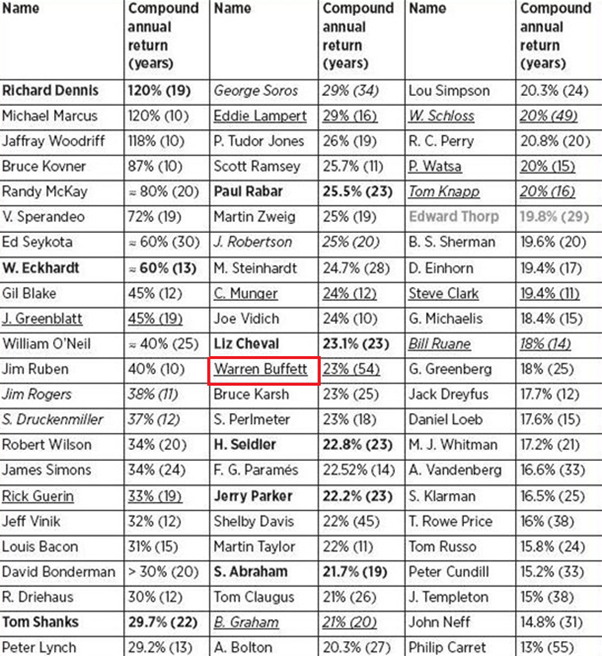

Имя Уоррена Баффета широко известно по всему миру. Его часто называют лучшим инвестором мира, его результаты легендарны, пусть его годовая прибыль в 23% не самая высокая в истории, но ее продолжительность в более полувека не имеет конкурентов. Инвестиционные способности «Оракула из Омахи» давно стали объектом культа и невероятное количество самых разных исследований стремилось извлечь его формулу успеха.

Сам же Уоррен предпочитает распространять свою мудрость маленькими кусочками через ежегодные послания инвесторам Berkshire Hathaway. Многие из этих писем дают некоторые из лучших уроков, которые когда-либо давали инвесторам.

В каждом послании Уоррен комментирует определенный аспект инвестирования и рассказывает свое виденье и опыт в этом вопросе, его громкие успехи и главные провалы. Обычно письма покрывают только одну или несколько тем, в связи с чем каждое из них является лишь кусочком из общего пазла. В своей книге Лоренс Каннингем собрал и синтезировал письма в единое произведение, распределив их по тематическим группам более доступных для обычного читателя.

Это не только интересное чтение, но и прямое руководство к действию. В лаконичной и легкой форме Баффет рассказывает о том, как работает Berkshire Hathaway, а также дает четкие практические рекомендации в разных сферах инвестиций, от того, как выбрать компанию и оценить ее успехи до особенностей налогообложения инвестора.

К сожалению, последняя редакция вышла еще в 2013 году (на русском в 2009) и потому книга немного устарела и не включает в себя письма, вышедшие в течении последнего десятилетия. К счастью, письма Баффета регулярно публикуются и переводятся на русский язык, что сглаживает эту проблему.

Эта книга будет отличным вложением времени как для профессиональной публики так для начинающих инвесторов. Однако, если свободное время это роскошь, ниже – наша небольшая подборка из 10 ключевых уроков на тему выбора акций:

1) Инвестируйте на долгий срок.

В первую очередь Уоррен призывает сосредоточится на поиске отличных компаний, которые производят хорошие продукты и способны принести отличную долгосрочную прибыль. Долгосрочные истории наиболее предсказуемы и оттого довольно безопасны.

«Если вы не хотите владеть акциями в течение 10 лет, даже не думайте покупать их хотя бы на 10 минут», — говорится в письме 1996 года. Баффет редко покупает и часто держит свои компании в течении многих лет.

Одна из самых удачных покупок Уоррена была страховая компания GEICO, в которую он вложил $45 млн в 1951 году. В 1995 эта доля превратилась в $22 млрд.

2) Покупай то, что ты понимаешь

Баффет никогда не инвестировал в бизнес, который был для него слишком сложен. Главный принцип состоял в том, что нельзя вкладываться в компании, которые ты не можешь предсказать.

В самом конце 20го века, все аналитики дружно предвещали самые радостные перспективы практически каждому интернет бизнесу, каждый из них сулил невероятный рост и горы прибыли. Баффетт же сравнивал их с автомобилями в начале века, когда каждый начинал производить автомобили, но выжили лишь единицы. Похожие события произошли и с интернет историями.

В своем письме 1996 года, Уоррен утверждает: «Ваша цель как инвестора состоит в том, чтобы просто купить по разумной цене акции компаний с понятным бизнесом, чьи доходы будут существенно выше через пять, десять и двадцать лет». Если же предсказать этого нет никакой возможности, то это просто опасная спекуляция.

3) Выбирайте лучшие бизнесы

Стратегия выбора идей не особенно менялась еще с 70х годов. Оценивай бизнес также как если бы выкупал его целиком. Баффетт выделил 4 главных особенности его самых успешных покупок:

- Суть бизнеса очень проста и не будет меняться еще многие годы

- Хорошие перспективы роста на многие годы вперед

- Управляющий персонал — честные и компетентные люди

- Торгуется за привлекательную цену за свои перспективы. Важно будет отметить, что Баффетт не брезгал покупать даже очень дорогие бизнесы, как Apple, если верил, что компания все еще недооценена.

4) Не продавайте без серьезной причины

По мнению Уоррена, период удержания акции, при условии, что она действительно хорошая, вечность. Многие из компаний в портфеле Berkshire Hathaway находятся там многие годы, Coca Cola была приобретена еще 1988 году, находясь в портфеле уже 32 года. Высококачественный бизнес слишком редкое явление, чтобы легко его заменить. Уоррен предполает, что продажа позиции наиболее разумна, когда инвестиционный тезис относительно компании сильно изменился в худшую сторону и долгосрочный успех уже маловероятен.

5) Концентрируйте свои вложения на своих лучших идеях

В своих рассуждениях о диверсификации Баффетт вспоминает Джона Кейнса, великого экономиста и умелого инвестора, который верил, что инвесторы должны вкладываться в два или три бизнеса о которых они знают, и управленцам которых они доверяют. А свою позицию он описывает цитатой Марка Твена: «Положите все свои яйца в одну корзину и не спускайте с нее глаз.» По мнению Уоррена, хорошие идеи редки и разделять свой капитал среди идей среднего качества прямой путь к сомнительным результатам.

6) Игнорируйте краткосрочные движения рынка.

В первую очередь нужно следить за фактическим здоровьем компании, ее рыночная же стоимость редко отображает ее настоящее состояние. Часто она будет дороже чем она того стоит, иногда и дешевле. GEICO была одно из самых любимых компаний Уоррена, но по пути к своему процветанию она была близка к банкротству в 1976 году. Вместо паники он осознавал ее реальное состояние и преимущество, помог привлечь нового директора и сосредоточился на выкупе обесценившихся акций.

7) Бойтесь, когда другие жадничают, и будьте жадными, когда другие боятся

Во время финансового кризиса 2007–2008 годов инвесторы распродавали акции компаний, а Уоррен Баффетт пользовался снижением цены и покупал их. Даже во времена кризисов нужно смотреть на фундаментальную оценку компаний и продолжать инвестировать в них. «Бойтесь, когда другие жадничают, и будьте жадными, когда другие боятся», — написал он в письме акционерам в 2004 году.

Его аргументация проста: когда акционеры боятся, цены на ценные бумаги снижаются, но только в краткосрочной перспективе. В долгосрочной перспективе Баффетт настроен оптимистично по отношению к компаниям, которые производят отличные продукты, имеют грамотный менеджмент и серьёзные конкурентные преимущества. Позже рынок вернется к норме и пересмотрит ценность этих компаний.

Во время кризиса 2008 года Баффетт покупал акции проблемных американских компаний General Electric, Goldman Sachs и Bank of America. К 2013 году на этих вложениях он заработал около $10 миллиардов.

8) И не инвестируйте в какой-то бизнес, только потому что он дёшево стоит

Будьте осторожны с дешевыми бизнесами. Проблемы могут скрываться в самых неочевидных местах. В 1979 году, Баффетт приобрел Waumbec Mills. Как он писал бизнес был настолько дешев что значительная часть оборудования и недвижимости досталась за бесплатно. Однако текстильная промышленность погружалась во все более глубокий кризис. К 1985 году стало ясно, что бизнес не стоил и тех денег. Не смотря на все усилия, сделка была убыточной.

9) Не отказывайтесь от инвестиций в «несексуальные» компании, создающие продукты, которые действительно нужны людям

В письме к акционерам от 1996 года Баффетт рассказывал об отчёте Coca-Cola за 1896 год. Он восхищался тем, как компания сформулировала и строго следовала плану роста 100 лет — при этом основной продукт компании не изменился вообще. По мнению Баффетта именно такие компании способны принести долгосрочную прибыль для инвестора. «Мы ищем компании с продуктом, который наверняка будет удерживать своё конкурентное преимущество через 10 или 20 лет. Быстроменяющиеся индустрии могут предложить шанс на большой выигрыш, но исключают шанс на уверенность, которую мы ищем.»

10) Будьте ленивым инвестором

Нередко главный враг инвестора это он сам. Постоянные прыжки между идеями и бесконечная погоня за самыми горячими историями частая причина низкой прибыльности. Баффет же призывает к спокойствию: «Бездействие представляется нам разумным поведением». Уоррен предпочитает покупку нескольких хороших компаний в длинный срок вместо постоянных небольших сделок. Как показывают его результаты, у этого подхода есть множество преимуществ.

Больше обзоров, аналитики и новостей на нашем Telegram-канале @investorylife.