Правило 4%

Возможно, вы часто слышали о волшебном “Правиле 4%”: это максимальный безопасный ежегодный процент снятия средств из портфеля. Обычно статьи с описанием этого правила гласят: если снимать 4% каждый год, то ваш портфель практически при любом развитии событий не будет “худеть”.

Но кто придумал это правило? Как оно работает с точки зрения математики? Подходит ли оно для всех типов портфелей? Давайте разбираться.

Это правило сформулировал не какой-то видный учёный-экономист, а практик — обычный независимый пенсионный советник Уильям Бенген в октябре 1994 года, оригинал статьи здесь.

Вот что он написал тогда, в 1994 году:

Заглянем в будущее, 2004 год. Вы — управляющий пенсионного фонда, и вы сделали достойную работу показав хорошую доходность за 10 лет. Ваши клиенты довольны. Рынки были щедрыми, они пузырились вовсю, и ваши клиенты вышли на пенсию с жирными счетами, а вы посоветовали им фиксированную ежегодную сумму снятия с поправкой на среднюю инфляцию. Суммы более чем хватает на достойную пенсию, клиенты вам благодарны.

2006 год. Рынки падают на 35% за последние 2 года, худшее время после рецессии 1973-1974 гг. ФРС врубила печатный станок. Многие из ваших клиентов обеспокоены тем, что им придется сократить свои траты чтобы сохранить капитал при выходе на пенсию. Вы успокаиваете их, напоминая им, что вы тщательно рассчитали их показатели на исторических данных. Но вы не можете избавиться от угрызений совести, что вы что-то рассчитали не так.

2009 год. Как вы и прогнозировали, фондовый рынок хорошо восстановился за последние три года, и все клиенты вернулись к сумме, которая была вначале, несмотря на фиксированные снятия для жизни на пенсии. Однако у ваших клиентов есть новая жалоба: они не могут продолжить жить на эту сумму. ФРС разогнала инфляцию! Инфляция составила аж 8% в год на протяжении 5 лет. Качество жизни для пенсионеров с фиксированной выплатой снизилось значительно. Вы не можете повысить выплату, ведь тогда ваши расчеты пойдут коту под хвост, и есть немалая вероятность того, что при индексации выплат на уровень этой инфляции, пенсионеры “проедят” портфели за 10 лет!

Возможно, вы уже догадались, что вы сделали не так.

Бенген в 1994 году метко попал. В 2004 году действительно раздувался пузырь, коих свет не видел (ипотеки в США). С началом трехлетней рецессии он промахнулся на 1 год: начали говорить о рецессии в 2007 году. Действительно, в начале 2008 инфляция во всем мире была рекордной. ФРС действительно печатала деньги и снизила ставку до нуля. Единственное, в чем ошибся Бенген — в силе и продолжительности инфляции. А пенсионный советник из истории ошибся в том, что поставил фиксированную сумму снятия (с одинаковой ежегодной индексацией), позабыв о том, что инфляция может сильно скакать. Так какой выход из ситуации видит Бенген? Нужно снимать не фиксированную рассчитанную сумму, индексируя её, нужно снимать фиксированный процент от объема портфеля! Такой подход защитит пенсионера от периодов с инфляцией, дефляцией, стагфляцией, и любой другой -фляцией. По крайней мере, такой вывод позволяют сделать исторические данные.

СОБЫТИЯ

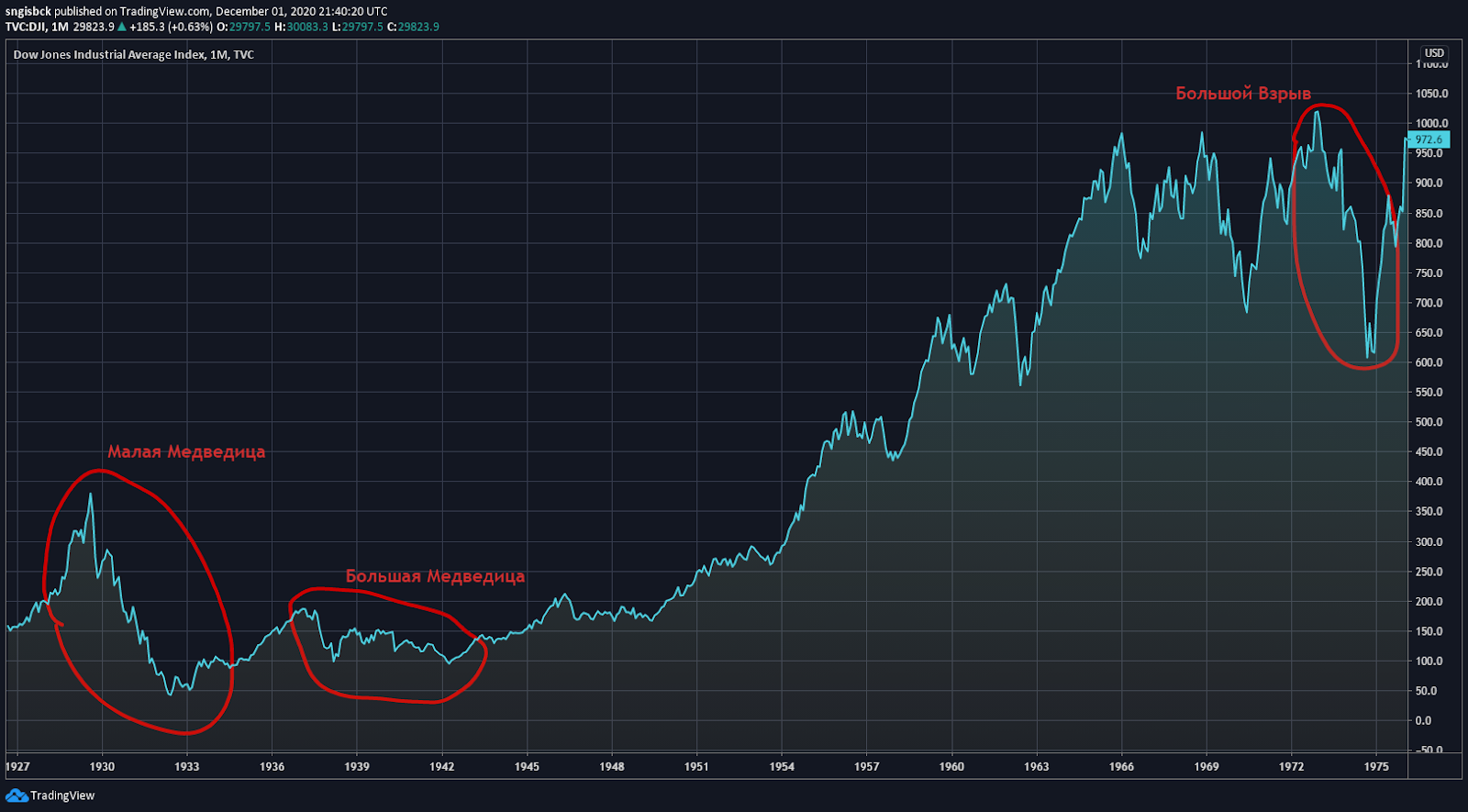

Бенген проанализировал 70-летний набор данных, и определил, что худшими периодами выхода на пенсию с портфелем “50/50 облигации/акции” были три периода (он учился на астронома, отсюда и названия событий):

- Малая Медведица, 1929-1931. Это удивительно, но этот период — наименее плохой из трех. Акции упали мощно. Но облигации выросли. А главным “смягчающим” фактором (для пенсионера, а не для экономики) была мощная дефляция. Деньги дорожали, а не дешевели. На поддержание того же уровня жизни требовалось меньше денег с годами.

- Большая Медведица, 1937-1941. Средний из худших периодов. Опять же, акции падали, облигации росли, инфляция была, но низкая.

- Большой Взрыв, 1973-1974. Наихудший период для только вышедшего на пенсию пенсионера! Период стагфляции. Акции падали, но при этом был всплеск инфляции, и деньги обесценивались! Запомните, это худшее, что можно придумать в момент перехода от стадии накопления к стадии “проедания”. Да, хуже Великой Депрессии.

“Большая Медведица” (Big Dipper) и “Малая Медведица” (Little Dipper) в контексте кризисов — это игра слов. Dipper — ковш, близко к Dip — дно рынка, помним “buy the dip”, да? ;) Малое дно, большое дно, ну вы поняли.

Все остальные периоды до 1994 г. не были такими плохими, несмотря на постоянные кризисы и обвалы. Всё это пыль в глаза.

СЦЕНАРИИ

Сценарий 1: 50/50 Акции/Облигации, вывод 3% от портфеля в год

Бенген не считал дальше 50 лет, но многие периоды улетали в стратосферу. Это не так важно, и в век когда не было Экселя, это было роскошью в части временных затрат на расчеты. Вывод 3% от объема портфеля безопасен во все периоды, даже самые плохие, с 1926 по 1976 год.

Сценарий 2: 50/50 Акции/Облигации, вывод 4% от портфеля в год

Этот сценарий безопасен в периоды типа Великой Депрессии, но при выходе на пенсию накануне кризиса со стагфляцией портфеля будет хватать всего на 35 лет.

Сценарий 3: 50/50 Акции/Облигации, вывод 5% от портфеля в год

Весь период с 1963 по 1973 годы — плохой, денег хватает на 20 лет, да и Великую Депрессию появляются провалы.

Сценарий 4: 50/50 Акции/Облигации, вывод 6% от портфеля в год

Периодов, когда портфель не “проедается” меньше, чем периодов, когда он “проедается”. Никуда не годится.

Сценарий 2 (4%) — оптимальный. Вот так и повелось. Но это ещё не конец.

Продолжение следует, и в продолжении мы поговорим об аллокациях активов (от 100% в кеше до 100% в акциях), о Черных Дырах (самых неудачниках, с самым худшим таймингом), о Звездах (о пенсионерах с лучшим таймингом), об Астероидах и о выводах.

Подписывайтесь здесь, на смарт-лабе или в Телеграм (первоисточник статей именно он), чтобы не пропустить продолжение.

Меньше двух недель назад писал на эту тему.

smart-lab.ru/blog/659247.php

И там совсем не про 4% от остатка.

Если рынок будет падать несколько лет, то вероятно 4% от остатка вам тупо не хватит на жизнь. Это херовый план.

просто нужен капитал, на 3% от которого можно жить.

вот и все.