Портфель Гуру Хренова 20 лет спустя, часть 4-я и последняя

Всем привет !

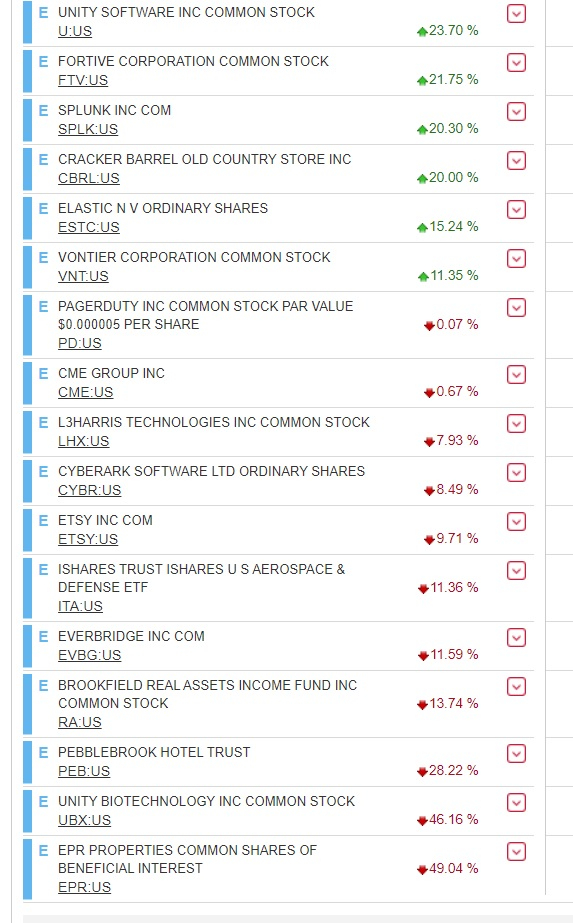

Это 4-й пост про эмитентов из моего buy-and-hold, с минимальной торговлей, портфеля, где я иду по всему списку, отсортированному по общему возврату, сверху вниз. Соответственно, в этой, последней части – будут эмитенты, которые по какой то причине либо не выросли, либо упали

Но сначала – отчитаюсь по результатам комментов к моим предыдущим постам. Меня спрашивали, какой реальный годовой возврат, так называемый CAGR, и я тогда понятия не имел, как его подсчитать, потому что я периодически добавлял деньги, покупал и продавал

Потом я понял, что продажи и покупки – в принципе не важны для расчета возврата, достаточно иметь только текущий размер портфеля, и список всех вносов и изъятий средств, с привязкой ко времени. По поводу изъятий, с этим просто – вот конкретно из этого портфеля за все время его существования деньги не выводились никогда. По поводу вноса средств – вместо того, чтобы перелопачивать ворох документов и стейтментов за последние 20 лет, я нашел более простой способ. Так как это пенсионный портфель специального типа и на все деньги, внесенные в него, у нас в канаде возвращают уплаченный подоходный налог, мне достаточно было откопать все свои налоговые декларации, так как там все взносы в портфель были указаны !

А свои налоговые декларации я храню с 2006 года!!! Та-да!!! Также я нашел стейтмент, который показывал размер портфеля на начало 2006. К сожалению, инфу до этого времени я уже не найду, но зато за 15 лет я возврат подсчитал по науке. Как я его подсчитал в экселе – я на эту тему отдельный пост напишу, если хотите.

У меня получился CAGR (то есть, сложный процент) – в 12.5% в год, в канадских долларах. Это почти то же самое, что и в американских, так как курс нашего CAD к USD за эти 15 лет не сильно поменялся.

Как вы думаете – это ничо? Соотношение внесенных долларов к текущему размеру портфеля – 3.3, то есть каждый доллар, внесенный за эти 15 лет, вырос до 3.30, или на 230%.

Для сравнения – S&P за эти же 15 лет вырос с 1300 до 3567, или 7%, если сложным процентом.

По моему, 12.5% за 15 лет супротив 7% у бенчмарка – это очень, очень хорошо.

NASDAQ за это же время вырос с 2300 до 11890, или 11.5% сложным процентом. Но у меня в портфеле довольно много не-технологических акций, так что сравнивать его с NASDAQ в чистом виде наверное, не совсем правильно.

Итак, последняя порция эмитентов из моего портфеля, если это кому-то интересно

(я кстати забыл сказать в своих предыдущих постах, что я описываю только американскую часть портфеля, то есть торгуемые в Америке акции. Ее мне брокер показывает отдельно. Не думаю, что канадская часть потрфеля кому-то интересна. Там все равно безраздельно царит Brookfield и его дочерние конторы. Я ведь говорил, что Brookfield-наше все? Ну и Данахер, конечно)

Unity 23% — купил совсем недавно. Это супер годная инвестиция – одновременно в рынок игр, виртуальной реальности и рекламы. По сути, часть дуополии (другая часть — игровой движок под названием Unreal, это если не считать проприетарные движки игровых студий и экзотических платформ типа Roblox, который, кстати, тоже скоро выходит на IPO) .

Фильм “Игроку номер 1 приготовиться” – видели? Это вот наше будущее. Unity его нам будет обеспечивать.

Fortive 21% — это Данахер несколько лет назад отпочковал от себя индустриальные бизнесы, когда они решили сосредоточиться на биотехе и расходниках для них. Достались мне бесплатно, но потом докупал еще, кажется. Это, конечно, не такой годный бизнес, как Данахер, но среди индустриальных компаний – хорошая инвестиция.

Splunk 20% — Это контора, которая занимается анализом данных, и про которую я писал в предыдущей части. Она подупала и попала в конец списка.

Cracker Barrel 20% — Это мой любимый семейный ресторан, но естественно в ковид он упал как камень. Nuff said

Vontier 11% — Это еще какой то спин-офф, который отпочковал от себя Fortive кажется. Это подход Данахера и всех его спиноффов – постоянно что то от себя отпочковывать. Мой брокер насчитал цену акций на день спин-оффа как Cost base, на самом деле она мне досталась бесплатно, и рост вообще бесконечный, если считать от нуля.

Pagerduty 0% — Это еще какой то облачный продукт, который вроде упрощает для Enterprise-клиентов обраружение IT – проблем. Признаюсь, толком не понимаю, что они конкретно делают, иногда покупаю небольшой пакет понравившихся мне по презентациям акций, чтобы не забыть потом о них почитать. Это как раз тот случай. Как разберусь, или докуплю еще, или продам.

CME group 0 – нууу вот это как бы образец того, что мышление типа “спекулянты будут всегда, значит биржы всегда будут с профитом “ – оно не работает. Купил эту акцию года 2-3 назад, а она и не думала расти. Лишний повод напомнить себе, что надо руководствоваться стратегий компании, а не такими примитивными рассуждениями. Я же не Вася !!!!

L3Harris -7% — это какой то ВПК, который я купил совсем немного в надежде потом разобраться, что же они делают, но руки не дошли. Фейспалм

Cyberark -8% — система мониторинга привелигированных сессий, и централизованного хранения паролей для enterprise. Упала немного с момента покупки несколько месяцев назад, но я не особо беспокоюсь и буду дальше держать

Etsy -10% — это моя любимая на данный момент инвестиция в области e-Commerce, которую я начал покупать совсм недавно, и надеюсь на рост процентов 30-50 в год на ближайшие 5-10 лет. Посмотрим...

iShares aerospace and defense -11% — это ETF на американскую оборонку и авиастроение. Нууу, вы знаете что сейчас происходит с авиастроением.

Everbridge -12% — контора, которая продает систему массового уведомления для населения Нуу, там землетрясение, или высадка инопланетян, или маньяк убежал из тюрьмы – они вам ночью на телефон пришлют сигнал и СМС. Приятно, чорт побери !

Brookfield Real Assets -13% — это структурный Leveraged продукт от брукфилда, который инвестирует в облигации и (немного) в акции инфраструктурных контор. Он упал хорошо так в текущий кризис, но это годный продукт для любителей дивидендов и distributions, и я его буду дальше держать. Как кризис рассосется, он вернется к своим обычным ценам, которые обычно около их book value, около 20 долл за акцию.

EPR properties и Pebblebrook hotel trust -28 – Это REITы, который мне приглянулись тем, что инвестирует в развлекательные и обучающие центры и в гостиницы. Нуу, вы поняли почему они упали

Unity Biotech (не путать просто с Unity, который игровой движок) – минус 46% - оказалось, средства для омоложения хорошо работают только на мышах, но не работают на людях. Кто бы мог подумать. Именно поэтому я держусь подальше от early-stage biotech. Зачем я это купил – ХЗ

Ну вот и все про мой портфель! Если понравилось – плюсуйте, подписывайтесь на мой инстаграм и тик-ток !!

Что же ты про неё раньше не написал… когда она по 40 продавалась

Я думал побольше будет, во всяком случаи спасибо за проделанную работу

С уважением, Владимир.