13 ноября 2020, 15:57

ВЫ ЛУЧШИЕ!!! ПЛЮС ДОХОДНОСТЬ ХЭДЖ-ФОНДОВ ЗА ГОД.

Каждый год представляю такой вам список. Пришла очередь 2021 года.

А вот это для вас будет ШОКОМ в приятном смысле)))

ВЫ ЛУЧШЕ ЧЕМ УПРАВЛЯЮЩИЕ КРУПНЕЙШИМИ ФОНДАМИ!!!

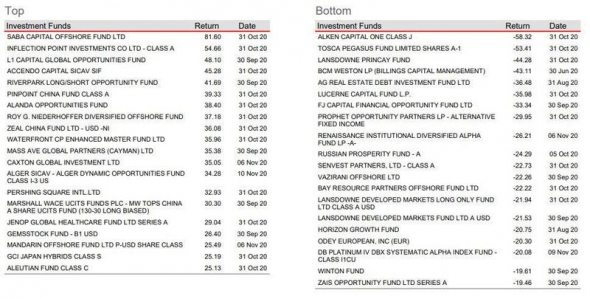

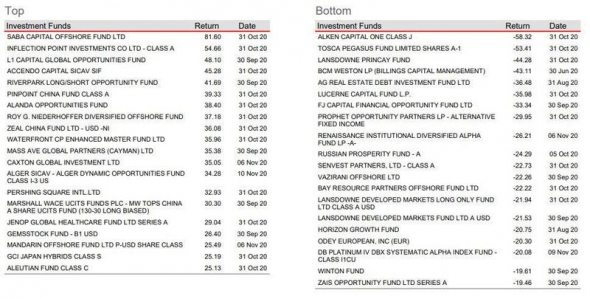

S&P вырос на 10%, а средний хедж-фонд едва ли в плюсе, корзина из 50 самых популярных акций, принадлежащих обычному инвестору, выросла на колоссальные 55% с начала года.

Это означает, что частные инвесторы превосходят самых высокооплачиваемых инвесторов в мире в десять раз!

Короче говоря, вместо хеджирования «хедж-фонды» делают прямо противоположное: они теряют деньги, когда акции падают, и едва делают это, когда акции растут.

А вот это для вас будет ШОКОМ в приятном смысле)))

ВЫ ЛУЧШЕ ЧЕМ УПРАВЛЯЮЩИЕ КРУПНЕЙШИМИ ФОНДАМИ!!!

S&P вырос на 10%, а средний хедж-фонд едва ли в плюсе, корзина из 50 самых популярных акций, принадлежащих обычному инвестору, выросла на колоссальные 55% с начала года.

Это означает, что частные инвесторы превосходят самых высокооплачиваемых инвесторов в мире в десять раз!

Короче говоря, вместо хеджирования «хедж-фонды» делают прямо противоположное: они теряют деньги, когда акции падают, и едва делают это, когда акции растут.

Читайте на SMART-LAB:

2025: год адаптации и перестановки сил на рынке МФО

СРО «МиР» подвела результаты 2025 года на основе данных от крупнейших МФО, на которых приходится 80% рынка. Давайте посмотрим, что происходит. Тенденции IV квартала: Совокупный портфель...

26.02.2026

Полисы ДМС дорожают ускоренными темпами

Газета «Коммерсант» выпустила материал на тему добровольного медицинского страхования (ДМС). Рынок ДМС в 2026 году вошёл в фазу ускоренного подорожания: тарифы по корпоративным договорам выросли...

27.02.2026

smart-lab.ru/q/portfolio/sharji/40118/

Ликвидность, ёмкость и конкуренция другие.