Краткий, но и полный праймер по DeFi (с демистификацией всех главных "чудес")

Попробую объяснить на пальцах самое важное, что надлежит каждому образованному человеку знать и понимать в DeFi.

Рекомендую распечатать этот текст как памятку и раздать своим знакомым, чтобы те могли ориентироваться в теме и не попадаться в сети «криптанам», которые в русскоязычном пространстве давно уже стали синонимом «мошенников».

Для удобства восприятия и наглядности составил памятку в виде простого FAQ. Мы рассмотрим всего пять вопросов, но зато — самых важных.

ВОПРОС №1: Что такое это чертовое DeFi, в конце-то концов?!

ОТВЕТ: DeFi (сокращение от «децентрализованные финансы») — это три ключевых вида финансовой деятельности (предоставление кредита, получение кредита, выполнение роли биржевого маркет-мейкера), из которых удалили посредника (банки и биржевых брокеров). В результате у всех желающих появилась возможность работать друг с другом напрямую: давать деньги в долг под проценты, брать кредит самому, самостоятельно создавать биржевую ликвидность (т.е. собственными деньгами обеспечивать возможность купли и продажи ценных активов).

ВОПРОС №2: Почему доходность проектов DeFI значительно выше, чем в традиционной экономике?

ОТВЕТ: Причин много, основных — три:

1) Отсутствие посредников.

Поскольку в DeFi нет посредников, основную долю прибыли от предоставления денег в кредит и маркет-мейкинга, забирает себе не банк или биржевой брокер, а сами участники, то есть, мы с вами.

2) Рынок едва зародился и у него еще невысокая ликвидность.

Сегодня совокупное денежное обеспечение рынков DeFi, несмотря на головокружительный рост привлеченных капиталов (в июне было меньше 1 миллиарда долларов, сейчас больше 13), не превышает 0,01 % от денежного обеспечения традиционных финансов. Рынок DeFi находится в самом начале пути, поэтому доходность операций для первопроходцев в разы превышает доходность, которая будет на рынке DeFi через несколько лет, после его выхода на полную мощность.

3) Относительно высокие риски.

Риски даже самых надежных сделок DeFi выше рисков на традиционных рынках, потому что ключевой инструмент регулирования DeFi — смарт-контракты, то есть компьютерные программы — еще не обкатаны до совершенства и периодически могут случаться ошибки, ведущие к потере капиталов. Пока эти потери составляют менее 0,1% от привлеченных средств, но, тем не менее, риск есть и он способствует повышению доходности.

ВОПРОС №3: Что это за сумасшедший дом с процентами доходности, которые вы периодически нам показываете на скриншотах — то 10 тысяч процентов годовых, то 30 тысяч, то 50 тысяч? Мы же взрослые люди и понимаем, что таких цифр быть не может, следовательно перед нами еще одно Поле Чудес для разводки доверчивых простаков.

ОТВЕТ: Если вы видите такие цифры собственными глазами, значит, они, все-таки существуют :)

В DeFi сегодня есть ЧЕТЫРЕ основных варианта извлечения прибыли, которые разительно отличаются по степени рисков и, соответственно, и доходности:

1) Первый вариант дохода: простое кредитование.

Мы предоставляем в кредит свои стейблкоины (то есть, стабильные монеты, привязанные к доллару и не подверженные курсовым колебаниям, характерным для спекулятивных активов) и получаем взамен определенный процент дохода. Можете считать, что это аналог банковского депозита в долларах.

Процент этот может меняться ежеминутно, а может и быть постоянным (зависит от площадок).

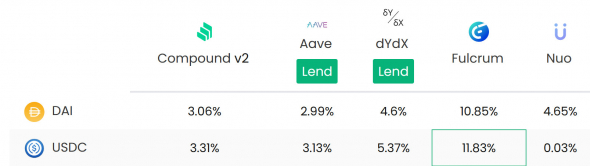

Сегодня доходность от простого кредитования в стабильных монетах находится в диапазоне от 3 до 12 %.

На скриншоте я привел варианты кредитования на пяти площадках (Compound, Aave, dYdX, Fulcrum, Nuo) для двух стейблкоинов — DAI и USDC (оба привязаны к доллару США).

2) Второй вариант дохода: маркет-мейкинг.

В этом случае мы вкладываем стабильные монеты в т.н. пулы ликвидности (торговые пары, состоящие из двух или более стейблкоинов), Мы становимся полноценными маркет-мейкерами и получаем за это определенную долю от комиссий (обычно 0,3%), которые выплачиваются с каждой обменной сделки в этом пуле. Кажется, не много, но чтобы вы представили себе порядок чисел: ежедневный размер комиссионных по сделками в пулах стабильных монет одной лишь площадки Curve превышает 1 миллион долларов.

Риск в пулах стейблокоинов выше, чем в случае с простым кредитованием, однако по-прежнему, он очень незначительный по сравнению с тем, о чем я расскажу дальше.

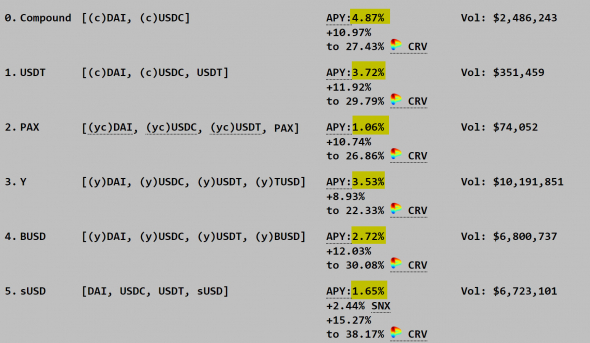

Доходность: от 1 до 5 %.

На скриншоте показаны именно такие стабильные пулы ликвидности, а их базовая доходность выделена желтым цветом.

3) Третий вариант дохода: маркет-мейкинг с поощрением (ревордами).

Пулы стабильных монет, описанные в варианте №2 сегодня практически не используются (потому что их доходность уже кажется недостаточной). Все современные пулы стабильных монет задействуют специальную систему поощрений, то есть, дополнительного стимулирования для маркет-мейкеров.

Такая практика называется «фермерством доходов» (Yield Farming) и массовую популярность она получила совсем недавно — в середине июня 2020 года.

Эти дополнительные поощрения (реворды, rewards) выплачиваются не в стейблкоинах (=долларах), а в токенах, которые создают сами обменные площадки.

В отличие от стейблкоинов, токены поощрения торгуются на бирже и их курс постоянно меняется, то растет, то падает, поэтому размер дополнительных поощрений точно определить невозможно.

Как бы там ни было, за счет поощрений, суммарная доходность пулов стабильных монет возрастает до 20% — 50 % годовых. Это всех устраивает, потому что риски для основной инвестиции минимальные (изначально мы вложили свои деньги в пул стабильным монет!), до 10 % доходности нам гарантированы за счет комиссионных, а дополнительные 20-50 % можно воспринимать как приятный бонус.

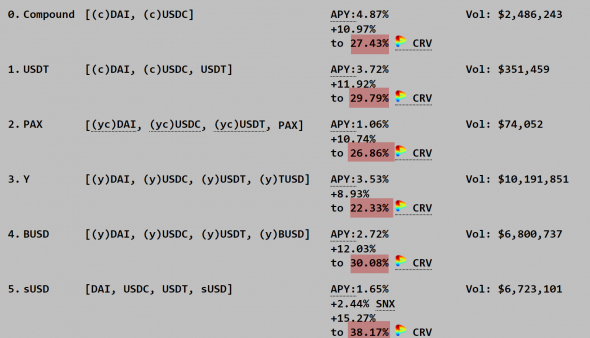

На скриншоте я выделил красным цветом дополнительную доходность пулов из предыдущего пункта. CRV — это символическое обозначение токена Curve, которым выплачивается дополнительные поощрения в данном примере. Бывает так, что реворды выплачиваются в двух, а иногда даже и трех токенах одновременно, что еще больше повышает суммарную доходность от маркет-мейкинга.

4) Четвертый вариант дохода: маркет-мейкинг в пулах ликвидности спекулятивных токенов.

В отличие от предыдущих случаев, мы вкладываем деньги в пул, в котором вместо стабильных монет торгуются монеты чисто спекулятивные. Как правило, одна из монет в пуле хоть и спекулятивная, однако принадлежит к элитному классу (например, BNB — токен крупнейшей в мире централизованной криптобиржи Binance), а вот вторая — бесконечно рисковый, ничем не подкрепленный, только-только созданный криптотокен самого низкого класса надежности.

Такие пулы ликвидности называют degen-pools. Degen — от degenerate, однако это не то, что вы подумали :) В английском это слово — не наш «дегенерат», а человек, не подчиняющийся общепринятым правилам. То есть, скорее бунтарь и нон-конформист, чем придурок.

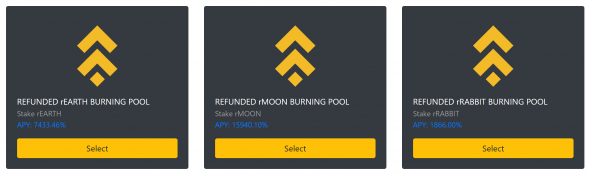

Главная задача деген-пулов — повысить всеми правдами и неправдами ликвидность собственной монеты, добиться стабилизации ее биржевого курса (а лучше — роста). Ради этой цели доходность деген-пулов устанавливается запредельная — обычно от 1-10 тысяч % годовых, но я видел и 73000 %.

Хитрость этих цифр в том, что вознаграждение, которое мы получаем за предоставление ликвидности в деген-пуле, выплачивается не в стейблкоинах и даже не в элитных спекулятивных коинах, а именно в этих самых новоявленных, слабых, ничем не подкрепленных монетах самого деген-пула. Курс этих монет, обычно, постоянно снижается, поэтому речи о приумножении стартового капитала в 730 раз не идет. Однако и о 30-50 % годовых тоже не идет.

По личному опыту, 100-300 процентов от вложенных денег получить более, чем реально. Но только при одном условии: была проделана скрупулезная домашняя работа и деньги вложены не в первый попавшийся деген-пул, а в что-то надежное (надежность достаточно просто определить по ряду четких критериев).

Если вы промахнулись, то из-за безудержного падения курса токена деген-пула вы рискуете потерять не только реворды, но и изначально вложенный капитал. Происходит это потому, что в момент предоставления ликвидности в деген-пул, вы обмениваете свои деньги в том числе и на тот самый деген-токен, который затем обесценивается до нуля.

На скриншоте вы можете полюбоваться на несколько из многочисленных деген-пулов с доходностью от 2 до 16 тысяч годовых.

ВОПРОС №4: Как мне воспользоваться всеми этими чудесами DeFi?

ОТВЕТ: Главное, что нужно понимать: DeFi — это именно что ДЕЦЕНТРАЛИЗОВАННЫЕ финансы. Здесь нет доброго и недоброго дяди, готового о тебе позаботиться за скромное (и не очень) вознаграждение. Здесь каждый сам за себя и сам себе банк. Вы и есть ваш собственный банк! Вы в ответе за каждый свой поступок. Ошиблись хотя бы в одной цифре при указании адреса получателя денежного перевода — попрощайтесь со всеми отправленными денежками: они уйдут в никуда и ни малейшей возможности вернуть их обратно не существует.

Никакого контроля со стороны нет. Никаких посредников и третьих лиц нет. Доверить никому ничего нельзя. Это и опасно, и сложно, и ответственно, и восхитительно.

Поэтому для того, чтобы воспользоваться уникальным шансом, который дает нам DeFi на самом доходном — начальном! — этапе своей эволюции, нужно ПОНИМАТЬ С ПОЛНОЙ УВЕРЕННОСТЬЮ ВСЁ, ЧТО ВЫ ДЕЛАЕТЕ! Нужно ориентироваться и разбираться во всех тонкостях и нюансах.

Именно по этой причине полтора года назад я запустил Криптошколу с непременной установкой на ТОТАЛЬНОЕ погружение в тему. На изучение всех скрытых тонкостей и нюансов.

ВОПРОС №5: Сложно ли изучать криптоэкономику нетехнарю?

ОТВЕТ: Ну я же изучил :) Если серьезно, ничего страшного: достаточно знаний школьной математики и отсутствия ужаса перед цифрами.

Всем удачи!