29 октября 2020, 17:23

Инвестиции в акции Сбербанка остаются хорошей ставкой на восстановление экономики - Атон

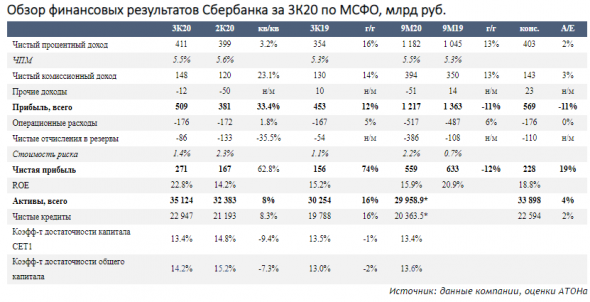

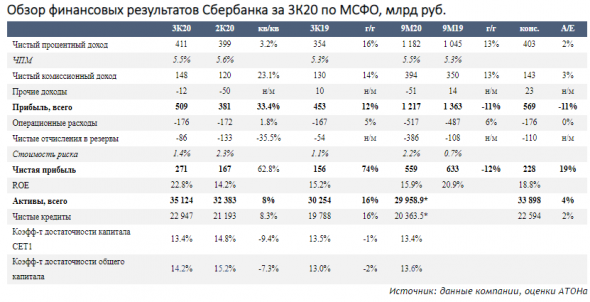

Чистая прибыль «Сбербанка» увеличилась на 15% г/г (от основных операций) и достигла 271 млрд руб., что на 20% выше консенсус-прогноза. Доход от основной деятельности остается высоким: ЧПД +16.2% г/г, комиссионные доходы +13.6% г/г, ЧПМ – 5.5%, стоимость фондирования – 2.8%. Качество активов улучшилось, стоимость риска составила 1.4%, что лучше прогнозов (1.9%). Сильные результаты банка свидетельствуют о том, что его чистая прибыль за 2020 может сократиться всего лишь примерно на 15% г/г до 750 млрд руб., что предполагает хороший уровень дивидендов. Однако в условиях всеобщей нестабильности и девальвации рубля рынок пока их игнорирует. Мы полагаем, что инвестиции в акции Сбербанк остаются хорошей ставкой на восстановление экономики, которое должно проявиться в следующем году.

Высокие результаты 3К20 по МСФО за счет улучшений по многим показателям. Банк заработал 271 млрд руб. чистой прибыли за 3К20 (+74% г/г без учета, +15% от основных операций, +63% кв/кв), что значительно выше консенсус-прогноза (228 млрд руб.). Рентабельность собственного капитала (ROE) увеличилась до 22.4%, что является высоким уровнем. Основной фактор высокой прибыли – сокращение расходов на отчисления в резервы (-36% кв/кв до 86 млрд руб.), при этом совокупная стоимость риска составила 1.4% против 2.25% во 2К20. Чистый процентный доход повысился на 16.2% г/г до 411 млрд руб. за счет стабильной динамики ЧПМ (5.5% против 5.6% во 2К20 и 5.3% в 3К19), а чистые комиссионные доходы показали ускорение роста до 13.6% г/г (+23% кв/кв) и составили 148 млрд руб. Стоимость фондирования в результате снижения ключевой ставки ЦБ РФ сократилась до исторического минимума 2.8% (3.1% во 2К20, 4.1% в 3К19), при этом уровень дохода по процентным активам составил 7.7% (8.0% во 2К20). Общий объем кредитов с начала года вырос на 5.1%, в том числе портфель кредитов физлицам на 4.9%, кредиты юридическим лицам – на 5.2%.

Активы и качество активов. Рост кредитования с начала года составил 12.9%, при этом розничные кредиты увеличились на 12.7%, а корпоративные – на 13%. Сильный рост корпоративного кредитования был обусловлен в основном ослаблением рубля, в то время как драйвером роста розничного кредитования стал ипотечный портфель (+8.5% г/г). Качество активов улучшается – доля неработающих кредитов снизилась на 3 бп кв/кв до 4.7%, а доля кредитов стадии 3 упала до 6.8% против 7.3% во 2К20.

Капитал и прогнозы по дивидендам. Коэффициент достаточности базового капитала 1-го уровня (CET1) Сбербанка остается стабильным на отметке 13.4%, а коэффициент достаточности общего капитала (CAR) – на отметке 14.2%. Активы банка, взвешенные с учетом риска, продолжают снижаться – на 1.8 пп до 96.8% с 108.9% в конце 2019 года в связи с переходом Сбербанка на принципы Basel 3.5 и отменой макро-надбавки по необеспеченным потребительским кредитам. В результате коэффициент CET1 Сбербанка вырос до устойчивых 13.4%, а CAR – до 14.2%.

Атон

Высокие результаты 3К20 по МСФО за счет улучшений по многим показателям. Банк заработал 271 млрд руб. чистой прибыли за 3К20 (+74% г/г без учета, +15% от основных операций, +63% кв/кв), что значительно выше консенсус-прогноза (228 млрд руб.). Рентабельность собственного капитала (ROE) увеличилась до 22.4%, что является высоким уровнем. Основной фактор высокой прибыли – сокращение расходов на отчисления в резервы (-36% кв/кв до 86 млрд руб.), при этом совокупная стоимость риска составила 1.4% против 2.25% во 2К20. Чистый процентный доход повысился на 16.2% г/г до 411 млрд руб. за счет стабильной динамики ЧПМ (5.5% против 5.6% во 2К20 и 5.3% в 3К19), а чистые комиссионные доходы показали ускорение роста до 13.6% г/г (+23% кв/кв) и составили 148 млрд руб. Стоимость фондирования в результате снижения ключевой ставки ЦБ РФ сократилась до исторического минимума 2.8% (3.1% во 2К20, 4.1% в 3К19), при этом уровень дохода по процентным активам составил 7.7% (8.0% во 2К20). Общий объем кредитов с начала года вырос на 5.1%, в том числе портфель кредитов физлицам на 4.9%, кредиты юридическим лицам – на 5.2%.

Активы и качество активов. Рост кредитования с начала года составил 12.9%, при этом розничные кредиты увеличились на 12.7%, а корпоративные – на 13%. Сильный рост корпоративного кредитования был обусловлен в основном ослаблением рубля, в то время как драйвером роста розничного кредитования стал ипотечный портфель (+8.5% г/г). Качество активов улучшается – доля неработающих кредитов снизилась на 3 бп кв/кв до 4.7%, а доля кредитов стадии 3 упала до 6.8% против 7.3% во 2К20.

Капитал и прогнозы по дивидендам. Коэффициент достаточности базового капитала 1-го уровня (CET1) Сбербанка остается стабильным на отметке 13.4%, а коэффициент достаточности общего капитала (CAR) – на отметке 14.2%. Активы банка, взвешенные с учетом риска, продолжают снижаться – на 1.8 пп до 96.8% с 108.9% в конце 2019 года в связи с переходом Сбербанка на принципы Basel 3.5 и отменой макро-надбавки по необеспеченным потребительским кредитам. В результате коэффициент CET1 Сбербанка вырос до устойчивых 13.4%, а CAR – до 14.2%.

Оценка. Согласно нашим прогнозам по прибыли на 2020/21, Сбербанк торгуется с мультипликаторами 2020П/21П P/E 6.2x/5.4x и P/BV of 1.0x/0.9x против средних исторических мультипликаторов 6.2x и 1.2x соответственно. С учетом опубликованных результатов, мы полагаем, что дивиденды Сбербанка за 2020 составят около 17 руб. на акцию, что предполагает доходность 8.0% и 8.8% по обыкновенным и привилегированным акциям соответственно.Ганелин Михаил

Атон

0 Комментариев

Читайте на SMART-LAB:

⚡️ Развиваем синергию внутри Группы Займер

Важнейшим эффектом сделок по покупке «Таксиагрегатор» и IntellectMoney будет развитие синергических связей между компаниями Группы. 🟢 Займер будет предоставлять займы водителям, подключенным к...

13.02.2026

⛽️ Новатэк: не так плохо, как кажется

Король СПГ представил отчет по МСФО за 2025 год Новатэк (NVTK) ➡️Инфо и показатели Результаты — выручка: ₽1,4 трлн (-6%); — EBITDA: ₽859,3 млрд (-15%); — чистая прибыль:...

12.02.2026