16 июля 2012, 09:38

Башнефть задумалась об IPO

Желание собственников продать или разместить пакет Башнефти на как можно более выгодных условиях, обусловило проведение активной работы по улучшению инвестиционной привлекательности акций компании. Инвестируя в Башнефть, миноритарии смогут выиграть на росте котировок, который будет обеспечен целенаправленными усилиям менеджмента.

Новый председатель совета директоров Башнефти Феликс Евтушенков в интервью Агентству нефтяной информации сделал ряд заявлений, которые должны благоприятно повлиять на котировки акций в долгосрочном периоде.

В частности, была названа приблизительная дата IPO Башнефти — осень 2013 года. Ранее возможность IPO рассматривалась компанией лишь в том случае, если руководству и владельцам не удастся найти стратегического инвестора на крупный пакет в 25% акций. Четвертая часть всех обыкновенных акций Башнефти оценивается в $2 млрд, при текущей рыночной капитализации в $9,2 млрд. Ранее рассматривалась возможность продажи этого пакета индийской ONGC. Однако последние заявления руководства косвенно свидетельствуют о том, что в настоящее время перспективный покупатель еще не найден. Впрочем, это не означает, что он не появится в будущем, до IPO.

На фоне планов по поводу IPO я не исключаю возобновления переговоров между Башнефтью и Русснефтью об объединении. Добыча Русснефти в 2011 году составила 13,6 млн тонн, а извлекаемые запасы находятся на уровне 580 млн тонн. Возможно, выкупленные в апреле 2010 года 25% собственных акций Башнефти и могли бы быть использованы для этих целей. Однако долговая нагрузка Русснефти по-прежнему чересчур высока. Сумма долга на балансе на конец 2011 года превышала 177 млрд руб. при чистых активах в 31 млрд руб.

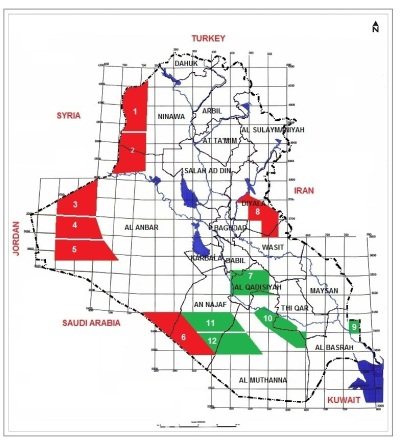

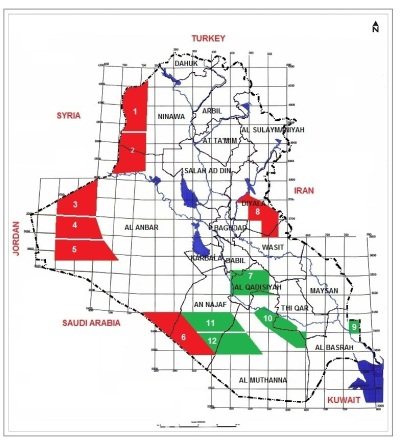

Г-н Евтушенков также заявил, что его компания заинтересована в приобретении активов за рубежом. В прошлом месяце стало известно, что Башнефть получила право на разработку блока 12 в Ираке (см. карту ниже). Площадь блока составляет порядка 8 тыс. км, а территория Западной пустыни имеет большой потенциал в плане запасов нефти. Правительство Ирака заключает с иностранными компаниями так называемые технические сервисные контракты которые требуют быстрого выхода на коммерческий уровень добычи и контроля капитальных затрат, так как только после этого они смогут начать возвращать свои вложения. После того как компании вернут затраченное, они получают фиксированную компенсацию за баррель добытой нефти. В случае с Башнефтью она была установлена на уровне $5. О росте добычи компании за рубежом говорить пока рано, в Ираке будет вестись геологоразведка, однако налицо активные действия по расширению географии деятельности компании.

Желание владельцев сократить долю в Башнефти вполне логично. К тому же оно соответствует стратегии развития АФК Система, которая подразумевает сокращение доли в контролируемых компаниях и постепенный уход от операционного контроля в пользу модели бизнеса инвестиционного фонда. Желание собственников продать или разместить пакет Башнефти на как можно более выгодных условиях побуждает их вести активную работу по улучшению инвестиционной привлекательности акций компании. К концу года планируется завершить консолидацию компаний башкирского ТЭК на базе Башнефти. Это улучшит структуру компании, сделав ее более прозрачной, а также увеличит free float и ликвидность акций и, соответственно, капитализацию. Таким образом, инвестируя в Башнефть, миноритарии смогут выиграть от целенаправленных усилий менеджмента.

Целевая цена по обыкновенным акциям Башнефти — $68,7, по привилегированным — $55.

Новый председатель совета директоров Башнефти Феликс Евтушенков в интервью Агентству нефтяной информации сделал ряд заявлений, которые должны благоприятно повлиять на котировки акций в долгосрочном периоде.

В частности, была названа приблизительная дата IPO Башнефти — осень 2013 года. Ранее возможность IPO рассматривалась компанией лишь в том случае, если руководству и владельцам не удастся найти стратегического инвестора на крупный пакет в 25% акций. Четвертая часть всех обыкновенных акций Башнефти оценивается в $2 млрд, при текущей рыночной капитализации в $9,2 млрд. Ранее рассматривалась возможность продажи этого пакета индийской ONGC. Однако последние заявления руководства косвенно свидетельствуют о том, что в настоящее время перспективный покупатель еще не найден. Впрочем, это не означает, что он не появится в будущем, до IPO.

На фоне планов по поводу IPO я не исключаю возобновления переговоров между Башнефтью и Русснефтью об объединении. Добыча Русснефти в 2011 году составила 13,6 млн тонн, а извлекаемые запасы находятся на уровне 580 млн тонн. Возможно, выкупленные в апреле 2010 года 25% собственных акций Башнефти и могли бы быть использованы для этих целей. Однако долговая нагрузка Русснефти по-прежнему чересчур высока. Сумма долга на балансе на конец 2011 года превышала 177 млрд руб. при чистых активах в 31 млрд руб.

Г-н Евтушенков также заявил, что его компания заинтересована в приобретении активов за рубежом. В прошлом месяце стало известно, что Башнефть получила право на разработку блока 12 в Ираке (см. карту ниже). Площадь блока составляет порядка 8 тыс. км, а территория Западной пустыни имеет большой потенциал в плане запасов нефти. Правительство Ирака заключает с иностранными компаниями так называемые технические сервисные контракты которые требуют быстрого выхода на коммерческий уровень добычи и контроля капитальных затрат, так как только после этого они смогут начать возвращать свои вложения. После того как компании вернут затраченное, они получают фиксированную компенсацию за баррель добытой нефти. В случае с Башнефтью она была установлена на уровне $5. О росте добычи компании за рубежом говорить пока рано, в Ираке будет вестись геологоразведка, однако налицо активные действия по расширению географии деятельности компании.

Желание владельцев сократить долю в Башнефти вполне логично. К тому же оно соответствует стратегии развития АФК Система, которая подразумевает сокращение доли в контролируемых компаниях и постепенный уход от операционного контроля в пользу модели бизнеса инвестиционного фонда. Желание собственников продать или разместить пакет Башнефти на как можно более выгодных условиях побуждает их вести активную работу по улучшению инвестиционной привлекательности акций компании. К концу года планируется завершить консолидацию компаний башкирского ТЭК на базе Башнефти. Это улучшит структуру компании, сделав ее более прозрачной, а также увеличит free float и ликвидность акций и, соответственно, капитализацию. Таким образом, инвестируя в Башнефть, миноритарии смогут выиграть от целенаправленных усилий менеджмента.

Целевая цена по обыкновенным акциям Башнефти — $68,7, по привилегированным — $55.

0 Комментариев

Читайте на SMART-LAB:

«Сбер» готовит отчет за 2025 год. Что будет с дивидендами?

Главное Акции «Сбера» обновили максимум за полгода перед отчетом за 2025 год и могут продолжить рост вплотную к 400 руб. Итоговый отчет «Сбера» по МСФО ожидается сильным. Аналитики...

24.02.2026

Путеводитель по классам активов на март. Ставка тает на глазах

🎁 Решение Банка России снизить ключевую ставку до 15,5% на заседании в феврале смогло удивить участников рынка. После заседания акции и облигации резко перешли к росту. В марте ждем снижения...

11:06