17 октября 2020, 17:34

Сентябрьская аномалия

WSJ пишет об интересной аномалии на финансовых рынках, наблюдавшейся в сентябре.

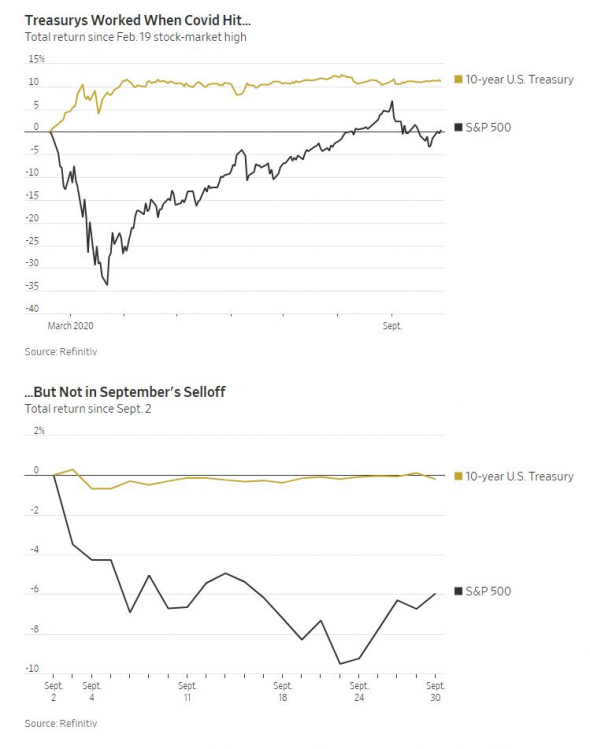

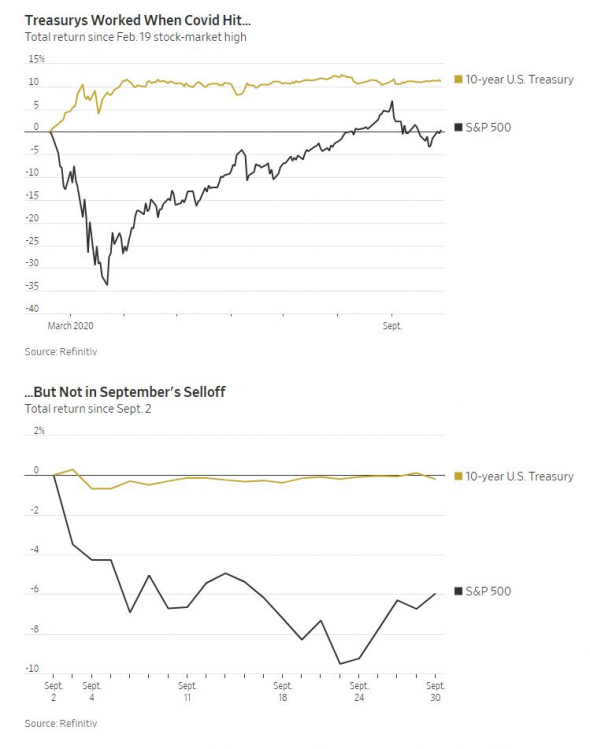

Она заключается в том, что одновременно с падением цен акций происходило снижение доходности и всех других активов, которые инвесторы покупали для защиты своих инвестиционных портфелей: казначейские облигации, золота, биткойнов и индекса волатильности VIX.

Они пишут, что такой полный провал стратегий хеджирования необычен, но инвесторам нужно привыкнуть к мысли, что казначейские облигации больше не обеспечивают защиту для портфеля. Не работали также акции больших компаний с надежной прибылью, акции стоимости и акции с высокой или низкой бетой.

В такой ситуации аналитики JP Morgan рекомендуют инвесторам полностью отказаться от краткосрочного хеджирования и вместо этого сосредоточиться на том, как получить прибыль в долгосрочной перспективе. Это включает в себя использование инструментов, которые предлагают краткосрочную волатильность, подобную долевым, но более предсказуемую в долгосрочной перспективе, например мусорные облигации или привилегированные акции.

Одним из объяснений данного феномена издание считает то, что при низкой доходности государственных облигаций ее дальнейшее снижение в стрессовых ситуациях замедляется, что соответственно замедляет и повышение цен данных облигаций, не позволяя получить дополнительную доходность их владельцам. Это примерно показано на прилагаемых графиках с 10-летними облигациями США.

У меня же начинают возникать опасения о том, что это прямое следствие постоянных смягчений ДКП. Это как с обычной машиной. Нельзя постоянно издеваться над ней при ее эксплуатации. Рано или поздно из-за этого она начнет глючить.

Она заключается в том, что одновременно с падением цен акций происходило снижение доходности и всех других активов, которые инвесторы покупали для защиты своих инвестиционных портфелей: казначейские облигации, золота, биткойнов и индекса волатильности VIX.

Они пишут, что такой полный провал стратегий хеджирования необычен, но инвесторам нужно привыкнуть к мысли, что казначейские облигации больше не обеспечивают защиту для портфеля. Не работали также акции больших компаний с надежной прибылью, акции стоимости и акции с высокой или низкой бетой.

В такой ситуации аналитики JP Morgan рекомендуют инвесторам полностью отказаться от краткосрочного хеджирования и вместо этого сосредоточиться на том, как получить прибыль в долгосрочной перспективе. Это включает в себя использование инструментов, которые предлагают краткосрочную волатильность, подобную долевым, но более предсказуемую в долгосрочной перспективе, например мусорные облигации или привилегированные акции.

Одним из объяснений данного феномена издание считает то, что при низкой доходности государственных облигаций ее дальнейшее снижение в стрессовых ситуациях замедляется, что соответственно замедляет и повышение цен данных облигаций, не позволяя получить дополнительную доходность их владельцам. Это примерно показано на прилагаемых графиках с 10-летними облигациями США.

У меня же начинают возникать опасения о том, что это прямое следствие постоянных смягчений ДКП. Это как с обычной машиной. Нельзя постоянно издеваться над ней при ее эксплуатации. Рано или поздно из-за этого она начнет глючить.

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

а как же тогда покупать кокс и шлюх ?

за корни уравнений по карте «мир»?

гречу не отдам!!!