Газпром - худший квартал с прошлого кризиса 2008 года

Для компаний нефтегазового сектора первое полугодие 2020 г. стало одним из самых худших за последние годы. Падение выручки и прибыли, увеличение долговых обязательств, отрицательные курсовые разницы. Все это стало спутником их отчетов. Газпром не исключение, и в разрезе финансовых показателей дела обстоят не лучшим образом.

Выручка от продаж за период сократилась на 28,8% до 2,9 трлн рублей. Основной удар пришелся на продажи в Европу и другие страны, которые сократились 2 раза. На внутреннем рынке падение не такое значительное, всего 6%. Чистая выручка от продажи продуктов нефтегазопереработки сократилась на 21%, а продажи сырой нефти упали вообще на 45%.

Из позитивных моментов стоит отметить уменьшение операционных расходов на 16%. И увеличение финансовых доходов на 30% за счет курсовых переоценок дебиторской задолженности зарубежных компаний перед Газпромом. А вот сальдо между финансовыми доходами и расходами все же отражает убыток за первое полугодие в размере 281,6 млрд рублей, против прибыли годом ранее.

Все это привело к сокращению чистой прибыли монополии в 20 раз до 45,5 млрд рублей. Газпром остался прибыльной компанией в первом полугодии, как и Газпромнефть, но значения околонулевые. Все базовые сценарии, предсказанные аналитиками реализовываются. Нефтегазовая отрасль испытывает сильное давление. Появляются дополнительные риски, связанные с инвестированием в сектор. Но об этом мы поговорим в отдельной статье.

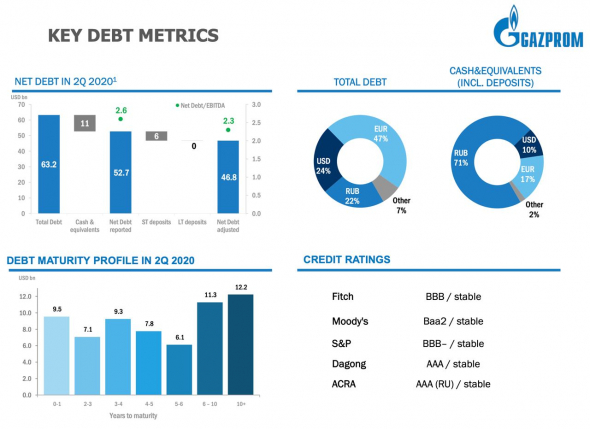

Слабые результаты привели к увеличению долговой нагрузки. Чистая сумма долга увеличилась на 16% до рекордных 3,7 трлн рублей. При этом NetDebt/EBITDA уже выше 4,7x. Мультипликаторы, дивиденды и прочие полезные показатели смотрю на удобном ресурсе BlackTerminal.

Что касается дивидендов, то за 2019 год Газпром в полном объеме выполнил свои обязательства перед акционерами и выплатил 15,24 рубля на акцию, что дало 7,9% доходности. А вот за 2020 год появляются опасения урезанных дивидендов. Даже если руководство решит облагодетельствовать своих акционеров и заплатить 50% от чистой прибыли, то за первое полугодие накопленный дивиденд составит 1,9 рубля или 1%. Посмотрим сколько принесет нам второе полугодие.

Отчетность Газпрома не вызывает эйфории и желания бежать к терминалу, чтобы покупать его акции. Действительно, компания испытывает трудности. Они связаны не только с падением цен на нефть и газ, но и с сокращением поставок на зарубежные рынки. Второй квартал будет для монополии более удачным, но для бизнеса появляются новые риски, о которых я расскажу в следующей статье.

*Не является индивидуальной инвестиционной рекомендацией.

Моя группа ВКонтакте - ИнвестТема

Мой Telegram-канал — ИнвестТема

Запасся попкорном!

Газпром и Лукойл просто однозначно буду докупать, а то что есть удерживать долгосрочно.Но это справедливо конечно для долгосрочников, среднесрочникам возможно поиграться более динамично.

В моем понимании этот квартал вообще нет смысла серьезно рассматривать так как он будет искажать, он провальный почти у всех, он прошлое да ещё и с серьезным лагом, интересны год, два, три вперед.Тенденции, перспективы.Покупать монополиста за 0.3 капитала с некоторыми проблемами что бы продать за 1 капитал без проблем и получать попутно растущие дивы примерная идея сейчас в Газпроме.