Американский потребитель в августе приуныл

Если смотреть на рост фондового рынка в последнее десятилетие – то можно так оконтурить основные движущие силы:

2010-2014: QE от ФРС, низкие ставки и стремительный рост прибылей компаний в США, восстановление экономики;

2015-2017: QE от ФРС – прекратилось и началось очень медленное повышение ставок, но в середине 2015 года ЕЦБ начал масштабную поддержку (+€2.5 трлн) и ставки -0.4%… евро вниз, прибыли компаний расти перестали, но сами компании резко нарастили выплаты дивидендов и Buyback-и ;

2018: прибыли по-прежнему не растут, ФРС повышает ставки, ЕЦБ сворачивается…. но налоговая реформа в США (налоги упали с 21% до 14%) дает хорошую поддержку и рынкам и затухающей, к концу года торговая война с Китаем и обвал… ;

2019: договорились с Китаем, ФРС прекращает повышение и разворачивается, ожидания снижения ставок, прибыли – падают, доходности снижаются

2020: «Коронавирус» — остановка экономики, обвал прибылей, дивидендов, байбэков, но … обнуление ставок, QE без конца, бюджетный дефицит как в период войны…

И вот мы здесь… прибыль компаний уже шестой год дрейфует вниз, рынок на исторических максимумах, ставки на исторических минимумах, компании и правительства в долгах, экономика на транквилизаторах… потребитель грустит...

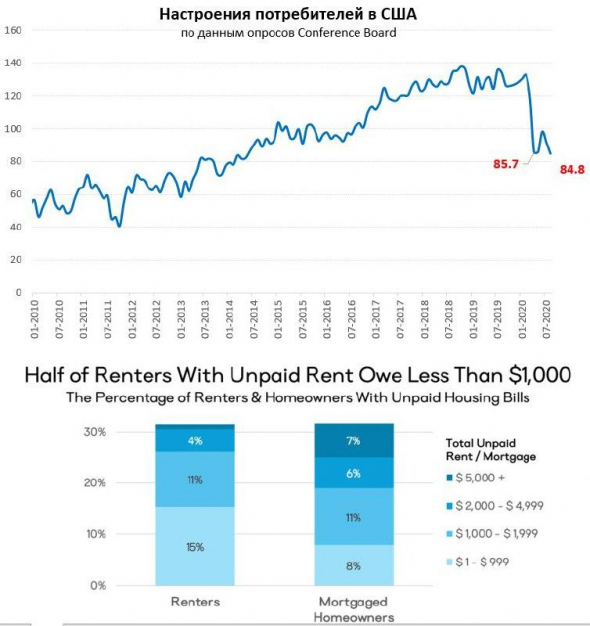

Несмотря на рекорды фондового рынка американский потребитель (по данным Conference Board) в августе совсем приуныл, ухудшилась оценка текущей ситуации (налоги в июле, сокращение пособий в августе) и ожидания американцев. Почти 44% опрошенных считают деловые условия плохими. По-прежнему около трети американцев не могут вовремя оплатить аренду жилья/ипотеку (правда доги пока здесь умеренные) и ждут нового пакета поддержки от политиков …

P.S.: Но есть и другая сторона медали – продажи новых домов в США в июле взлетели до максимальных с 2007 года уровней, причем именно в ипотечном сегменте ($200-400 тыс.).

неуд телеграм-каналу. Налоги понизили с 35 до 21%