IPO KUBIENT, INC (KBNT)

KUBIENT, INC.

Ожидаемая дата IPO: 7 августа 2020 года.

Тикер: KBNT

Биржа: Nasdaq

О компании

KUBIENT разработала, модульную, масштабируемую, прозрачную, облачную платформу «Audience Cloud» для торговли цифровой программной рекламой в реальном времени. Открытая торговая площадка платформы дает рекламодателям (покупателям рекламного пространства) и издателям (продавцам рекламного пространства) возможность использовать машинное обучение в наиболее важных частях любого аукциона программных рекламных ресурсов, что ведет к увеличению доходов издателей, снижению затрат рекламодателей, снижению задержек и повышению экономической прозрачности в процессе рекламных аукционов.

Мошенничество с цифровой рекламой происходит тогда, когда реклама отображается на фальшивом веб-сайте или боте с целью ложного завышения числа веб-трафика, вместо того, чтобы показываться на легитимном веб-сайте для просмотра именно человеком. Таким образом, бренды и рекламодатели, которые не могут предотвратить показ своих объявлений ботам, по подсчетам Juniper Research и Forrester Consulting, теряют примерно 25% каждого от каждого вложенного доллара. Поддельные веб-сайты и боты для продажи рекламных площадей, обходятся рекламодателям в миллиарды долларов в год.

Рекламодатели, которые платят за отправку сообщения, должны быть уверены, что оно приходит к тому человеку, для которого оно предназначено, и обеспечивает ожидаемый результат. Решение Kubient Artificial Intelligence (KAI), которое предлагает компания, последовательно гарантирует это, проверяя каждое сообщение и предполагаемую аудиторию.

В течении первого квартала 2020 года, компания позволила двум крупным корпоративным клиентам провести бета-тестирование KAI в изолированной среде. Kubient удалось успешно принять сотни миллионов строк данных в режиме реального времени и предоставить своим клиентам возможность предотвратить покупку нечеловеческого или мошеннического рекламного трафика. Результаты двух бета-клиентов показали, что KAI выявляет и предотвращает примерно на 300% больше мошенничества с цифровой рекламой, чем ныне существующие стандарты.

Рынок

По данным eMarketer, программная цифровая реклама является одним из самых быстрорастущих секторов в рекламной индустрии, который, как ожидается, достигнет 517 миллиардов долларов к 2023 году; рост с 283 миллиардов долларов в 2018 году. Цифровая программная реклама охватывает такие каналы, как онлайн, мобильный просмотр, приложения, текстовые сообщения, видеореклама «вне дома» (в таких местах, как автозаправочные станции и аэропорты), а также услуги цифрового или интернет-телевидения.

Дата основания компании 2017 год.

По состоянию на 28 июля 2019 года у компании было 11 штатных сотрудников и 13 консультантов.

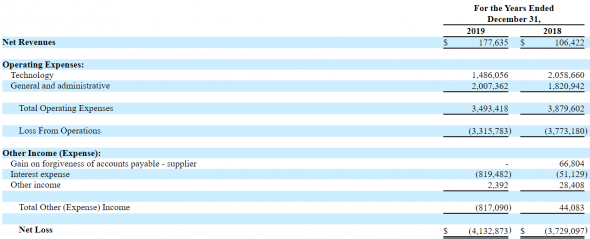

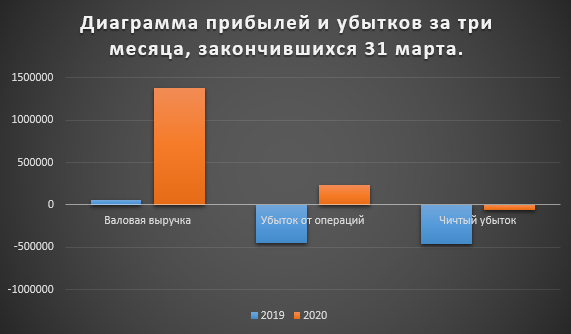

Финансовые показатели

- Денежные средства: 0,021 млн $ (на 31 марта 2020 года);

- Всего активов: 2,48 млн. $ (на 31 марта 2020 года);

- Обязательства: 4,27 млн. $ (на 31 декабря 2019 года).

Источник: проспект компании.

Позитивные стороны:

- Продвинутый алгоритм, конкурентный функционал платформы.

- Расширение глобального присутствия компании по всему миру, особенно в Латинской Америке, Азиатско-Тихоокеанском регионе, Европе, на Ближнем Востоке и в Африке;

- Хорошие перспективы отрасли.

Негативные стороны:

- Рынок, на котором участвуем компания, чрезвычайно конкурентный. Большинство конкурентов значительно крупнее, с сильным денежным потоком и клиентской базой;

- Компания убыточна.

IPO:

Kubient планирует публично разместить 1,583 млн. обыкновенных акций класса А (плюс опцион андеррайтера 237 500 акций).

Ожидается, что начальная цена публичного размещения будет в диапазоне 5-7 долларов США за акцию. Компания рассчитывает привлечь примерно 7,9 млн. долларов США или 9,4 млн. долларов США, если андеррайтеры воспользуются своим правом выкупа дополнительных акций.

При условии успешного IPO капитализация компании составит около 38,52 млн. долларов (исходя из середины ценового диапазона).

Shares Float ≈ 43,88%.

Использование выручки:

«Хотя мы еще не определили с уверенностью, каким образом мы будем распределять чистую выручку от этого предложения, мы рассчитываем использовать чистую выручку от этого предложения для разработки продукта, оборотного капитала, капитальных затрат, погашения долга, расходов по предложению и другие общие корпоративные цели, включая инвестиции в продажи и маркетинг в США и за рубежом».

Источник: проспект компании.

Андеррайтеры: Maxim Group LLC, Joseph Gunnar & Co. LLC, The Benchmark Company, LLC.

Если Вас заинтересовала данная компания, то для получения информации по условиям участия по цене BOOK, Вы можете связаться с нами по телефону +7 925 444 05 75 Алексей.