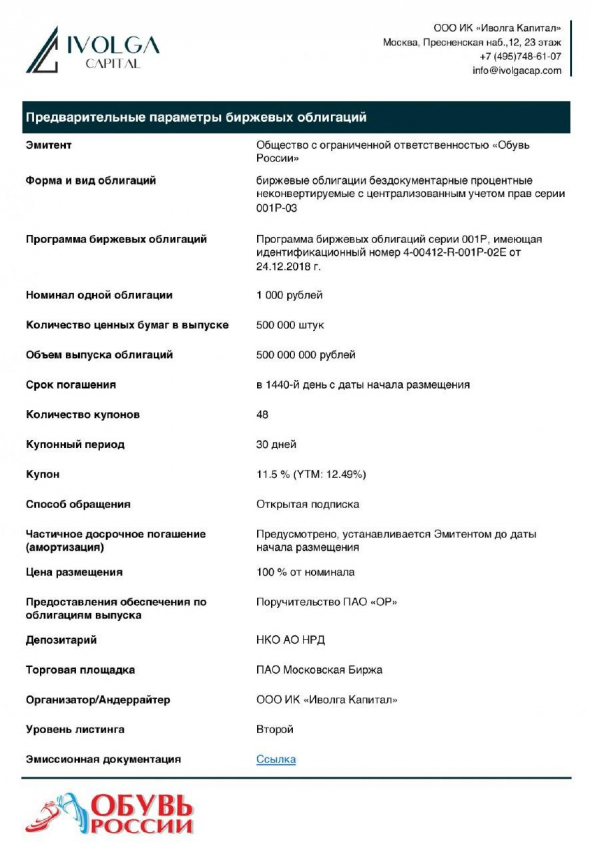

Новый выпуск облигаций "Обуви России". 500 м.р., купон 11,5%, 2 уровень листинга

18 августа состоится размещение облигаций Обувь России 001P-03. Небольшой комментарий на тему.

Зачем «Обуви России» новый облигационный выпуск на 500 млн.р.? Во-первых, для финансирования портфеля рассрочки. Портфель рассрочки просел в период пандемии, поскольку компания развернула денежный поток на обеспечение оперативных нужд бизнеса. Заем несколько снизит налоговую нагрузку, либо не увеличит ее. 500 млн.р., поскольку деньги, привлеченные в августе и пущенные на финансирование рассрочки, обернутся до конца года и должны принести около 360 млн.р. EBITDA (данные компании).

Во-вторых, выпуск усиливает переговорную позицию компании в отношениях с банками. Компания может привлекать деньги на открытом рынке и снижать их стоимость. Это важно для более продуктивного стратегического сотрудничества с основными кредиторами (Сбербанк, ВТБ и Промсвязьбанк). Сейчас облигации занимают в портфеле заимствований эмитента менее 20%, а данный выпуск – менее 4%. Так что для компании важна для компании важна и репутационная составляющая работы с публичным рынком капитала.

Ранее мы указывали на положительную оценку работы «Обуви России» в кризис и на выходе из его острой фазы. Рынок разделяет наш умеренный оптимизм, что отражается в приросте котировок акций акций и снижении доходности облигаций (первый и второй выпуски компании торгуются с доходностями 11,5-11% к погашению (новый выпуск, предварительно, будет иметь доходность 12,49%). Компания планирует опубликовать операционные результаты июля в период между 10 и 15 августа, до начала размещения данного облигационного выпуска.

«Иволга Капитал» и «Обувь России» планируют продолжать стратегическое сотрудничество на рынке капитала. Кроме того, новый выпуск будет размещаться во втором котировальном листе Московской биржи. Что позволит участвовать в размещении и институциональным инвесторам.

Презентация выпуска: https://www.probonds.ru/upload/files/16/7c1c163e/Obuv_Rossii_3_2020.pdf

Загрузить файлы:@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Почитал pdf-ку...

Жесть! Заметили как растут запасы и чистый долг? (Читай на склад работают).

И все еще гордятся количеством магазинов...