IPO nCino, Inc (NCNO)

nCino, Inc

Ожидаемая дата IPO: 14 июля 2020 года.

Тикер: NCNO.

Биржа: Nasdaq.

О компании

nCino — ведущий мировой поставщик облачного программного обеспечения для финансовых учреждений всех размеров в глобальном масштабе. Операционная система nCino Bank, оцифровывает, автоматизирует и оптимизирует неэффективные и сложные процессы и рабочие процессы, а также использует анализ данных, искусственный интеллект и машинное обучение («AI/ML»), чтобы позволить финансовым учреждениям более эффективно подключать новых клиентов, управлять всем жизненным циклом кредита, открывать депозитные и другие счета, и управлять соблюдением нормативных требований.

nCino обслуживает клиентов финансовых учреждений любых размеров и сложности, включая глобальные финансовые институты, банки предприятий, региональные банки, общественные банки, кредитные союзы и новых участников рынка, таких как банки-претенденты.

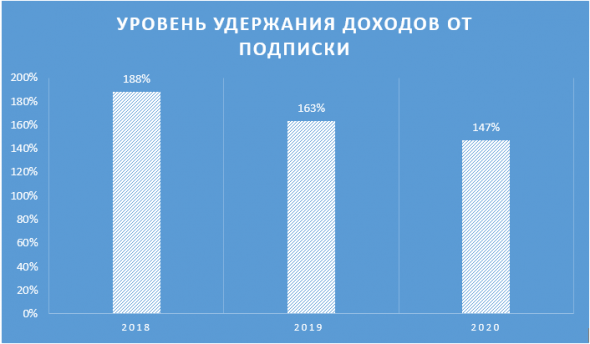

Компания предлагает операционную систему nCino Bank по подписке в соответствии с «не подлежащей отмене» на многолетние контракты, которые обычно заключаются на срок от трех до пяти лет.

nCino имеет разнообразную клиентскую базу, начиная от глобальных финансовых учреждений: Bank of America, Barclays, Santander Bank и TD Bank, до корпоративных банков: KeyBank, Allied Irish Bank, Truist Bank и US Bank, до региональных и общественных банков: ConnectOne Bank, IBERIABANK, Pacific Western Bank и Coastal States Bank, а также для кредитных союзов: Corning Credit Union, Военно-федеральный кредитный союз, SAFE Credit Union и Wright-Patt Credit Union, для новых участников рынка, таких как банки-претенденты: B-North, DBT Företagslån.

В целом, по состоянию на 31 января 2020 года у компании было более 1180 клиентов финансовых учреждений.

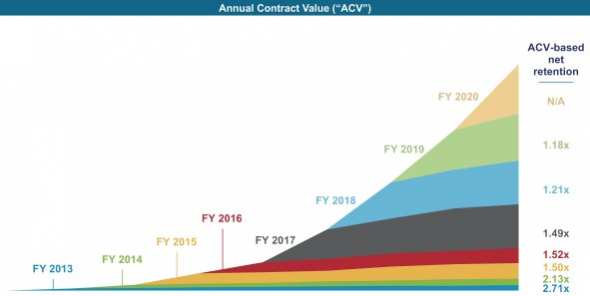

Расширение развернутого пространства с клиентом (ACV) после первоначального принятия:

Основные источники дохода компании:

- Доходы от подписки: платежи клиентов за доступ к операционной системе nCino Bank и услуг по техническому обслуживанию и поддержке;

- Доходы от профессиональных услуг: плата за помощь при внедрении и настройке, обучение и консультационные услуги.

Основные акционеры: организации, связанные с Insight Partners, лица, связанные с Salesforce, Организации, связанные с Wellington Management.

Рынок

По данным Gartner, на банковские услуги приходились самые высокие в мире расходы на ИТ-инфраструктуру для предприятий во всех отраслях: в 2018 году было израсходовано около 376 миллиардов долларов США.

Финансовые показатели

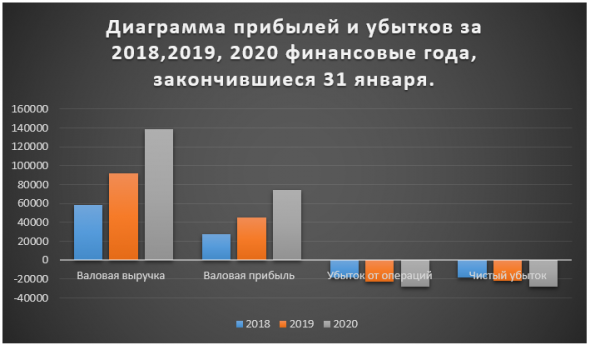

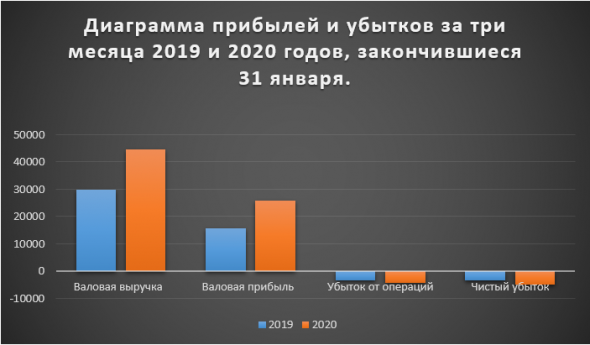

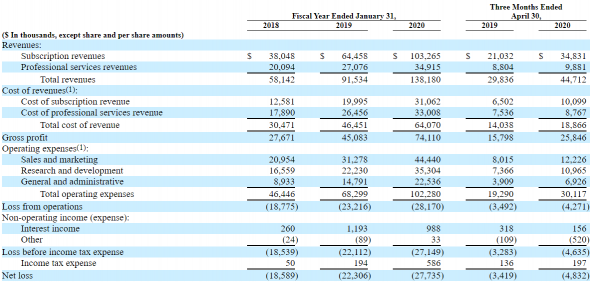

За год, закончившийся 31 января 2020 г. по сравнению с аналогичным периодом 2019 г.

• Валовая выручка: +50,96%;

• Валовая прибыль: +64,39%;

• Валовая маржа: +8,89%;

• Операционные расходы: +49,75%;

• Убыток от операций: +21,34%;

• Чистый убыток: +24,34%;

• Ликвидные средства: 99,04 млн $ (на 30 апреля 2020 года);

• Обязательства: 92,8 млн. $ (на 30 апреля 2019 года).

Источник: проспект компании.

Позитивные стороны:

- Операционная система nCino Bank предоставляет широкие возможности обращения к рынку во всем мире, поскольку финансовые учреждения вкладывают значительные средства в приложения и инфраструктуру информационных технологий («ИТ»), а спрос на облачные решения в банковской сфере продолжает расти.

- Серьёзная клиентская база;

- Адекватная оценка IPO.

IPO:

nCino планирует публично разместить 7,625 млн. обыкновенных акций класса А (плюс опцион андеррайтера 1,144 млн. акций).

Ожидается, что начальная цена публичного размещения будет в диапазоне 28-29 долларов США за акцию. Компания рассчитывает привлечь примерно 159,9 млн. долларов США или 184,5 млн. долларов США, если андеррайтеры воспользуются своим правом выкупа дополнительных акций в полном объеме.

При условии успешного IPO капитализация компании составит около 2,052 млрд. долларов (исходя из середины ценового диапазона).

Shares Float ≈ 8,547%.

Использование выручки: «для общих корпоративных целей, включая оборотный капитал и капитальные затраты».

Андеррайтеры: BofA Securities, Inc., Barclays Capital Inc., KeyBanc Capital Markets Inc., SunTrust Robinson Humphrey, Inc., Piper Sandler & Co., Raymond James and Associates, Inc., Macquarie Capital (USA) Inc.

Условия участия в данном IPO на счетах в Interactive Brokers:

• Мин. сумма: Счет в IB 30 000$;

• Комиссии: На вход 0% / На выход 0% / На прибыль 25%.

Вы можете оставить заявку и пообщаться с аналитиками по поводу участия в данном IPO. Подробнее в нашем телеграмм-канале teleg.run/amaday_global или по телефону +79055783377