О том как хеджировать трендовый портфель

Ниже некоторые мысли по поводу хеджирования алгоритмического трендового портфеля. Даже не то чтоб хеджирования, скорее еще одна стратегия в дополнение. Денег на нее кстати у меня поставлено не меньше чем на алготрейдинг. Никаких чудес. Речь идет о портфеле акций.

Для начала немного теоретических размышлений. Как известно рынок имеет 3 состояния: рост, падение и боковик. Но не каждый рост одинаков. Если брать в контексте трендовых систем, то рост может быть как по типу «ударный день» (т.е. равномерный рост практически без откатов), так и по типу «гэп — боковик» (рынок открывается уже хорошим плюсом и далее идет болтание на уровне). Дневная свеча на графике в обоих случаях будет одинаковая, но заработок у роботов будет отличаться.

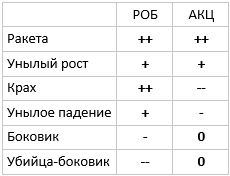

Упрощенно я разделил все движения на 6 подтипов: ракета, унылый рост, крах, унылое падение, боковик и боковик-убийца. Боковики тоже отличаются, простой — это спокойный канал без особых сигналов, боковик-убийца — это нечто аля расширяющийся треугольник.

Если как ведет себя портфель акций более-менее понятно (на крахе сильно минусует, на росте плюсует и т.п.), то с роботами все несколько сложнее.

На основании наблюдений за своим «зоопарком» я установил примерную реакцию портфеля на разные состояния рынка (бывают конечно исключения, но в целом плюс-минус так). Обозначил значками. Соответственно ударные движения типа «ракета» и «крах» приносят максимальный результат, стопов не выбивает вообще. Причем 2-3 таких движения легко могут отбить даже годовую просадку. «Унылый» рост или падение отрабатываются хуже, стопы периодически вылетают, но за счет диверсификации часть движения все равно удается ухватить. Далее соответственно боковики приносят убытки, простой в меньшей степени из-за отсутствия большого количества сигналов и «убийца» — максимально убыточный (стопы улетают один за одним). Результаты для наглядности свел в табличку ниже. Видно в какие моменты в теории стратегии работают в синергии, когда перекрывают друг друга и когда нет.

Для акций получается самый болезненный момент — это фаза краха, но тут хедж со стороны алгоритмов достаточно надежный. На моей памяти еще ни разу трендовые системы не давали меньше прибыли, чем просадка портфеля, а зачастую за счет плеча на срочке прибыль в разы выше.

Для роботов любой боковик — зло, и тут при первом приближении в теории обычный «индексный» портфель сработает в нуль. Также для стадии боковика характерна некая общая «стабильность», акции двигаются с невысокой корреляцией. Кто-то лучше, кто-то хуже. Здесь нам и нужно постараться отыскать в портфель лучших.

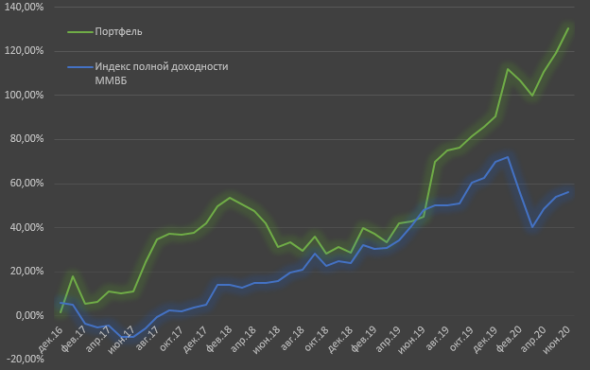

Ниже еквити моего портфеля в сравнении с индексом полной доходности Мосбиржи. Начал я его только в конце 2016, поэтому увы, ранее данных нет. Бета однозначно выше чем у индекса, это видно. Корреляция есть, но не то чтоб прям сильная. Отдельно греет душу как портфель себя ведет последние 2 года. Хочется верить что мой навык инвестора вырос (ну или просто повезло дураку).

Что касается состава — пытаюсь найти бумаги, которые могут плюсануть на стабильном рынке. Например, потенциальные дивидендные тикеры, не гнушаюсь второго и третьего эшелонов. Доля кэша всегда невысокая, периодически по ситуации делаю ротацию. Вообще наблюдений по этому поводу накопилось уже много. Изложу мысли в отдельной статье, чтоб тут не загромождать текстом.

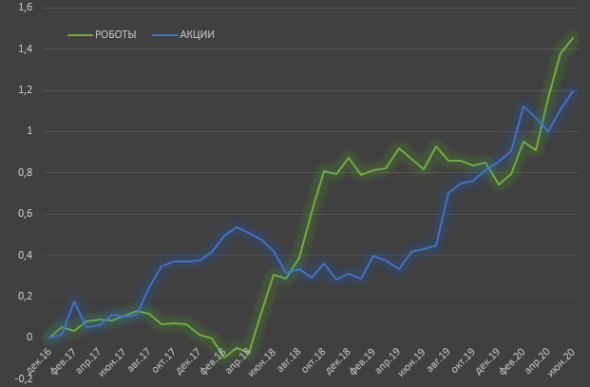

Теперь динамика двух реальных портфелей роботов и акций совместно (многие еквити просили в прошлый раз).

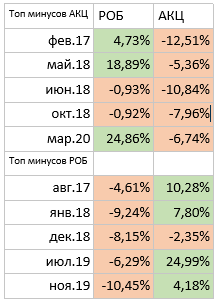

Далее чтобы оценить совместную работу я взял 5 худших по доходности месяцев для портфеля роботов и столько же для акций. Чтобы посмотреть как в эти моменты обе стратегии друг друга дополняли.

Видим что в 40% случаев доходность по одной стратегии полностью перекрывает экстремальный убыток по другой. В 70% случаев убыток снижается (хедж работает). Резкого увеличения убытка не было ни в одном случае (по типу х2). Если же взять более широкую статистику то за почти 4 года имеем всего 15% месяцев, когда оба портфеля сработали в минус (в одиночку портфель роботов дал 34% убыточных месяцев за тот же период).

Да и вообще из своих наблюдений (в том числе за внутри дневной динамикой в течение нескольких лет) в связке обе стратегии работают достойно. Часто обе плюсуют, реже перекрывают друг друга. И очень редко когда обе в убытках.

Еще лайфхак такой. Я сейчас активно стал «торговать» их еквити, докидывая деньги на просадках. Это больше психологический момент с целью избавиться от дискомфорта в случае убытка. Логика простая: получаем просадку >> можем добавить капитал >> просадка быстрее восстановится >> получим бОльшую прибыль. В конечном счете мозг воспринимает просадку в позитивном ключе, ассоциируя ее с будущим ростом доходности.

Надеюсь мой опыт будет кому-то полезен.

спасибо за разбор.

согласен, что в боковике трендовые стратегии медленно сливают. В вашем примере этот вариант никак, к сожалению, не страхуется, т.к. акции также болтаются в нулях.

Еще я бы добавил хэджирование портфеля от девальвации рубля покупкой фьючерсов на Si.