росТЕЛЕком. Обзор финансовых показателей по МСФО за 1-й квартал 2020 года. Рассмотрим возможность роста дивидендов.

Долгожданная консалидация TELE2:

В соответствии с учетной политикой группы приобретение Tele2 Россия учтено по методу объединения бизнеса под общим контролем. В соответствии с данным методом объединение бизнеса, возникающее от передачи доли в компаниях, находящихся под контролем акционеров, контролирующих группу, учитывается, как если бы такое объединение состоялось на начало самого раннего из представленных в отчетности сравнительных периодов, или, если позднее, с момента, на который был установлен общий контроль; для этой цели сравнительная информация пересматривается. Таким образом, консолидированные финансовые данные за 2019 год были пересмотрены и в них были включены показатели Tele2 Россия таким образом, как если бы приобретение Tele2 Россия было завершено 1 января 2019 г.

Мы пересчитывать не будем, наоборот, с интересом посмотрим на эффект.

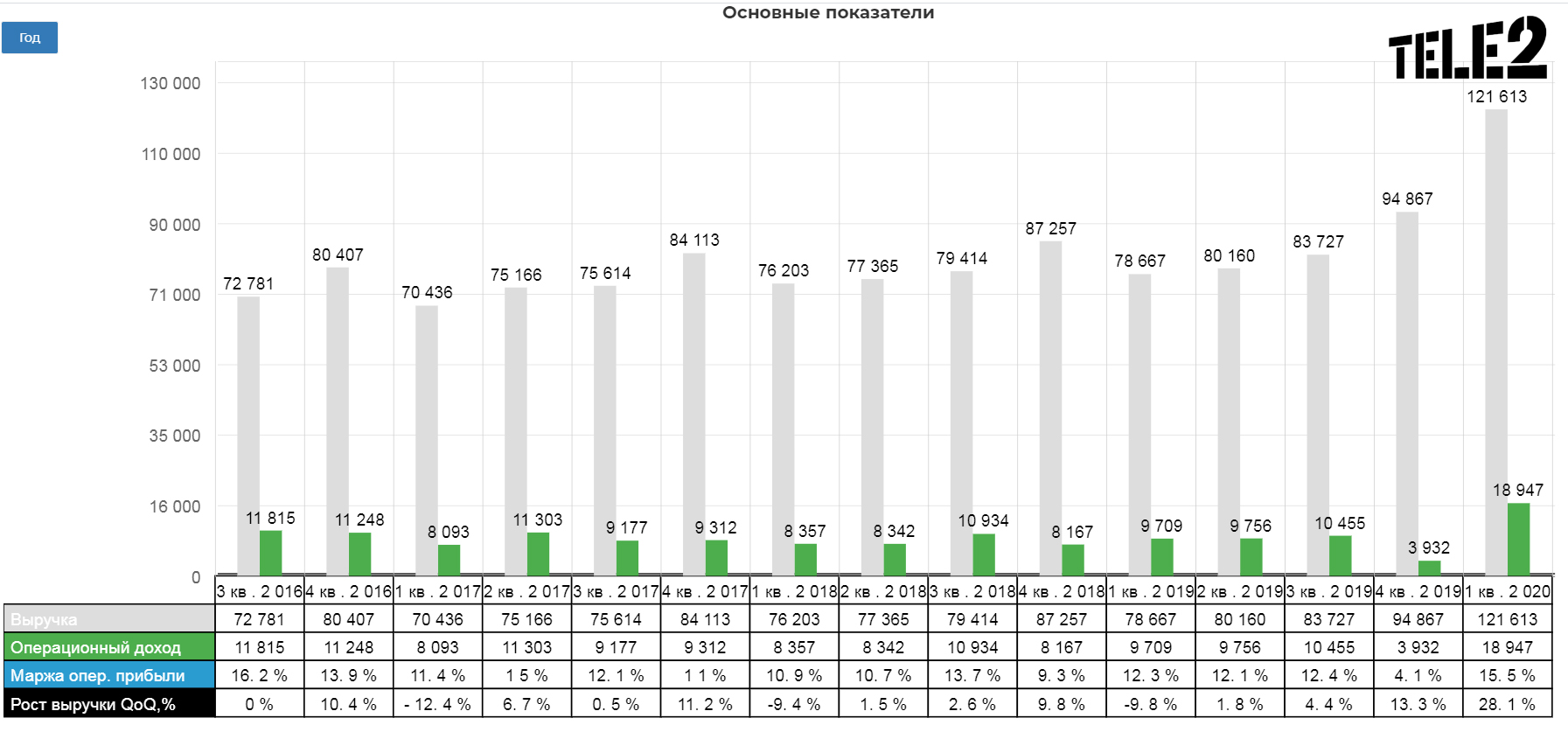

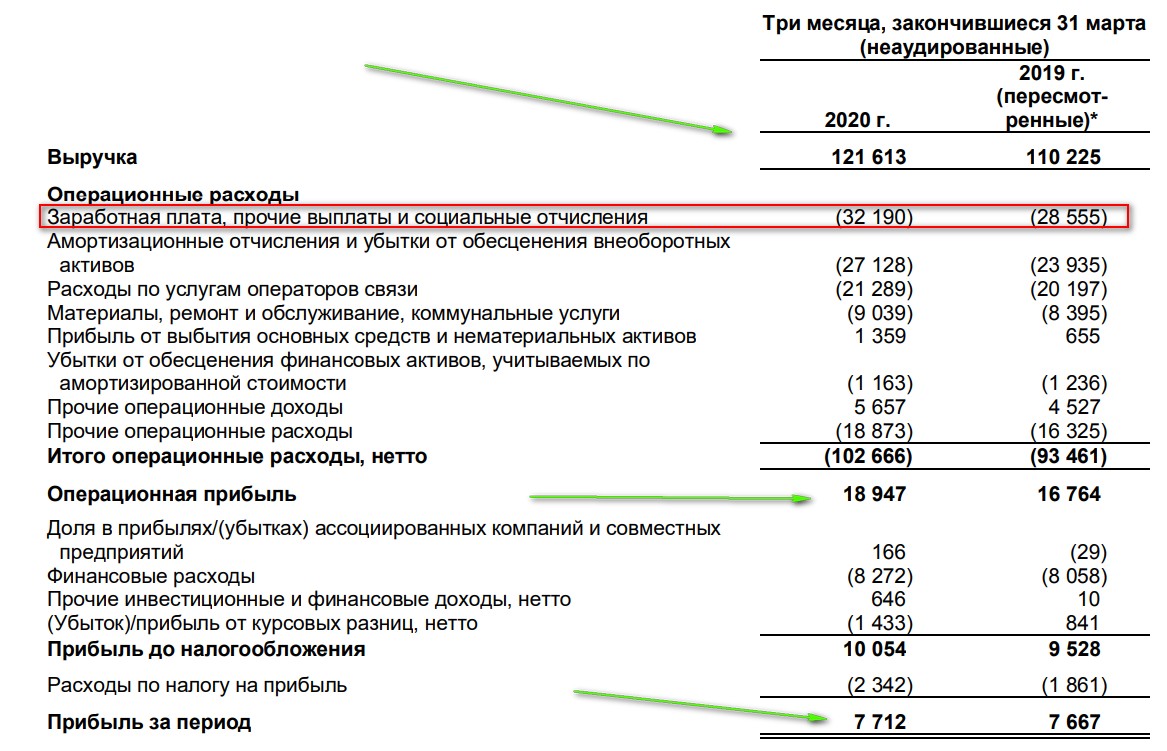

Выручка выросла до 121 млрд. Психологический выход за соточку! Операционная прибыль удвоилась. Теперь Ростелеком, действительно стала росТЕЛЕком’омом.

дивидендов." title="росТЕЛЕком. Обзор финансовых показателей по МСФО за 1-й квартал 2020 года. Рассмотрим возможность роста дивидендов." />

дивидендов." title="росТЕЛЕком. Обзор финансовых показателей по МСФО за 1-й квартал 2020 года. Рассмотрим возможность роста дивидендов." />

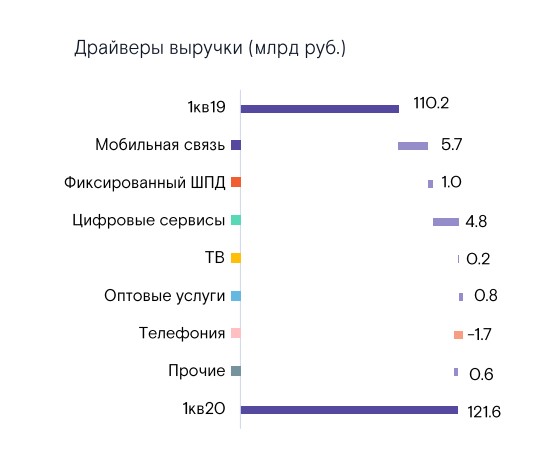

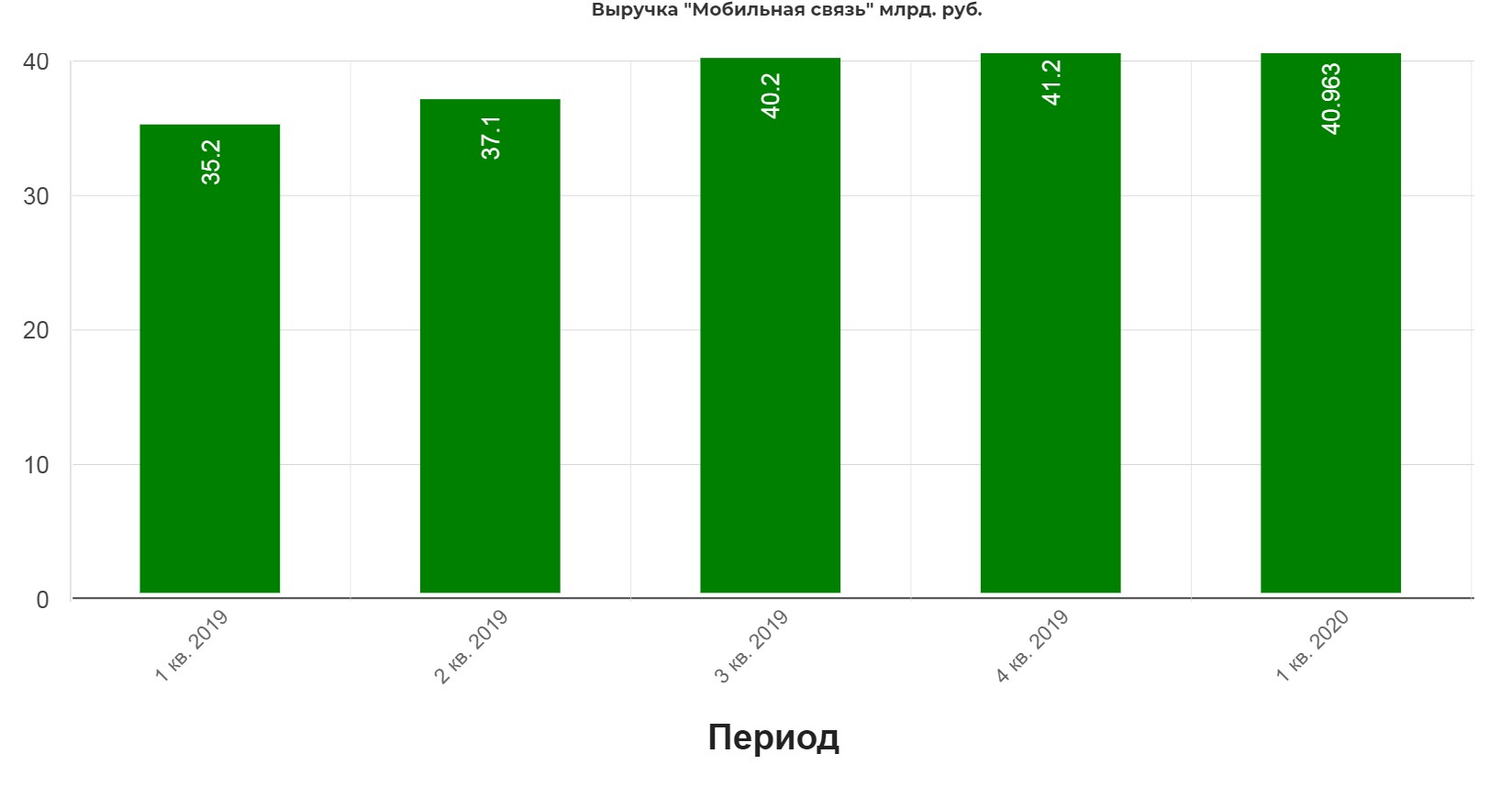

Сами сегменты мобильной связи и цифровые сервисы принесли дополнительные 10 млрд. рублей выручки.

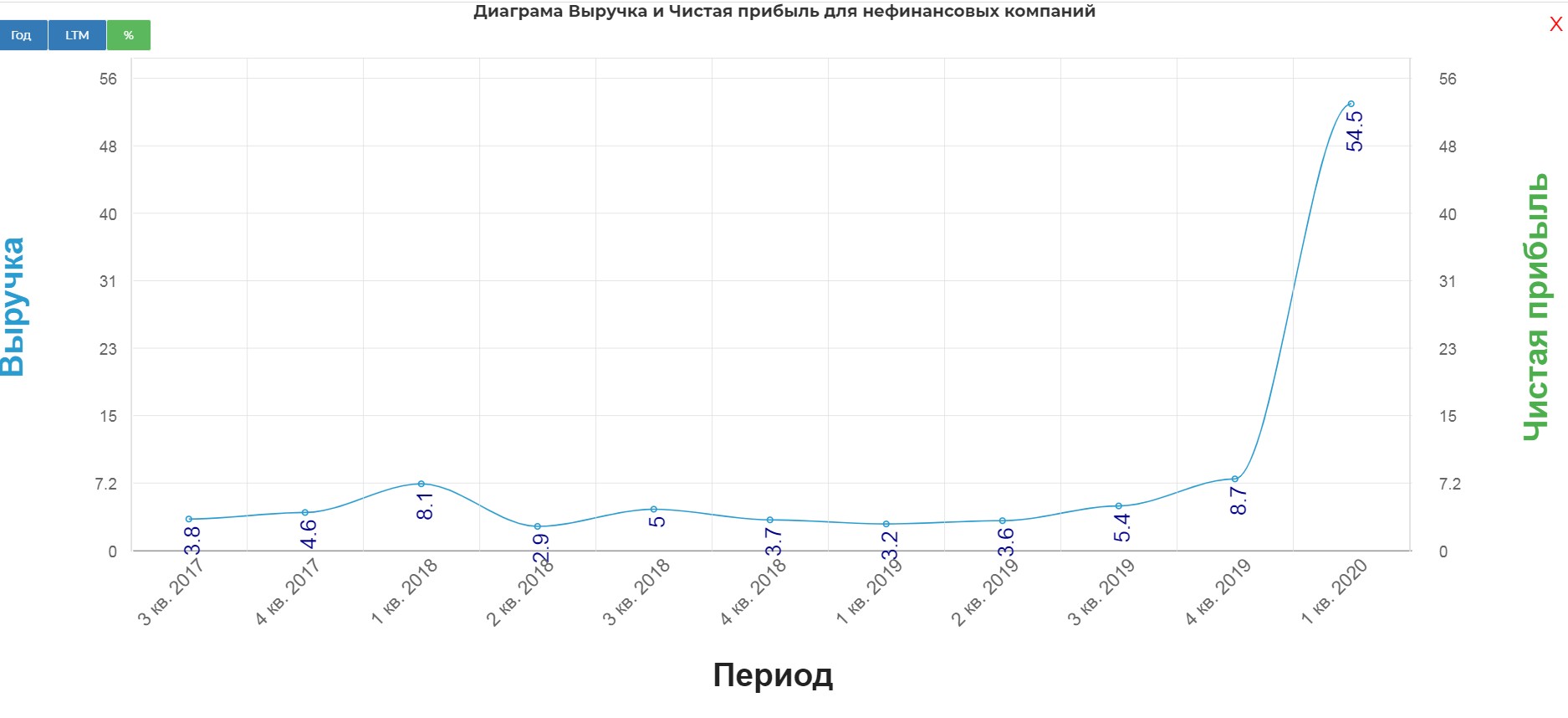

Вот так это выглядит рост выручки в сравнении с 1кв 2019. Рост на 50%.

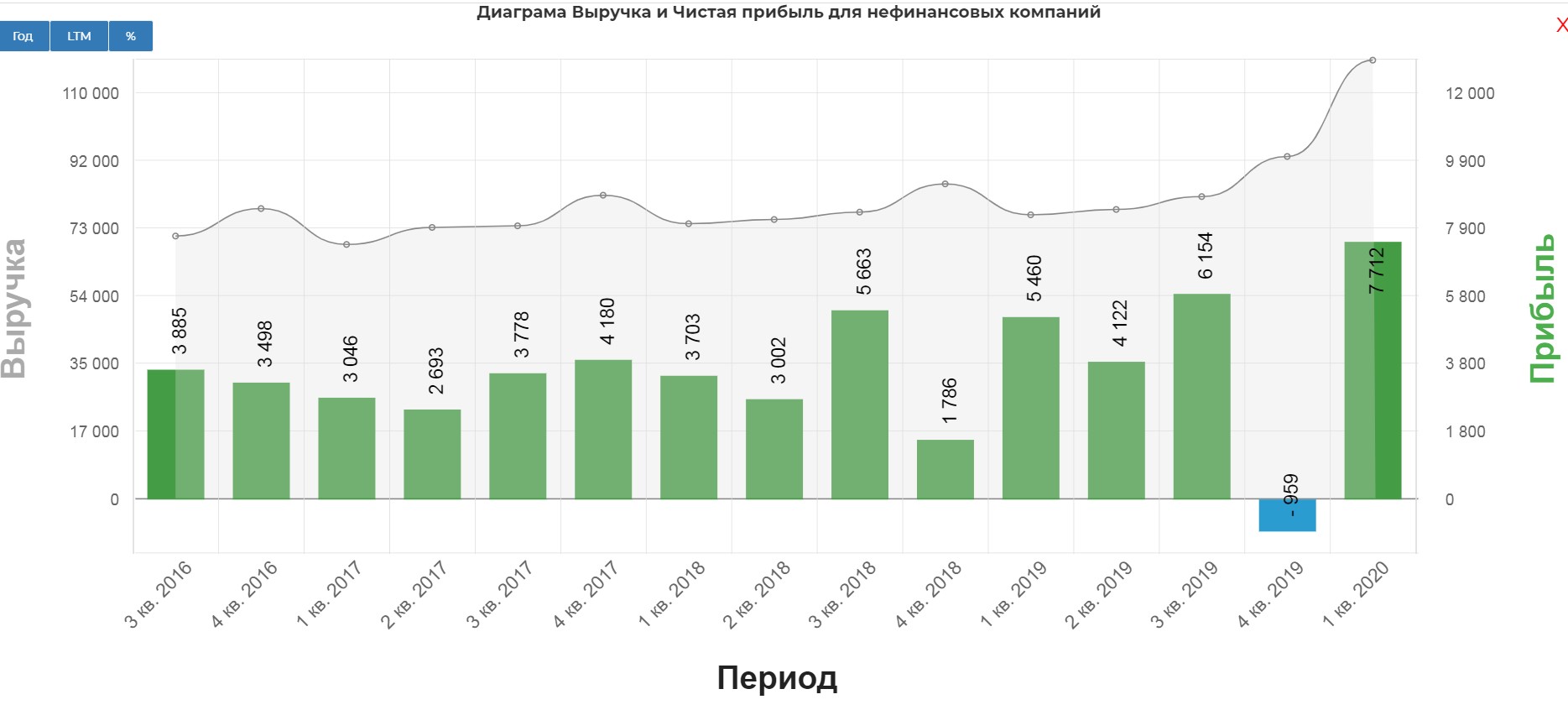

Чистая прибыль выросла до 7,7 млрд. рублей. Новый рекорд, выше 7 млрд. еще не поднимались.

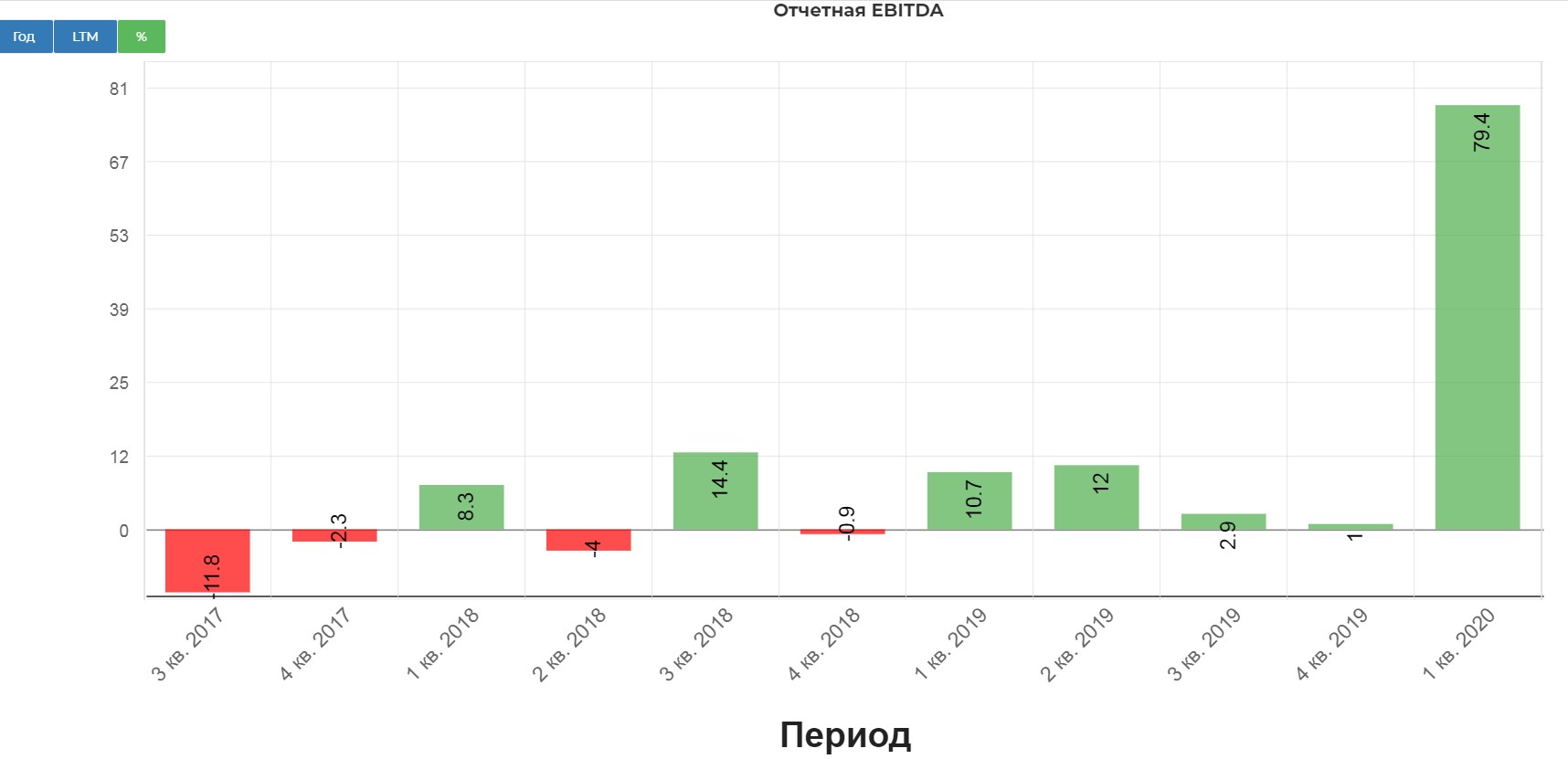

EBITDA почти удвоилась!

Вот так это выглядит в виде диаграммы.

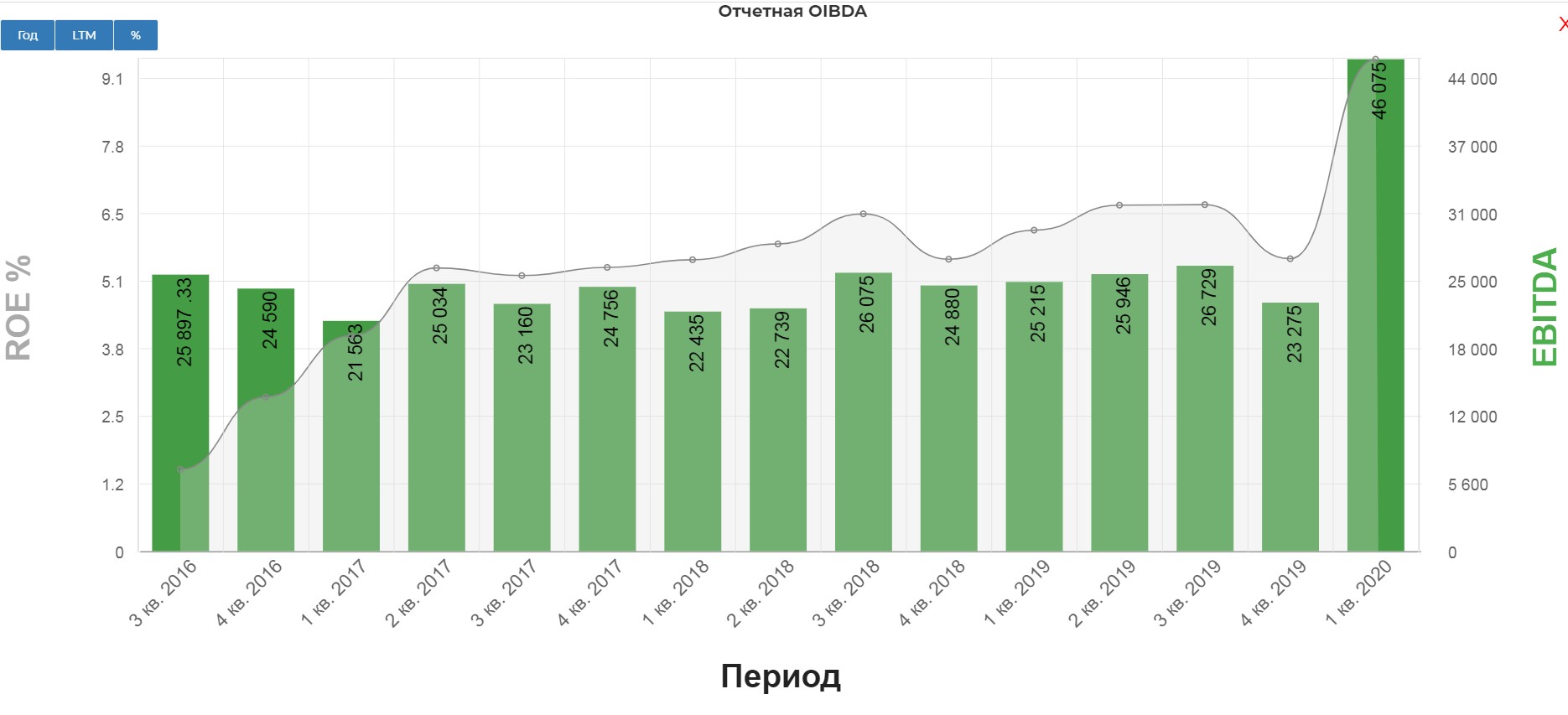

OIBDA ожидаемо не отстаёт.

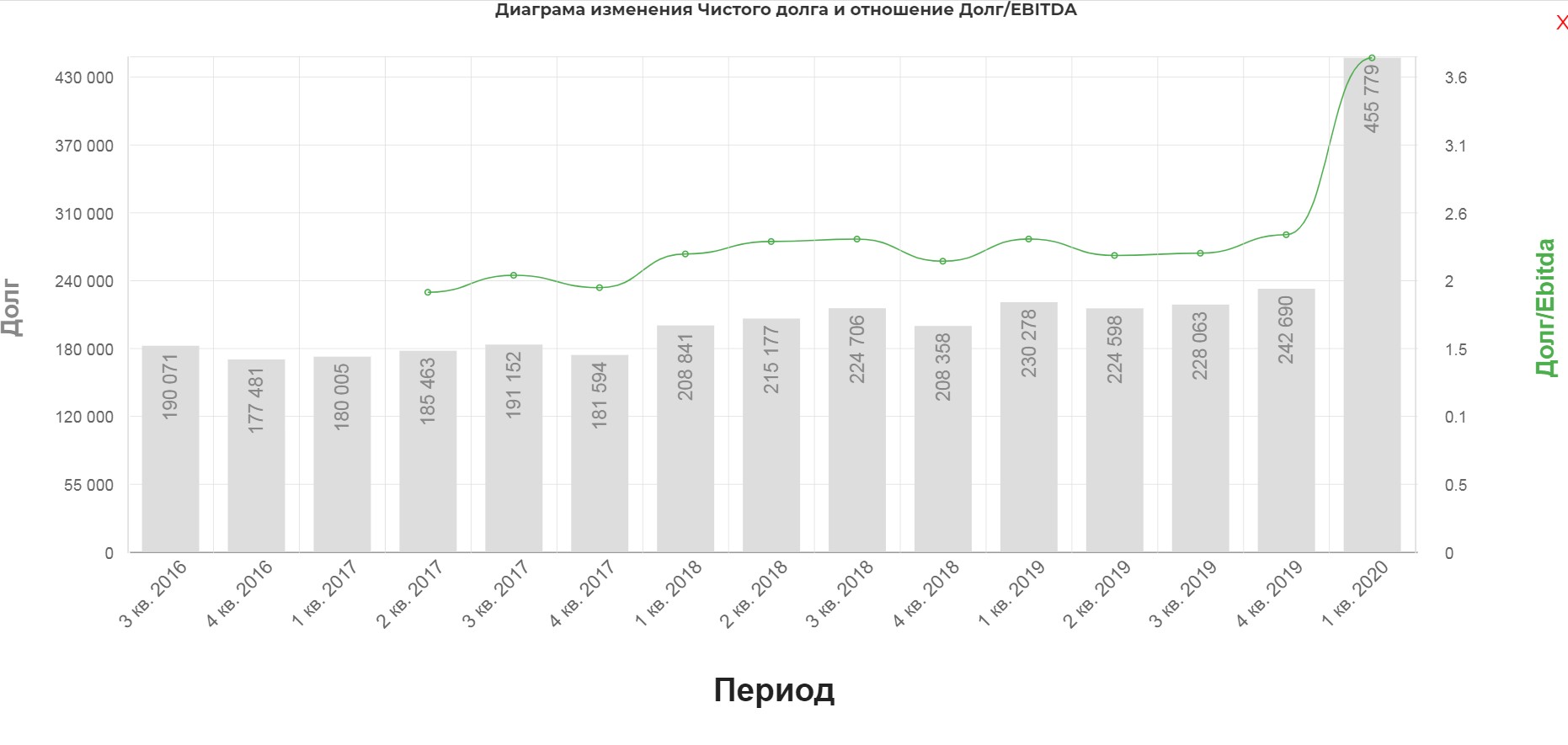

Теле2 принес с собой не только плюшки, долг также почти удвоился.

Учитывая, что половина долга с плавающей ставкой, с долгом справятся. Спасибо нашему ЦБ не трусят

Хороший драйвер к 2024 году, гашение долга.

Если пересчитать показатели с учетом Теле2, то тут конечно уже не такие умопомрачительные результаты, но очень высокие, учитывая зрелось рынка.

Выручка выросла на 10%, OIBDA2 увеличилась на 12%, мобильная выручка — на 16%. Чистая прибыль не выросла из-за роста зп и соц. отчислений.

Теперь будем пристально следить за ростом выручки мобильного сегмента. В этом квартале рост +16,3%. Но рынок очень конкурентный, и рост будет очень сложно поддерживать на высоком уровне.

Ростелеком стал превращаться в паука, примерно как Яндекс. Сейчас все любят вспоминать по экосистемы. Что-то подобное делает и Ростелеком. Это комплекс услуг от мобильной связи до умного дома, с охраной периметра для физ. лиц, и комплексом услуг для юр. лиц в виде ЦОДов и тд.

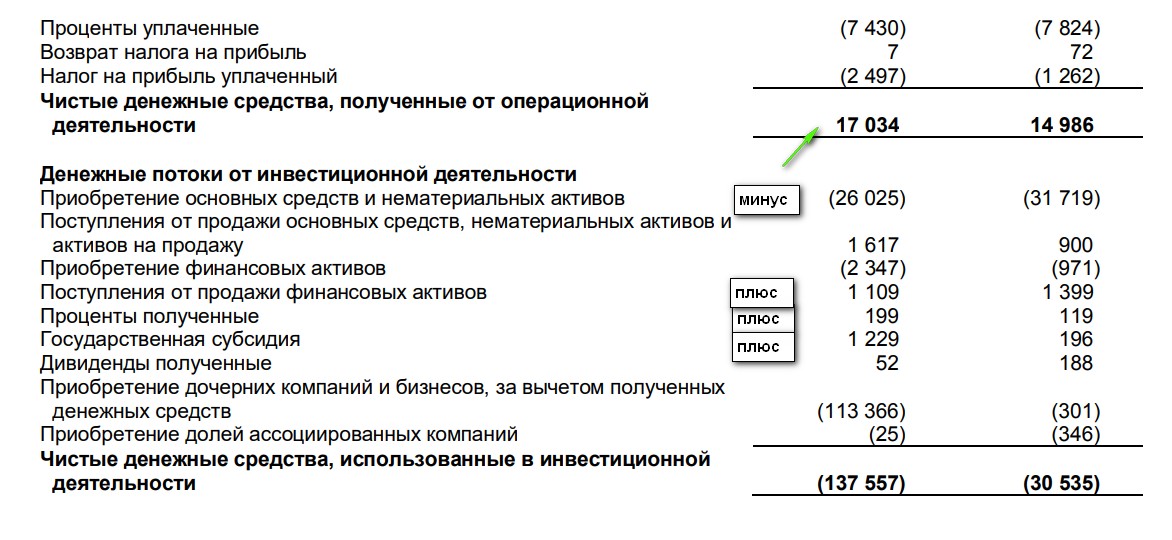

Теперь самое главное к дивидендам. Компания добавляет к своему FCF субсидии, проценты и средства от продажи основных средств. Подробнее тут.

Кратко выглядит вот так:

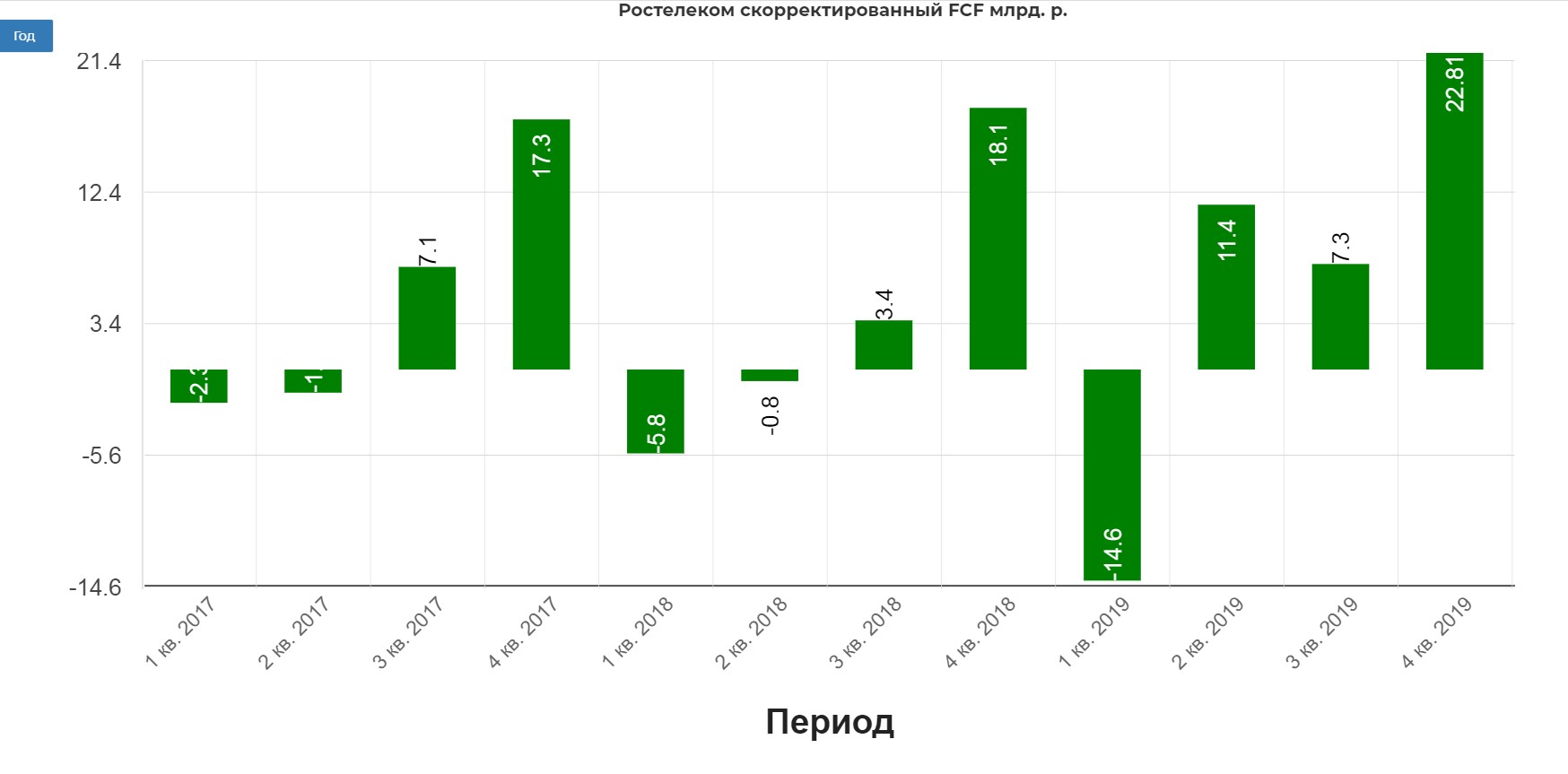

В итоге имеем -5,9 млрд, вместо -14 млрд. Диаграмма с накопленными значениями. Т.е. 4ый столбик это сумма

Можно ли сходу сказать что FCF удвоится? Уверено нет, но надеяться можно смело. :) Что еще важно? Количество акций увеличилось с 2784480101 до 3492563076, в результате сделки по покупке ТЕЛЕ2. Т.е сказать, что если свободный денежный поток удвоится, удвоятся и дивиденды нельзя. Поэтому рассмотрим три сценария дивидендов.

Если FCF останется таким же, то дивиденды 4,7 рубля. Но по див. политике 5р нижний порог.

Если FCF прибавит 50% до 34 млрд рублей, то дивиденды 7,3 рубля.

Если FCF прибавит 50% до до 40 млрд, то дивиденды составят 8,5 рублей.

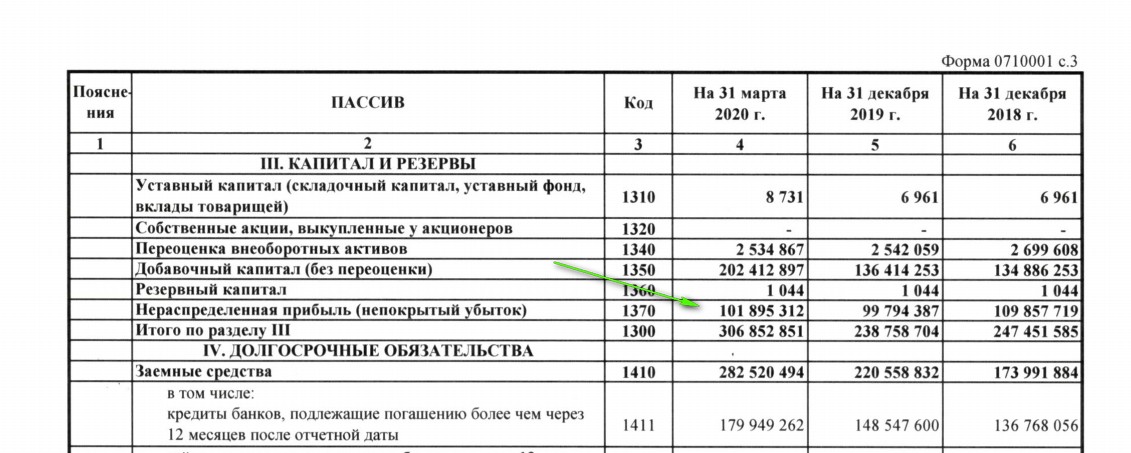

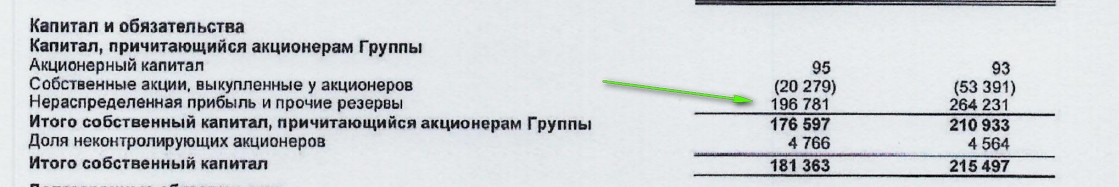

Может ли компания направить 40 млрд. на дивиденды? Да может, но для этого нужно, чтобы ЧП по результатам года хватило или нераспределённой прибыли в капитале. Всего этого достаточно.

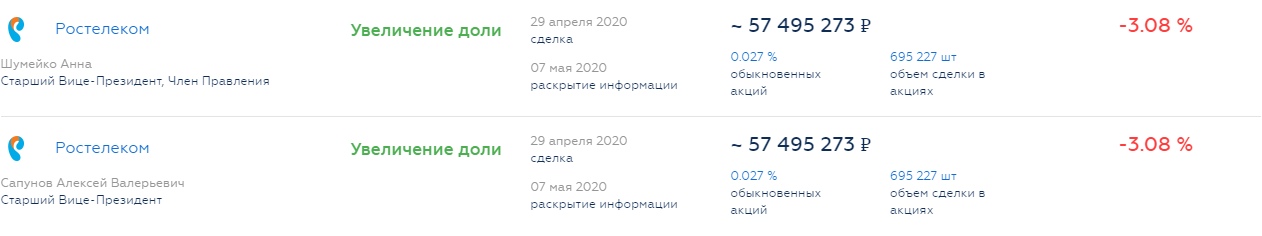

Другое дело, а нужно ли это менеджменту? Кажется, что да. Совсем недавно они получили приличные пакеты компании.

В итоге, как и раньше, имеем лотерею с фиксированным выигрышем и реальным вариантом роста дивидендов и котировок на фон снижения ставок. Плюс менеджмент ранее обещал перейти на 2х разовые выплаты в 2020 и прогнозирует гашение долга. Что нам дает перенос ГОСА на август? Есть вероятность что дивиденды за 1ое полугодие 2020 компания заплатит уже в конце 2020. В итоге к концу года можно получить 5 за 2019 и 2,5 за 1полугодие 2020, в сумме 7,5р.

Наша группа в вк.