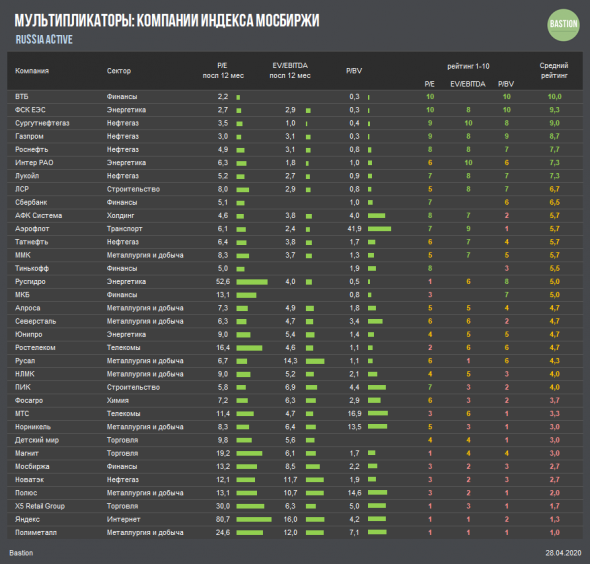

Компании с наименьшими мультипликаторами в индексе Мосбиржи

ВТБ: P/E=2,2; P/BV=0,3

Банк искусственно завышает прибыль, например, за счет более раннего признания дохода от продажи мобильного оператора Tele2 Ростелекому. В совокупности с наличием привилегированных акций и ожидаемым падением прибыли из-за кризиса это объясняет сильную недооценку по мультипликаторам.

ФСК ЕЭС: P/E=2,7; EV/EBITDA=2,9

Энергетическая компания корректирует прибыль на множество статей при выплате дивидендов, что занижает их и оценку по мультипликаторам. Кроме того, компания ожидает заметного снижения показателя в 2020 году.

Сургутнефтегаз: P/E=3,5; EV/EBITDA=1

Капитализация компании сравнима с объемом кэша, который лежит у нее на балансе. Однако, получат ли когда-нибудь этот кэш миноритарные акционеры, большой вопрос. У Сургутнефтегаза неизвестны конечные бенефициары и отсутствует адекватная дивидендная политика.

Газпром: P/E=3; EV/EBITDA=3,1

Компания в 2019 году приняла новую дивидендную политику, по которой доля прибыли на дивиденды постепенно должна быть увеличена с 30% до 50%. Обвал цен на нефть и газ не дал раскрыться потенциалу компании.

Роснефть: P/E=4,9; EV/EBITDA=3,1

Низкие мультипликаторы также включают ожидания снижения показателей в будущем из-за падения цен на нефть.

Интер РАО: P/E=6,3; EV/EBITDA=1,8

Энергетическая компания копит денежные средства на балансе то ли для сделок M&A, то ли под новую инвестиционную программу. Если «кэш» когда-нибудь пустят на дивиденды Интер РАО ждет значительная переоценка стоимости.

Telegram Bastion