IPO KEROS THERAPEUTICS (KROS)

Ожидаемая дата размещения IPO: 08 апреля 2020 года.

Тикер: KROS.

Биржа: Nasdaq.

Окомпании

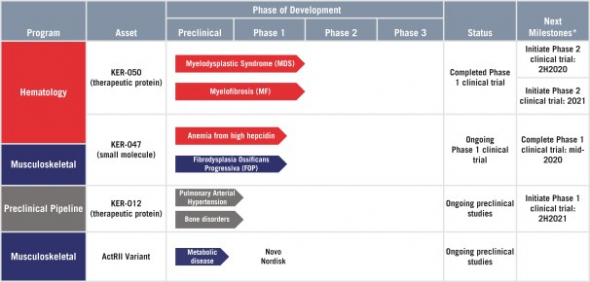

KEROS THERAPEUTICS - биофармацевтическая компания клинического уровня, занимающаяся разработкой и коммерциализацией новых методов лечения пациентов, страдающих гематологическими и скелетно-мышечными нарушениями.

Компания получила положительные данные в 1-й фазе клинического испытания KER-050 у здоровых женщин в постменопаузе и планирует начать фазу 2 клинических испытаний с оценкой KER-050 для лечения цитопении, включая анемию и тромбоцитопению, у пациентов с МДС во второй половине 2020 года.

KEROS рассчитывает завершить фазу 1 клинического испытания KER-047 в середине 2020 года и впоследствии представить данные этого исследования во второй половине 2020 года.

Компания получила доклинические данные, которые продемонстрировали доказательство механизма действия KER-012 для лечения нарушений, связанных с потерей костной массы, таких как остеопороз и несовершенный остеогенез. Планируется продвинуть KER-012 в фазу 1 клинических испытаний во второй половине 2021 года.

Источник: проспект компании.

По состоянию на 31 декабря 2019 года портфель патентов состоял из пяти выданных патентов и 25 находящихся на рассмотрении патентных заявок в США.

Инвесторами компании являются: Foresite Capital Fund, OrbiMed, Pontifax и Arkin Bio Ventures.

Сотрудничества:

В декабре 2017 года компания заключила соглашение о сотрудничестве в области научных исследований и эксклюзивной лицензии с Novo Nordisk. В соответствии с условиями этого соглашения KEROS получила 20,0 млн долларов в 2018 году.

Источники капитала

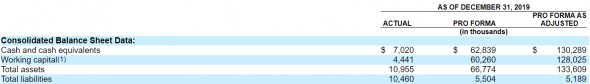

По состоянию на 31 декабря 2019 года KEROS привлекла 22,4 млн долларов США от продажи конвертируемых привилегированных акций, которые использовала для финансирования свой деятельности. В марте 2020 года KEROS выпустила и продала 4 169 822 привилегированных акций серии C на сумму в размере 55,8 млн. долларов США.

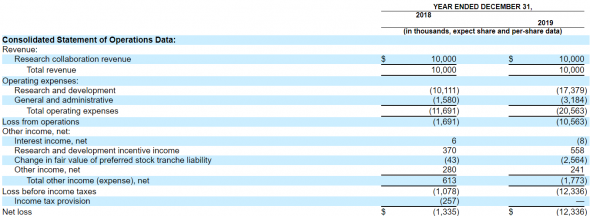

Финансовые показатели

За год, закончившийся 30 декабря 2019 г. по сравнению с аналогичным периодом 2018 г.

Данные бухгалтерского баланса:

Источник: проспект компании.

Позитивные стороны:

- Умеренная оценка IPO.

Негативнее стороны:

- В связи с распространением COVID-19, компания закрыла свои исполнительные офисы, а административные сотрудники продолжили свою работу за пределами офисов. Также компания ограничила количество сотрудников в своей лаборатории.

- Все кандидаты в продукты находятся в доклинической или ранней стадии клинической разработки;

- Высокая рыночная конкуренция в лице таких компаний как: FibroGen Inc., Astellas Pharma Inc., Acceleron Pharma Inc., Bristol-Myers Squibb Company, Sierra Oncology, Inc., Scholar Rock Holding Corporation, Biogen Inc., Regeneron Pharmaceuticals, Inc. и так далее.

IPO:

Zentalis планирует публично разместить 5 млн. обыкновенных акций класса А (плюс опцион андеррайтера 750 000 акций).

Ожидается, что начальная цена публичного размещения будет в диапазоне 14-16 долл. США за акцию. Компания рассчитывает привлечь примерно 67,2 млн. долл. США или 77,6 млн. долл. США, если андеррайтеры воспользуются своим правом выкупа дополнительных акций в полном объеме.

При условии успешного IPO капитализация компании составит около 272,84 млн. долларов (исходя из середины ценового диапазона).

Shares Float ≈ 27,489%.

Использование выручки:

- «Приблизительно 8,1 млн. долл. США на продвижение клинической разработки KER-050, включая начало двух клинических испытаний Фазы 2;

- Приблизительно 13,1 млн. долл. США на продвижение клинической разработки KER-047, включая завершение нашего текущего клинического испытания Фазы 1 и начало двух клинических испытаний Фазы 2;

- Приблизительно 5,3 млн. долл. США для продвижения KER-012 в клиническую разработку, включая начало клинического испытания фазы 1;

- Остаток для финансирования других исследований и разработок».

Андеррайтеры: Jefferies LLC, SVB Leerink LLC, Piper Sandler & Co и H.C. Wainwright & Co., LLC.

Условия участия в данном IPO на счетах в Interactive Brokers:

• Мин. сумма: Счет в IB 50 000$;

• Заявки до 08 апреля 2020 года;

• Срок до 45 дней;

• Комиссии: На вход 0% / На выход 0% / На прибыль 25%.

Вы можете оставить заявку и пообщаться с аналитиками по поводу участия в данном IPO. Подробнее в нашем телеграмм-канале https://teleg.run/amday или по телефону +79055783377.