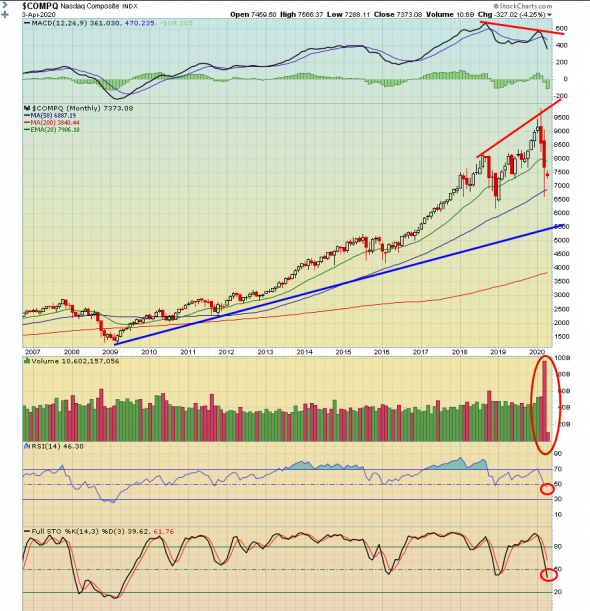

Технический анализ Nasdaq, S&P500 на месячных графиках 2008-2020 + бонусы

По заявкам публикую технический анализ по Nasdaq и S&P500. Графики составлены из свечей длиной в месяц, последняя короткая свеча – апрельская, она в анализе не учтена, месяц только начался.

Nasdaq находится в восходящем тренде с 2009 года, а, начиная, примерно, с 2014 года индекс устремлен вверх, уходя от нижней границы коридора. В целом это свидетельствует об эйфории покупателей и неизменном желании расти. Февральская и мартовская коррекция 2020 года находятся в пределах допустимого значения для быков, на закрытии марта цена отскочила от МА50 на хороших объемах, произошло то, что называется перераспределением в акциях, насколько это позитивный или негативный сигнал, рассудит ближайшее время. Перед продолжением бычьего тренда это, несомненно, позитив, а вот если из рынка уходят «умные» деньги и заменяются деньгами тех, кто верит в бесконечный рост, то тогда это сигнал о смене глобального направления движения. Если брать значения на графиках в отрыве от общего экономического контекста, то индекс следовало бы рекомендовать к покупке при условии отскока индикатора RSI обратно вверх выше 50, обратного пересечения стохастического индикатора и нахождения цены выше МА50. Но в нынешнем экономическом контексте покупки лучше делать с оглядкой на общую ситуацию на финансовых рынках. Согласно фундаментальному анализу, обычно высокотехнологический сектор опережает рынок в конце цикла роста, поэтому и для коррекции ему может потребоваться некоторое время, так, например, было в 2008 году, когда окончательная капитуляция стала очевидной только с августа месяца. По этой же причине, в ближайшей перспективе, индекс может быстрее других секторов реагировать на оптимизм на рынке и новости о скором восстановлении экономики, если такие будут. О том, насколько глубоко сможет скорректироваться или вырасти индекс говорить пока преждевременно.

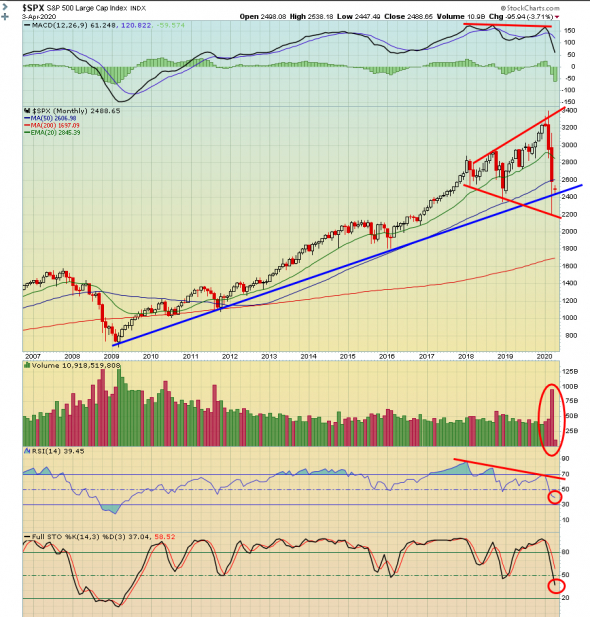

S&P500 в целом показывает похожую динамику, что и Доу Джонс, отчет о котором был опубликован пару дней назад. Принципиальная разница лишь в том, что данные по объемам вырисовывают достаточно логичную картину. Мартовский столбик, как и в случае с Nasdaq, указывает на перераспределение акций со всеми вытекающими отсюда последствиями (см. выше). Технически мы находимся в коридоре бычьего тренда, который еще не отработан. Закрытие месяца ниже этого коридора и ниже МА50 должно означать подтверждение медвежьей фазы. На данный момент в ее пользу сигнализирует флаг, сформированный движениями 2018-2020 гг., дивергенции по MACD и RSI, уход индикатора RSI глубоко ниже 50 и продолжение движения стохастического осциллятора в медвежьей зоне. Сильная зона поддержки находится в районе 2150-1900 пунктов, своеобразная железобетонная плита, ниже которой только уровень МА200.

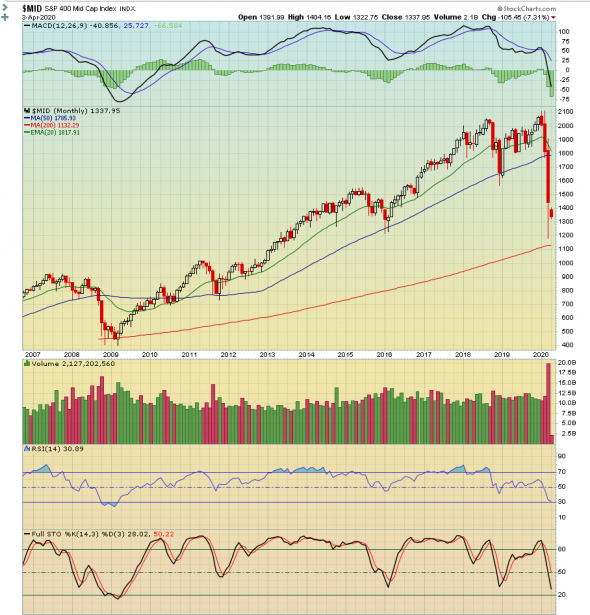

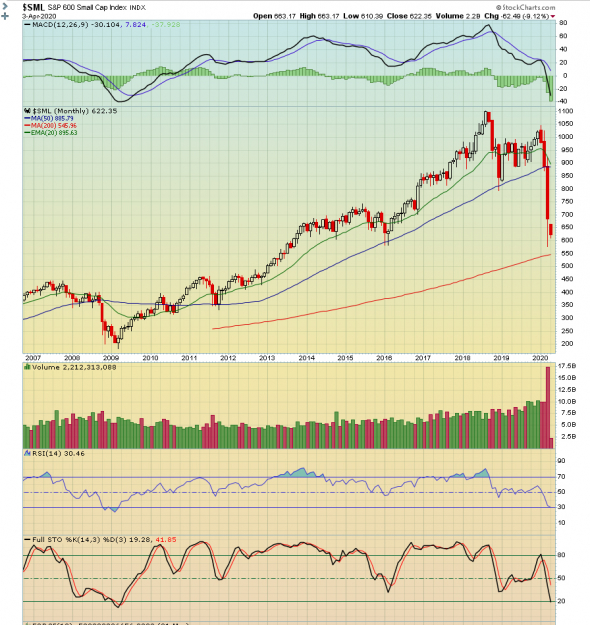

Опережающими индикаторами также может служить информация о движении цен в индексах S&P400 (Mid Cap) S&P600 (Small Cap), ликвидность с которых уходит раньше, соответственно они могут указывать направление, куда придет весь рынок через какое-то время. Думается, что эти графики в комментариях не нуждаются:

S&P400 (Mid Cap)

S&P600 (Small Cap)

Вся информация, представленная выше, является ознакомительной. Она ни в коем случае не может являться инвестиционной рекомендацией и вообще не может претендовать на объективность, поскольку является плодом работы одного человека. Для принятия решения трейдеру следует ознакомиться с разными источниками и самостоятельно оценить возможные риски.