27 марта 2020, 19:26

Норникель и Полюс наиболее качественные защитные истории с прицелом на восстановление рынка - Атон

Металлы и добыча

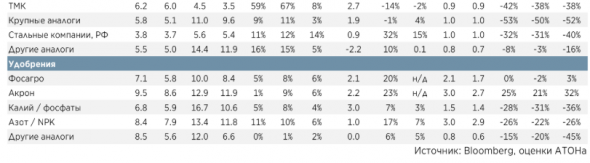

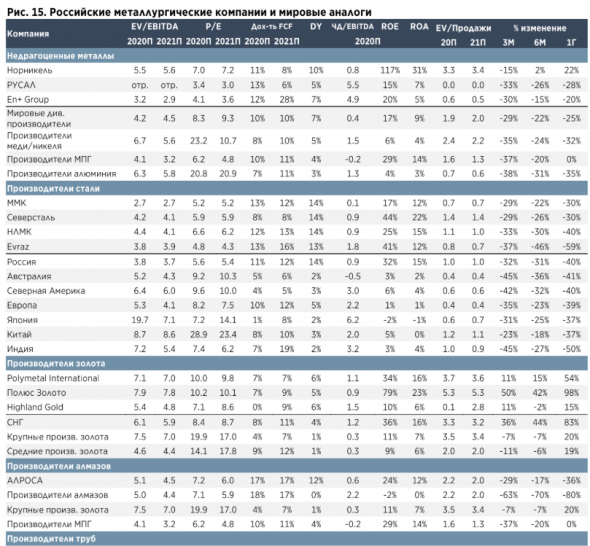

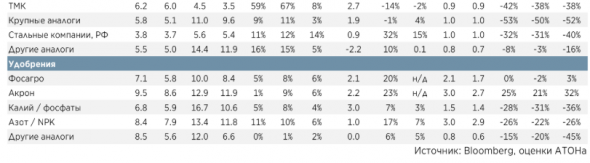

После недавнего отскока котировки акций компаний сектора предполагают снижение EBITDA всего на 13%, что укладывается только в очень оптимистичный сценарий развития пандемии.

Соответственно, мы отмечаем увеличивающиеся негативные риски для сектора, несмотря на преимущества низкой долговой нагрузки и гибкого курса рубля.

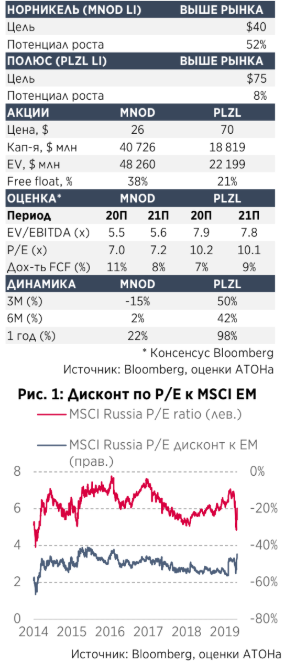

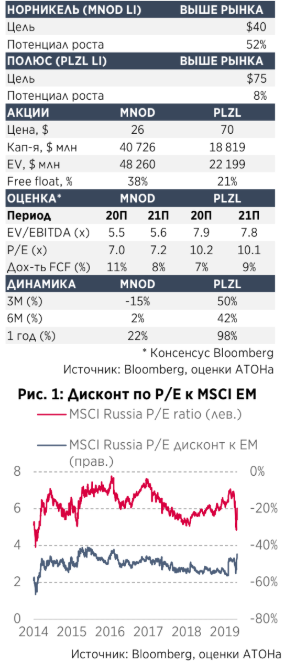

Мы провели сценарный анализ и среди качественных акций отдаем предпочтение Норникелю (сильный долгосрочный кейс) и Полюсу (в ожидании роста стоимости золота).

Сценарии развития мировой пандемии коронавируса

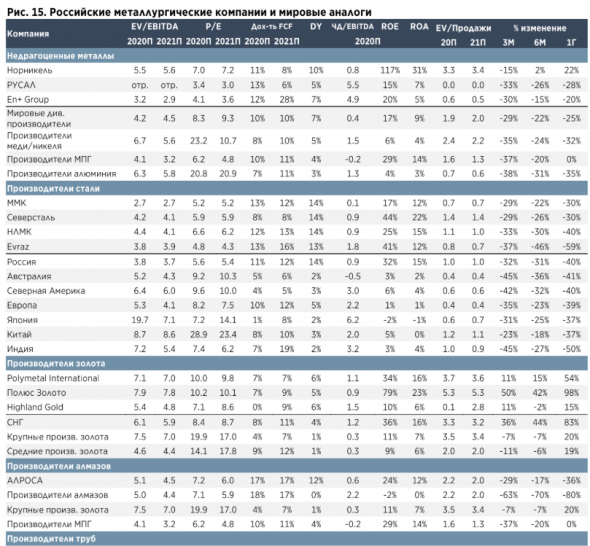

Акции сектора продемонстрировали мощное восстановление и уже не выглядят дешевыми, в их стоимости заложены ожидания лишь умеренного снижения средних цен и отсутствия режима изоляции на производственных объектах. Поэтому мы отмечаем растущие риски коррекции в бумагах сектора.

Оптимистичный (заложен в цены): отсутствие режима изоляции на производствах; быстрый прогресс в тестировании, лечении или вакцинации, завершение пандемии в течение пары месяцев; мировые цены на сырье снижаются всего на 10%, удается избежать спада продаж. Снижение EBITDA в отрасли на 13% против консенсуса, повышение средневзвешенного мультипликатора EV/EBITDA до 5.0x, что сопоставимо со средним значением за 5 лет.

Базовый – снижение на 19%: пандемия сходит на нет примерно через 4 месяца на фоне в целом эффективных мер правительства (включая изоляцию). Снижение цен на сырье на 15%, выпадает один месяц продаж. Снижение EBITDA в отрасли на 32% против консенсуса, повышение мультипликатора EV/EBITDA до 6.2x.

Пессимистичный – снижение на 37%: первые меры по изоляции замедляют темпы распространения, но не останавливают эпидемию. Число заболевших продолжает неуклонно расти до приобретения иммунитета значительной частью населения. Завершение пандемии ожидается к концу 2020. Падение цен на сырье на 20%, снижение EBITDA на 50% против консенсуса, скачок EV/EBITDA до 8.0x.

Акции в центре внимания: Норникель, Полюс, АЛРОСА, Евраз

Норникель (качество): ограниченный потенциал снижения с учетом уникальной корзины металлов и уровня вовлеченности компании в развитие автомобильной отрасли. Хорошие дивиденды (доходность 10%) и операционные результаты. Закрытие южноафриканских рудников позитивно для цен на платину и палладий.

Полюс (цена на золото): Мы ожидаем продолжения роста цен на золото, оценивая его среднюю стоимость в 2021 на уровне $1 800/унц., учитывая агрессивное смягчение ДКП и бюджетной политики в мире. Полюс – золотая «голубая фишка» российского рынка с очень низкой себестоимостью и большими запасами.

АЛРОСА (спекулятивный кейс): Акции компании упали, поскольку рынок алмазов (предметов роскоши) оказался в неблагоприятных условиях из-за кризиса. Проблемы испытывают как США (крупнейший рынок ювелирной продукции), так и Индия (крупнейший в мире центр огранки). Акции АЛРОСА очень чувствительны к развороту в развитии ситуации с вирусом.

Евраз (спекулятивный кейс): акции отстали от других российских производителей стали из-за более высокой долговой нагрузки и более низкой рентабельности. Австралия близка к объявлению карантина, что благоприятно отразится на рынке коксующегося угля и поддержит Евраз.

Норникель – данная компания предлагает хорошо известную инвесторам уникальную ставку на структурные изменения в мировом автомобилестроении (вирусная эпидемия, вероятно, замедлит, но в конечном итоге не сможет остановить этот процесс). Норникель отличают такие качества, как очень низкий уровень денежной себестоимости производства, диверсифицированная выручка по металлам (и то, и другое вследствие уникальной ресурсной базы), хороший и предсказуемый дивидендный поток с доходностью более 10% и эффективное операционное управление. Мы ожидаем, что Норникель продемонстрирует достойные результаты относительно сектора, особенно в свете новостей об остановке на 21 день рудников в Южной Африке (одного из крупнейших в мире производителей платины и палладия), что потенциально ведет к сокращению мирового производства примерно на 3-4%.

Полюс: Мы занимаем оптимистичную позицию по золоту. По нашим оценкам, в 2021 металл подорожает в среднем до $1 800/унц., в полной мере используя преимущества агрессивного денежно-кредитного и бюджетного смягчения. В нашем аналитическом отчете «Золото: КоронаЛихорадка» мы утверждали, что золото во время «супер- кризисов» имеет тенденцию падать вместе с рынком, но восстанавливается одним из первых.

Полюс – золотая «голубая фишка» российского рынка: компания представляет собой актив очень высокого качества (2-е место в мире по объему доказанных и вероятных запасов – 68 млн унц.) с возможностью открытой разработки, что обеспечивает один из самых низких в мире уровней себестоимости производства (в 2019 денежные затраты составили $365 /унц.).

Среди остальных компаний сектора нам нравятся АЛРОСА и Евраз – но только как спекулятивная ставка на разворот рынка (компании отстали от сектора):

АЛРОСА: акции АЛРОСА упали под грузом проблем, вызванных распространением коронавируса, с которыми столкнулась отрасль. США, где стремительно распространяется инфекция, являются крупнейшим в мире рынком ювелирных изделий с бриллиантами с долей 40%. Конечный спрос в этом сегменте будет падать, поскольку бриллианты (как и большинство предметов роскоши) – последнее, что будут покупать потребители в условиях карантина.

Индия, крупнейший потребитель алмазного сырья, собирается временно закрыть Сурат (крупнейший в мире центр огранки и полировки алмазов), пытаясь сдержать распространение коронавируса, что нанесет очередной мощный удар по мировой алмазно-бриллиантовой индустрии. В довершение всего, анонсированные меры господдержки, такие как инфраструктурные инвестиции, не будут распространяться на сегмент предметов роскоши. При этом мы ожидаем быстрого восстановления стоимости бумаги, когда опасения по поводу коронавируса начнут ослабевать.

Евраз: высококачественные акции производителей стали сравнительно неплохо проявили себя в период обвала на мировом рынке; кроме того, цены на сталь реагируют на происходящие события с заметной задержкой (и, на наш взгляд, вероятно, еще не достигли дна), поэтому мы смотрим на перспективы восстановления в металлургии без особого оптимизма.

Тем не менее Евраз – в числе наших фаворитов, с учетом спекулятивного потенциала этой бумаги. Акции компании выглядят хуже других российских производителей и дают возможность сделать ставку на восстановление с потенциальной динамикой выше рынка, учитывая более высокий уровень долга (ЧД/EBITDA 1.3x на конец 2019) и несколько более низкую рентабельность. Австралия ужесточает меры по противодействию коронавирусу; приостановка работ на рудниках должна благоприятно повлиять на рынок коксующегося угля и поддержать Евраз, уровень интеграции которого в это сырье доходит до 240%.

После недавнего отскока котировки акций компаний сектора предполагают снижение EBITDA всего на 13%, что укладывается только в очень оптимистичный сценарий развития пандемии.

Соответственно, мы отмечаем увеличивающиеся негативные риски для сектора, несмотря на преимущества низкой долговой нагрузки и гибкого курса рубля.

Мы провели сценарный анализ и среди качественных акций отдаем предпочтение Норникелю (сильный долгосрочный кейс) и Полюсу (в ожидании роста стоимости золота).

Сценарии развития мировой пандемии коронавируса

Акции сектора продемонстрировали мощное восстановление и уже не выглядят дешевыми, в их стоимости заложены ожидания лишь умеренного снижения средних цен и отсутствия режима изоляции на производственных объектах. Поэтому мы отмечаем растущие риски коррекции в бумагах сектора.

Оптимистичный (заложен в цены): отсутствие режима изоляции на производствах; быстрый прогресс в тестировании, лечении или вакцинации, завершение пандемии в течение пары месяцев; мировые цены на сырье снижаются всего на 10%, удается избежать спада продаж. Снижение EBITDA в отрасли на 13% против консенсуса, повышение средневзвешенного мультипликатора EV/EBITDA до 5.0x, что сопоставимо со средним значением за 5 лет.

Базовый – снижение на 19%: пандемия сходит на нет примерно через 4 месяца на фоне в целом эффективных мер правительства (включая изоляцию). Снижение цен на сырье на 15%, выпадает один месяц продаж. Снижение EBITDA в отрасли на 32% против консенсуса, повышение мультипликатора EV/EBITDA до 6.2x.

Пессимистичный – снижение на 37%: первые меры по изоляции замедляют темпы распространения, но не останавливают эпидемию. Число заболевших продолжает неуклонно расти до приобретения иммунитета значительной частью населения. Завершение пандемии ожидается к концу 2020. Падение цен на сырье на 20%, снижение EBITDA на 50% против консенсуса, скачок EV/EBITDA до 8.0x.

Акции в центре внимания: Норникель, Полюс, АЛРОСА, Евраз

Норникель (качество): ограниченный потенциал снижения с учетом уникальной корзины металлов и уровня вовлеченности компании в развитие автомобильной отрасли. Хорошие дивиденды (доходность 10%) и операционные результаты. Закрытие южноафриканских рудников позитивно для цен на платину и палладий.

Полюс (цена на золото): Мы ожидаем продолжения роста цен на золото, оценивая его среднюю стоимость в 2021 на уровне $1 800/унц., учитывая агрессивное смягчение ДКП и бюджетной политики в мире. Полюс – золотая «голубая фишка» российского рынка с очень низкой себестоимостью и большими запасами.

АЛРОСА (спекулятивный кейс): Акции компании упали, поскольку рынок алмазов (предметов роскоши) оказался в неблагоприятных условиях из-за кризиса. Проблемы испытывают как США (крупнейший рынок ювелирной продукции), так и Индия (крупнейший в мире центр огранки). Акции АЛРОСА очень чувствительны к развороту в развитии ситуации с вирусом.

Евраз (спекулятивный кейс): акции отстали от других российских производителей стали из-за более высокой долговой нагрузки и более низкой рентабельности. Австралия близка к объявлению карантина, что благоприятно отразится на рынке коксующегося угля и поддержит Евраз.

Мы считаем, что Норникель и Полюс являются наиболее качественными защитными историями с прицелом на восстановление рынка:Атон

Норникель – данная компания предлагает хорошо известную инвесторам уникальную ставку на структурные изменения в мировом автомобилестроении (вирусная эпидемия, вероятно, замедлит, но в конечном итоге не сможет остановить этот процесс). Норникель отличают такие качества, как очень низкий уровень денежной себестоимости производства, диверсифицированная выручка по металлам (и то, и другое вследствие уникальной ресурсной базы), хороший и предсказуемый дивидендный поток с доходностью более 10% и эффективное операционное управление. Мы ожидаем, что Норникель продемонстрирует достойные результаты относительно сектора, особенно в свете новостей об остановке на 21 день рудников в Южной Африке (одного из крупнейших в мире производителей платины и палладия), что потенциально ведет к сокращению мирового производства примерно на 3-4%.

Полюс: Мы занимаем оптимистичную позицию по золоту. По нашим оценкам, в 2021 металл подорожает в среднем до $1 800/унц., в полной мере используя преимущества агрессивного денежно-кредитного и бюджетного смягчения. В нашем аналитическом отчете «Золото: КоронаЛихорадка» мы утверждали, что золото во время «супер- кризисов» имеет тенденцию падать вместе с рынком, но восстанавливается одним из первых.

Полюс – золотая «голубая фишка» российского рынка: компания представляет собой актив очень высокого качества (2-е место в мире по объему доказанных и вероятных запасов – 68 млн унц.) с возможностью открытой разработки, что обеспечивает один из самых низких в мире уровней себестоимости производства (в 2019 денежные затраты составили $365 /унц.).

Среди остальных компаний сектора нам нравятся АЛРОСА и Евраз – но только как спекулятивная ставка на разворот рынка (компании отстали от сектора):

АЛРОСА: акции АЛРОСА упали под грузом проблем, вызванных распространением коронавируса, с которыми столкнулась отрасль. США, где стремительно распространяется инфекция, являются крупнейшим в мире рынком ювелирных изделий с бриллиантами с долей 40%. Конечный спрос в этом сегменте будет падать, поскольку бриллианты (как и большинство предметов роскоши) – последнее, что будут покупать потребители в условиях карантина.

Индия, крупнейший потребитель алмазного сырья, собирается временно закрыть Сурат (крупнейший в мире центр огранки и полировки алмазов), пытаясь сдержать распространение коронавируса, что нанесет очередной мощный удар по мировой алмазно-бриллиантовой индустрии. В довершение всего, анонсированные меры господдержки, такие как инфраструктурные инвестиции, не будут распространяться на сегмент предметов роскоши. При этом мы ожидаем быстрого восстановления стоимости бумаги, когда опасения по поводу коронавируса начнут ослабевать.

Евраз: высококачественные акции производителей стали сравнительно неплохо проявили себя в период обвала на мировом рынке; кроме того, цены на сталь реагируют на происходящие события с заметной задержкой (и, на наш взгляд, вероятно, еще не достигли дна), поэтому мы смотрим на перспективы восстановления в металлургии без особого оптимизма.

Тем не менее Евраз – в числе наших фаворитов, с учетом спекулятивного потенциала этой бумаги. Акции компании выглядят хуже других российских производителей и дают возможность сделать ставку на восстановление с потенциальной динамикой выше рынка, учитывая более высокий уровень долга (ЧД/EBITDA 1.3x на конец 2019) и несколько более низкую рентабельность. Австралия ужесточает меры по противодействию коронавирусу; приостановка работ на рудниках должна благоприятно повлиять на рынок коксующегося угля и поддержать Евраз, уровень интеграции которого в это сырье доходит до 240%.

0 Комментариев

Читайте на SMART-LAB:

GBP/USD: «Старый джентльмен» поймал попутный ветер

«Кабель» оттолкнулся от пробитого нисходящего канала, сформировав при этом свечную модель «Бычье поглощение» (хотя, учитывая вторую свечу в виде креста, точнее будет назвать её «Утренней звездой...

15.02.2026

Всё выше. Или как изменились средние доходности облигаций (по рейтингам) за неделю

Всё выше и выше, и выше. Средние доходности облигаций в зависимости от рейтинга (бледные столбцы — доходности без сглаживания). И как они изменились за неделю.

Телеграм:...

15.02.2026

Mozgovik Weekly. Комментарий по ключевым новостям недели.

Здравствуйте! Комментарий по ключевым событиям недели.

Сбербанк показал сильные результаты за январь 2026 года: рост прибыли обеспечен основными доходами при сохраняющемся высоком ROE...

15.02.2026

Интер РАО. Неужели дивиденды будут минимальными за 3 года? Обзор производственных результатов и отчета РСБУ за Q4 2025г.

Вышел отчет по РСБУ за Q4 2025г. от компании Интер РАО: 👉Выручка — 15,49 млрд руб.(-14,0% г/г)

👉Себестоимость — 12,79 млрд руб.(-10,8% г/г)

👉Валовая прибыль — 2,70 млрд руб.(-26,7% г/г)...

15.02.2026