IPO Huize Holding Limited (HUIZ).

Huize Holding Limited

Huize Holding LimitedОжидаемая дата размещения IPO: 12 февраля 2020 года.

Тикер: HUIZ.

Биржа: Nasdaq.

О компании

Huize Holdingявляется ведущей независимой онлайн-платформой страховых продуктов и услуг в Китае. Huize непосредственно не связана со страховыми компаниями или другими участниками страховой отрасли. Она является лицензированным страховым посредником, эксплуатирующим онлайн-платформу и не несёт рисков андеррайтинга. Huize распространяет на своей платформе страховые продукты, подписанные страховыми компаниями, тем самым помогает последним охватить большее количество клиентов. Компания в основном получает доход от страховых брокерских сборов, выплачиваемых партнерами по страхованию.

Компания начала свою деятельность в сфере онлайн страхового посредничества в 2006 году и установила деловое сотрудничество с 68 партнерами-страховщиками, представляющими значительную часть всех лицензированных страховых компаний в Китае.

Через онлайн-платформу предлагается широкий спектр страховых продуктов с акцентом на долгосрочные продукты страхования жизни и здоровья со сроком от одного года до 20 и более лет.

Huize имеет большую страховую клиентскую базу. За девять месяцев, закончившихся 30 сентября 2019 года было обслужено 6,0 млн. страховых клиентов, предложено около 236 продуктов страхования жизни и здоровья, и около 993 продуктов страхования имущества.

Продукты страхования жизни и здоровья обеспечили компании примерно 90,6% от общего брокерского дохода.

Рынок

По данным Oliver Wyman Report, Китай стал вторым по величине страховым рынком в мире с 2015 года и согласно прогнозам, достигнет 6,9 трлн юаней в 2023 году, что составляет CAGR 13% c 2018 по 2023 год.

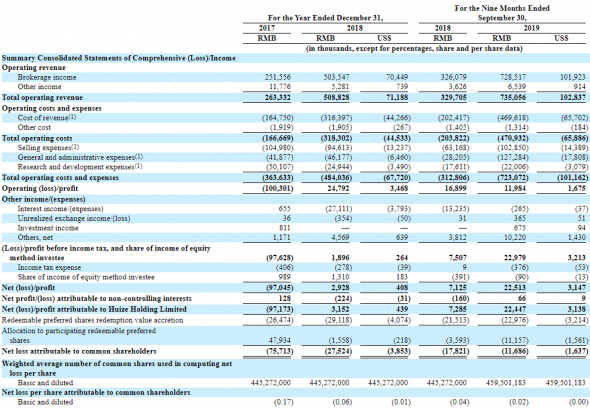

Финансовые показатели:

За шесть месяцев, закончившихся 30 сентября 2019 г. и 31 декабря 2018 г.

- Валовая выручка: +44,46%;

- Валовая прибыль: +32,48%;

- Валовая маржа: -8,29%;

- Операционные расходы +49,38%;

- Операционная прибыль (убыток): -51,70%.

Источник: проспект компании.

Инвесторы: Shenzhen Fortune Venture Capital и CDF-Capital.

Преимущества:

- Умная бизнес-модель;

- Отсутствие рисков андеррайтинга значительно минимизируют затраты на рынке страховой розничной торговли;

- Лидирующее положение в отрасли;

- Концентрация на продуктах долгосрочного страхования жизни и здоровья, приводит к долгосрочным взаимодействиям со страховыми клиентами, что в свою очередь позволяет получать долгосрочные периодические доходы от комиссионных сборов.

- Высококачественный бесплатный образовательный контент.

Негативные стороны:

- Компания работает в рамках структуры VIE;

- Двойная структура акций;

- Замедление китайской экономики.

Подробности IPO:

Huize Holding планирует публично разместить 4 650 000 американских депозитарных акций, или ADS. Каждая ADS представляет собой 20 обыкновенных акций компании класса А. Ожидается, что начальная цена публичного размещения будет между 9,40 и 11,40 долл. США за ADS. Исходя из середины ценового диапазона, компания планирует привлечь примерно 48,36 млн. долл. США, без дополнительных условий андеррайтера (+15%).

Менее десяти (не связанных с компанией) корпоративных инвесторов заявили о своей заинтересованности в покупке в общей сложности до 50,0 млн. долл. США ADS, предлагаемых в этом предложении, по первоначальной цене публичного предложения.

При условии успешного IPO в середине предложенного диапазона цен капитализация компании составит около 533,706 млн. долларов.

Shares Float ≈ 9,06%.

Использование выручки:

- Инвестиции в технологии и аналитику больших данных для дальнейшего повышения эффективности привлечения клиентов;

- Инвестиции в разработку продукта;

- Общие корпоративные цели.

Андеррайтеры: Citigroup Global Markets Inc., China International Capital Corporation Hong Kong Securities Limited, Tiger Brokers (NZ) Limited и Valuable Capital Limited.

Условия участия в данном IPO на счетах в Interactive Brokers:

• Мин. сумма: Счет в IB 50 000$;

• Заявки до 12 февраля 2020 года;

• Срок до 45 дней;

• Комиссии: На вход 0% / На выход 0% / На прибыль 25%.

Вы можете оставить заявку и пообщаться с аналитиками по поводу участия в данном IPO. Подробнее в нашем телеграмм-канале https://teleg.run/amday или по телефону +79055783377.