Денежный рынок США

На неделе прошло заседание ФРС на котором особо ничего громкого не прозвучало, но без должного внимания аналитики оставили один важный момент.

ФРС повысило ставку по избыточным и обязательным резервам коммерческих банков на 10 базисных пунктов от нижнего диапазона, и сейчас она составляет 1,6%, что на 5 базисных пунктов выше чем рыночная ставки, по федеральным фондам.

Давайте пройдемся сверху вниз по уже привыкшим метрикам денежного рынка

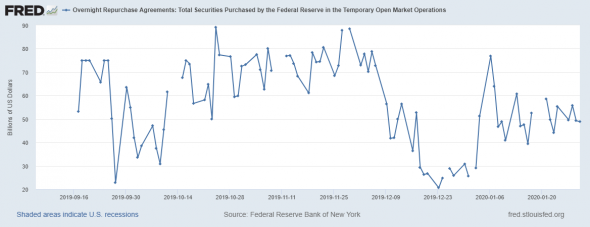

Дневные объемы сделок РЕПО находятся примерно на среднем уровне.

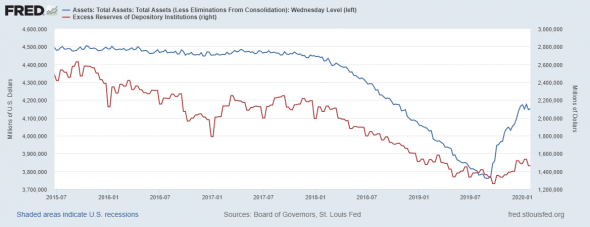

При этом баланс ФРС на неделе вырос всего на 5,7 млрд.

Красная линия — это избыточные резервы. Очевидно, что ФРС не спешит накачивать финансовый рынок избыточными резервами, на что также указывает рост ставки по ним, но об этом позже.

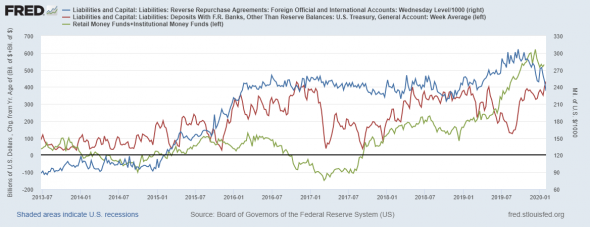

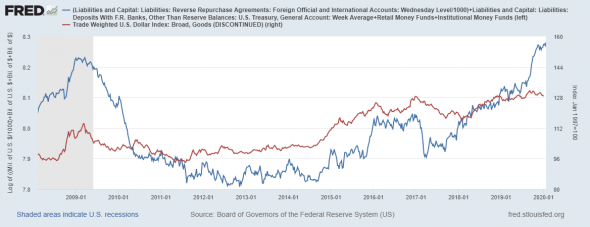

Показатели поглощения ликвидности также претерпевают некие изменения

Красная линия — это счет Казначейства, мы наблюдаем новый исторический максимум объема счета в 432 млрд долларов, до этого был пик на уровне 429 млрд долларов в 2016 году. Поскольку этот показатель цикличен — в 2020 году будет его снижение.

Синяя линия — РЕПО для нерезидентов, показатель сильно снижается, с пиков уже отошел на 70 млрд долларов, что нивелирует рост счета казначейства.

Зеленая линия — потоки в денежные фонды, здесь локально замедлились, но оттока не наблюдается.

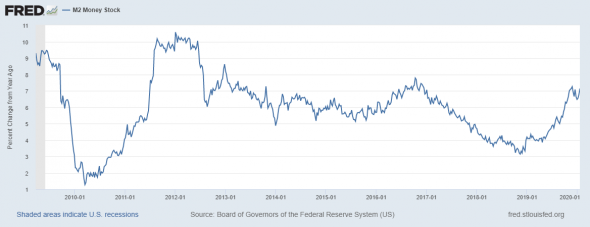

Некий баланс в структуре поглощения ликвидности, а также сезонная коррекция показателя денежной массы — добавила на неделе 62 млрд долларов агрегату М2, что снова ускорило годовой прирост до 7%. Это повышает риск роста инфляции, т.к. создает денежный навес

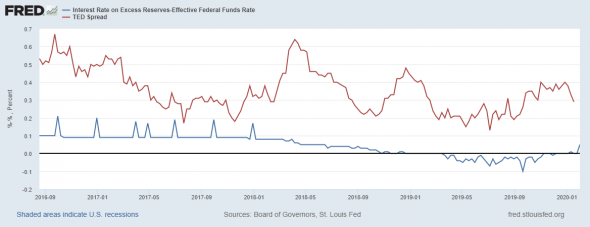

СТАВКИ

В связи ростом ставки по резервам, наш дифференциал ставка по избыточным резервам-рыночная (эффективная) ставка резко подрос над нолем, что соответствует здоровой банковской системе и стимулирует активней обращать федеральные фонды на межбанковском уровне. Именно этот мотив использовал ФРС в объяснении роста ставки.

На мой взгляд все гораздо прозаичней, ФРС действует на опережение и локально, ввиду роста риска связанного с коронавирусом, рыночная ставка будет расти, дабы уравновесить ее с рынком до следующего заседания.

Этот дифференциал нанесен синей линей.

Красная линия — это ТЕД-спред. Мы видим, что долларовая ликвидность на международном рынке в Лондоне продолжает приходить к балансу, спред снижается.

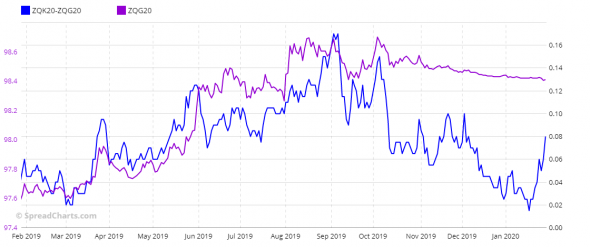

На рынке фьючерсов на 30-дневные векселя происходит любопытные изменения.

Синяя линия — это обратный спред между февральским контрактом и маем. Мы видим, что рынок закладывает снижение ставки до начала лета. Об этом говорит и кривая доходности, т.к. длинный края снива переходит в инверсию относительно короткого.

На мой взгляд, рост ставки, который так и не отыгран, еще предстоит отыграть, и только потом будет снижение.

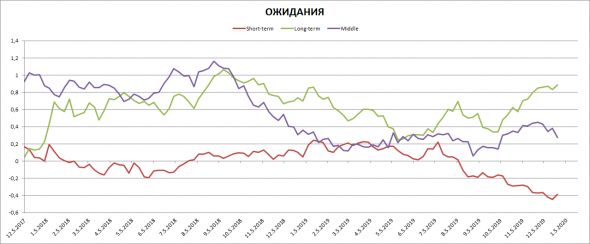

Рыночные ожидания по финансовым фьючерсам на трежерис с кроткими средними и длинными сроками выглядят следующим образом.

По короткому края хеджеры ждут снижение цен облигаций (рост ставки), дальний срок — рост цен (снижение ставок).

Такие ожидания соответствуют ожиданиям «риск-офф».

ВЫВОД

ФРС пытается действовать ситуативно, что весьма рискованно в сложных ситуациях, пока это выходит, но посмотрим что будет, когда начнет расти инфляция, а ведь потребительская инфляция уже растет.

Пока делать ставку на снижение доллара рановато, возможно в феврале появятся устойчивые сигналы. важным моментом выступает счет Казначейства, который может освободить до 200 млрд долларов уже к лету 2020 года. Если этот тренд наметится, то и доллар съедет на юг.

Пока ликвидность не начнут отдавать, доллар на начнет снижаться

Как видим, агрегированная позиция по выше рассмотренным показателям поглощения ликвидности растет, что оказывает поддержку доллару.

Канал автора: https://t.me/khtrader

Чат трейдеров: https://t.me/publickhtrader