Итоги года. Обзор портфеля. +70%

Здравствуйте, уважаемые читатели!

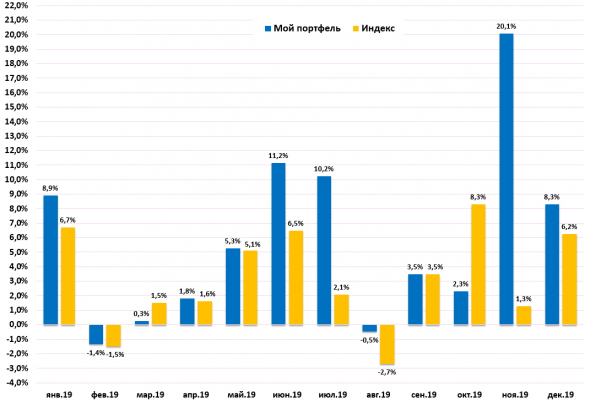

Пришло время подвести итоги текущего года. Накопленная доходность портфеля сначала года составила 69,94%, против доходности индекса, выросшего на 38,62%.

За этот месяц мой портфель вырос на 8,3%, против роста индекса на 6,2%.

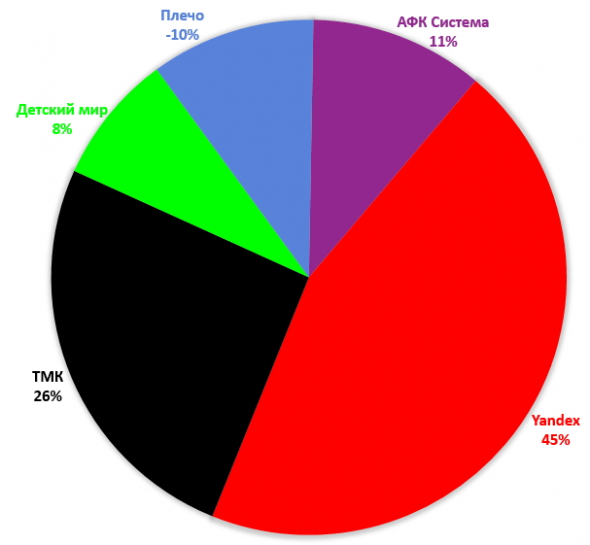

Актуальный состав портфеля выглядит так:

Детский мир.

Акции купил на SPO по 92,74 на небольшое плечо под идею растущих дивидендов, а также под переоценку из-за снятия навеса в виде потенциальной продажи акций мажоритарного акционера.

Идея отлично сработала. Можно фиксировать прибыль и переложиться во что-то другое или же держать акции с целью 120 – 130 рублей. Пока решил дождаться отчета за 4 кв. 2019 года.

Из последних новостей:

Группа «Детский мир» (MOEX: DSKY), крупнейший в России ритейлер, специализирующийся на продаже товаров для детей, выходит на рынок Киргизии.

Цель «Детского мира» - открыть в Киргизии первый магазин в следующем году и стать лидером рынка в среднесрочной перспективе. Положительный опыт работы сети «Детский мир» в Белоруссии и Казахстане показывает способность ритейлера к успешному развитию бизнеса за пределами России, говорится в сообщении компании.

ТМК.

План реализации идеи:

1. Продажа IPSCO. Сокращение долга и рост FCF.

Министерство юстиции США одобрило сделку по покупке IPSCO Tubulars компанией Tenaris.

ТМК планирует закрыть сделку по продаже IPSCO в январе 2020 года – Пумпянский.

2. Новая дивидендная политика. Скорее всего привязка будет к FCF, как у всех металлургов.

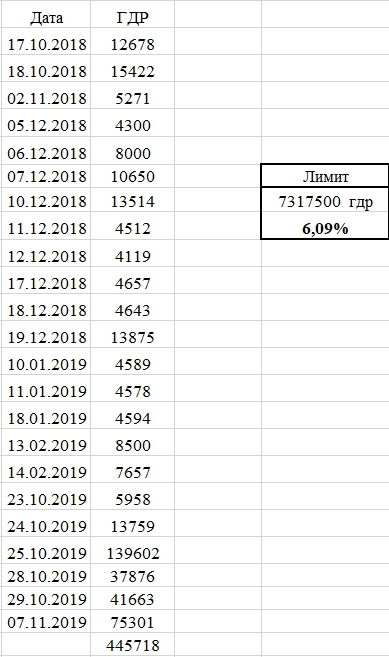

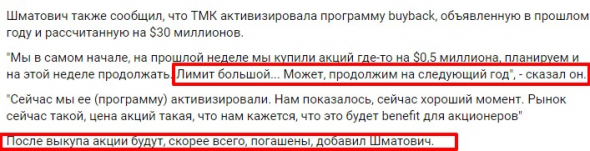

3. Возобновление BuyBack.

На текущий момент выкуплено 6% от возможного лимита.

Вот комментарий замглавы компании.

4. SPO Европейских активов в 2020 году.

TMK Europe GmbH, владеющая порядка 92,7% румынской TMK-Artrom S.A., выставила оферту другим акционерам компании, говорится в сообщении TMK-Artrom. Речь идет о выкупе 8 млн 447,628 тыс. акций (7,3%) номинальной стоимостью 2,51 лея. Цена squeeze out составляет 6,0008 лея/акция. Таким образом, общая сумма обязательного выкупа — около $12 млн. Сроки — с 3 по 23 января 2020 года.

В этом году ТМК завершила консолидацию своих европейских активов на базе TMK-Artrom в рамках подготовки к SPO на бирже в Бухаресте (позднее было отменено из-за неблагоприятных рыночных условий). В созданную TMK-Artrom Group вошли румынская TMK-Resita, TMK-Italia, TMK Industrial Solutions (TMK IS) (США) и TMK-Assets (Румыния).

Планируется продать до 60% акций данного дивизиона. Оценка TMK-Artrom может составить 376 млн $ по мнению аналитиков Финама, а значит ТМК может получить за свой пакет акций около 200 млн $.

Yandex.

Новости за этот месяц:

1. Компания провела реструктуризацию корпоративного управления группы.

«Мы благодарны за доверие, которое наши инвесторы оказали нам, и за такую подавляющую поддержку изменений, которые Совет директоров предложил в прошлом месяце», — сказал Джон Бойнтон, председатель совета директоров Яндекса. «Это доверие проистекает из нашей приверженности самым высоким стандартам управления, и мы рады, что построили такие прочные отношения с нашими многочисленными заинтересованными сторонами.»

С документом можно ознакомиться по данной ссылке.

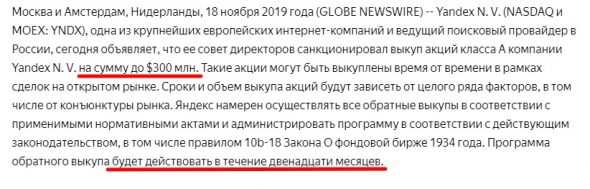

2. Совет директоров утвердил ранее озвученный байбек на 300 млн $.

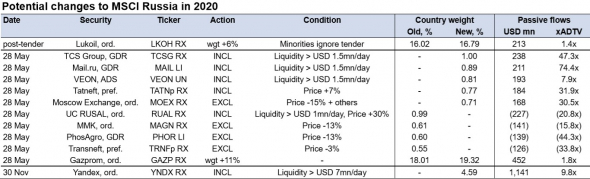

3. ВТБ Капитал дал прогноз по включению акций в индекс MSCI Russia.

Включение ожидается в ноябре 2020 года с весом 4,59%!

АФК Система.

Компания порадовала новостями.

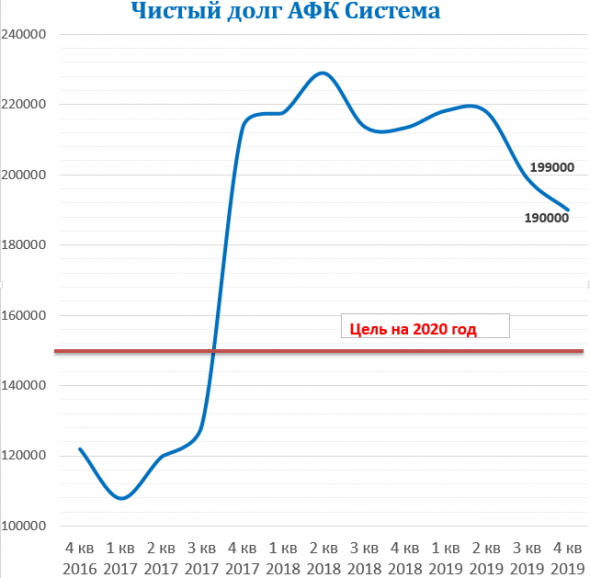

ПАО АФК «Система» (MOEX: AFKS) удалось снизить долг до 190 млрд рублей, рассказал журналистам основной бенефициар корпорации Владимир Евтушенков. «Удалось», — ответил он на соответствующий вопрос. Мы снизили достаточно сильно. До комфортной зоны. В следующем году целевой показатель — 150 (млрд рублей), — пояснил Евтушенков «Интерфаксу».

ПАО «МТС» (MOEX: MTSS) нарастило долю в МТС-банке (MOEX: MBRD) до 99,7%, следует из сообщения оператора связи. Компания приобрела 4,5% банка у АФК «Система» (MOEX: AFKS) за 1,4 млрд руб.

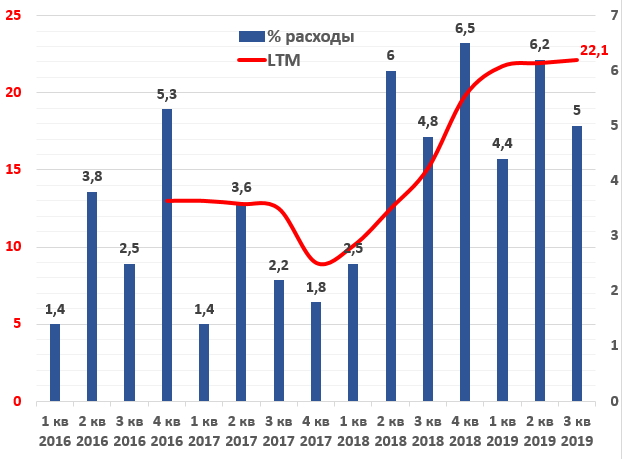

Процентные расходы LTM за 3 кв. 2019 года составили 22,1 млрд. рублей. Снижение долга до уровня в 150 млрд. рублей при ставке в 8% позволит экономить 10 млрд. рублей в год.

Менеджмент Segezha group рассказал планы компании аналитикам и инвесторам.

В следующем году может быть принята дивидендная политика, такой вопрос стоит на повестке дня компании", — сказал источник.

По его словам, Segezha из-за отсутствия возможностей для хороших сделок M&A на российском рынке намерена инвестировать в модернизацию производства и реализацию двух основных своих проектов — Сегежского целлюлозно-бумажного комбината и целлюлозного завода в Красноярском крае. Для реализации проекта в Красноярском крае компания может привлечь партнера, затраты на проект оцениваются в 100 млрд рублей в течение 3 лет.

Также на встрече компания подтвердила планы выпуска в начале 2020 года рублевых бондов, привлеченные средства могут пойти на частичное рефинансирование долга компании.

В ходе встречи обсуждалось и возможное IPO холдинга. «Пока бизнес растет. Технически они (Segezha), может, и готовы, но, во-первых, конъюнктура рынка сейчас не самая удачная, а во-вторых — масштаб бизнеса для размещения акций необходимо пока расширять», — сказал собеседник.

В обзоре BCS говорится, что топ-менеджмент АФК и Segezha допускает проведение IPO в перспективе 1-2 лет.

Еще один участник встречи рассказал «Интерфаксу», что компания рассчитывает стать публичной после достижения показателя EBITDA в 25 млрд рублей. Компания может привлечь около $400 млн, разместив 20-25% акций, говорил в ходе встречи Михаил Шамолин. Сейчас 98,4% принадлежит «Системе».

Также эксперты указывают, что Segezha прогнозирует по итогам 2019 года EBITDA на уровне прошлого года — около 14 млрд рублей или чуть больше. Таким образом, компании необходимо нарастить показатель на 78,6%.

Считаю, что IPO Segezha состоится в 2024 — 2025 году, а в 2021 году компания привлечет стратегического партнёра для финансирования инвестиционной программы.

Итоги.

Этот год выдался весьма и весьма успешным. Полученная доходность является рекордной за последние годы, но, справедливости ради отмечу, что в этом году не смог заработать только ленивый. Почти все бумаги отечественных компаний показали серьезный рост, и я уже вижу, как вновь прибывшие новички считают, что зарабатывать на рынке необычайно просто. В тоже время немалых трудов стоило обогнать индекс, с учетом того, что я не делал ставку на компании нефтяного сектора и у меня не было в портфеле Сургутнефтегаза, а Газпром я покупал лишь раз, спекулятивно, на новости о повышении дивидендов, и почти сразу его продал. Бытует мнение, что мне просто повезло – и отчасти это так!

Следующий год с высокой долей вероятности будет менее успешным, чем текущий. Рынок физически не может расти постоянно, а чем выше цены, тем труднее далее расти. Однако мои ожидания заключаются в том, что российский индекс продолжит расти, если, разумеется не произойдет ничего экстраординарного. Поддержку роста окажет высокая дивидендная доходность большинства акций и низкий уровень процентных ставок, что делает наш рынок очень привлекательным в глазах инвесторов, даже не смотря на рост этого года.

Хочу поздравить всех с Наступающим Новым годом! Желаю всем Вам достигнуть своей финансовой цели! У меня на этом все, встретимся в следующем году.

Группа вк: vk.com/incomm

Телеграм канал: @investcom0

Данный обзор не является индивидуальной инвестиционной рекомендацией, автор статьи не осуществляет деятельность по инвестиционному консультированию.

На Яндексе просто фортануло тебе.