Состояние ликвидности в США

Фондовый рынок США продолжает свой рост и сегодня снова переписан исторический максимум. Тем временем ситуация с ликвидностью начинает улучшаться, на прошлой неделе мы констатировали, что проблема с ликвидностью есть и если не вмешаться, то будет беда. ФРС анонсировало вливание в объеме 500 млрд долларов до начала января. Это масштабно, с учетом того, что поглощение ликвидности со стороны Казначейства, нерезидентов и вложений в денежные фонды сокращается.

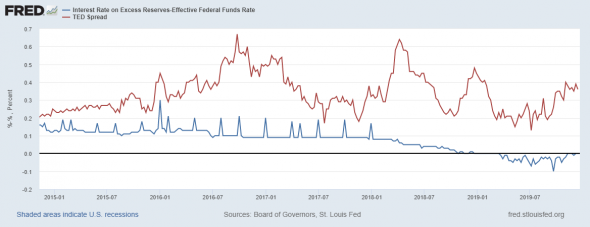

Первая картинка иллюстрирует ситуацию с поглощением ликвидности

Синяя линия — это РЕПО для нерезидентов. Мы видим, что наблюдается отток спроса на доллар со стороны нерезидентов, видимо вливание в 500 млрд долларов расценивается как избыточное. что может оказать давление на доллар.

Красная линия — счет Казначейства. Ситуация пока неоднозначная, но счет также просел, что указывает на расходы Госдепа, а значит деньги переходят на денежный рынок.

Зеленая линия — это вложения в фонды денежного рынка. Мы наблюдаем дальнейший рост показателя, это очень плохо, т.к мало того, что это отток ликвидности так еще и создает риск «перекупленности» активов денежного рынка.

В виду оттока сбережений со выше рассмотренных счетов, денежная масса на прошлой неделе просела на 20 млрд долларов, и годовой прирост опустился до 7.1%, что весьма впечатляет. Темпы роста номинального ВВП менее 3%, т.е. создается «денежный навес» и риск инфляции.

А вот денежная база за две неделе выросла на 64 млрд долларов, это позитивный фактор т.к. сигнализирует о росте избыточных резервов.

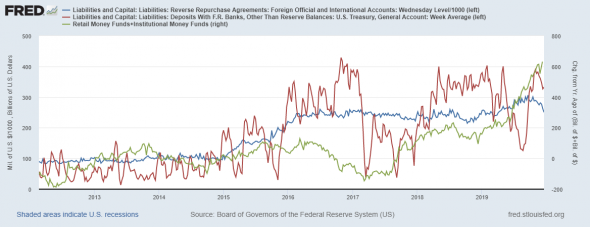

Ситуация с балансом ФРС и избыточными резервам изображена на картинке ниже

Синей линией нанесен баланс ФРС, как видим баланс продолжает увеличиваться и на неделе прибавил 42 млрд долларов.

Красная линия — это избыточные резервы коммерческих банков. Наконец-то показатель растет, но все-равно сильно отстает от баланса ФРС. Это соответствует высокому уровню поглощения ликвидности о котором говорили выше.

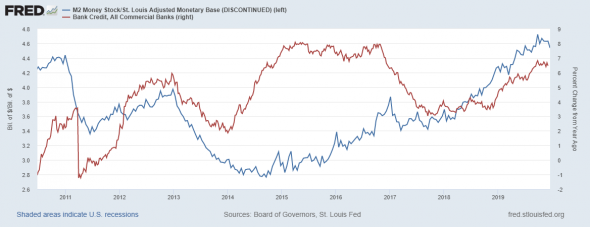

Ввиду вышесказанного, банковский мультипликатор начал снижаться, об этом уже писалось в прошлых обзорах, что это неминуемо. Вместе со снижение мультипликатора, снижается скорость обращения денег и из создание через кредитование коммерческими банками.

Синяя линия — мультипликатор. Мы наблюдаем начало снижения показателя.

Красная линия — годовые темпы кредитования.

Если ФРС своими вливаниями вытеснит частный сектор из инвестиций, то США получит «ловушку ликвидности» и экономика будет поглощена государством а-ля Япония и на этом же пути ЕС.

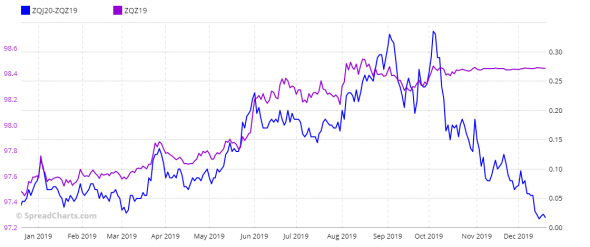

Синяя линия — это спред между ставкой по избыточным резервам и эффективной (рыночной) ставкой. Как видим, несмотря на то, что ликвидность освобождается, избыточных резервов не хватает. Спред на нулевой отметке.

Красная линия — это ТЕД-спред. На международном рынке долларовая ликвидность остается дорогой. что говорит о дефиците. К месту сказать, что показатель больше не растет, это уже хорошо.

Синяя линия — это положение фьючерсной кривой со сроком до апреля месяца. Т.е. это спред между апрельским и декабрьским фьючерсами. Рынок больше не ждет снижения ставок, да и ожидается некая коррекция на рынке 30-дневных векселей.

Сиреневая линия — это фронтальный спред.

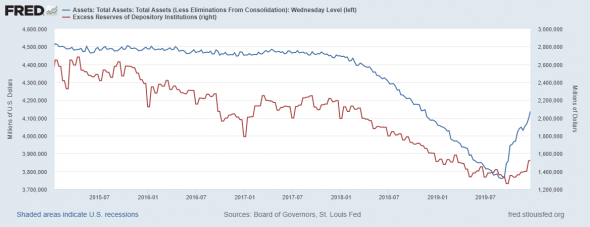

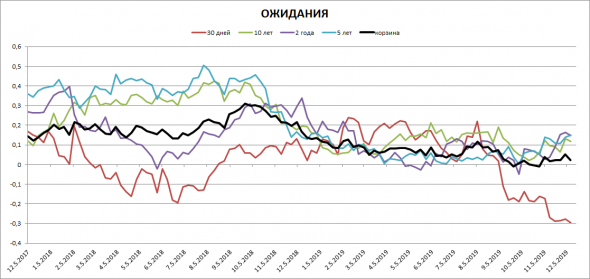

Ну и в завершение, ожидания на рынке финансовых фьючерсов (на трежерис)

Показатели построены на базе отчетов СОТ от Комиссии по товарам и фьючерсам (CFTC).

Красная линия — это ожидания профучастников (хеджеры) на фьючерсы на 30-дневные векселя. Мы видим сильно медвежьи настроения, т.е. ожидают снижение цен на фьючерсы. т.е. рост ставок. Это больше похоже на коррекционные настроения.

Остальные показатели, это фьючерсы на облигации рынка капитала. Т.е. ожидают рост фьючерсов и снижение ставок.

ВЫВОД

Ожидания по рынку фьючерсов на облигации Казначейства указывают на приближение риск-офф и новое уплощение кривой доходности с возможной инверсией.

Тем не менее, ситуация с ликвидностью приходит в норму, но, судя по ставкам, рынок ликвидности тонкий. Риторика ФРС создают благоприятную конъюнктуру для покупки риска в долгосрочной перспективе, поэтому на длинных инвестиционных горизонтах коррекцию на фондовом рынке США можно использовать для покупок.

Локально же, нужно защитится от грядущей коррекции.

Канал автора: https://t.me/khtrader

Laukar21 декабря 2019, 12:04Золото в ближайшие 3 месяца продолжит расти? Денег напечатали, все выросло, золото стоит. Так-то логично и ему начать расти. Но оно любит черных лебедей.+1

Laukar21 декабря 2019, 12:04Золото в ближайшие 3 месяца продолжит расти? Денег напечатали, все выросло, золото стоит. Так-то логично и ему начать расти. Но оно любит черных лебедей.+1 Waldemaro21 декабря 2019, 12:19Отличная статья! Защищаться от «маниакальной» цели Трампа любой ценой гнать рынки только вверх, не обращая внимания на проблемы ликвидности, растущего долга, неустойчивости финансовой системы, отсутствия антихрупкости. Об этом стоит помнить, когда в очередной раз это предприятие станет для него новым банкротом, как и все предыдущие… за все приходится платить, особенно за бездумное печатание денег и растущий госдолг, с каждой новой сотней на балансе цена становится все дороже…+4

Waldemaro21 декабря 2019, 12:19Отличная статья! Защищаться от «маниакальной» цели Трампа любой ценой гнать рынки только вверх, не обращая внимания на проблемы ликвидности, растущего долга, неустойчивости финансовой системы, отсутствия антихрупкости. Об этом стоит помнить, когда в очередной раз это предприятие станет для него новым банкротом, как и все предыдущие… за все приходится платить, особенно за бездумное печатание денег и растущий госдолг, с каждой новой сотней на балансе цена становится все дороже…+4 Хуан Диего из Севильи21 декабря 2019, 13:26Очень толковый вывод+1

Хуан Диего из Севильи21 декабря 2019, 13:26Очень толковый вывод+1 Bruho21 декабря 2019, 13:28Спасибо. Читаю каждый выпуск. Интересно.+1

Bruho21 декабря 2019, 13:28Спасибо. Читаю каждый выпуск. Интересно.+1