Ключевые ставки этой недели

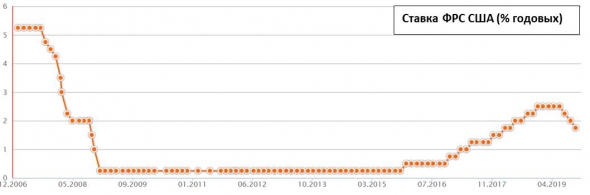

На этой неделе будут объявлены решения по ключевым ставкам пот ФРС США и Банка России. ФРС объявит ставку сегодня, после 21-00 мск, Банк России – в пятницу днем. Оснований для снижения (или, тем более, повышения) ставки ФРС недостаточно. Диапазон в 1,5-1,75% должен остаться неизменным. Снижать ставку, равно как и расширять программу выкупа активов целесообразно в случае падения рынков или для стимулирования замирающей экономики. В Штатах и акции на исторических максимумах, и прирост ВВП ожидается на уровне 2,4%. Еще год назад такие условия были способны провоцировать рост ставок и сокращение баланса ФРС. Но последнее повышение ставки ФРС произошло синхронно с максимальным за пятилетку падением фондовых индексов. И с тех пор, ощутив всю негативную мощь жесткой монетарной политики, американский регулятор, активно подгоняемый президентом страны, находится перед выбором сохранения умеренно мягкого или сверхмягкого монетаризма. На сей раз выбор должен остановиться на первом варианте.

Как на решение ФРС отреагирует финансовый рынок? Вероятно, именно на этот факт не отреагирует никак. Факт в согласии с консенсусом игроков. Доллар может получить поддержку в соотношении с евро, но это условности и предположения.

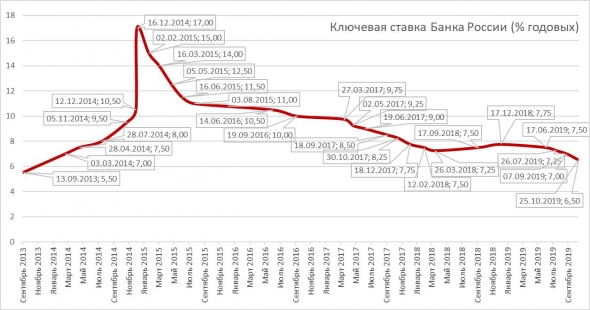

Пятничное решение Банка России задает бОльшую интригу. Главный индикатор внутренней стоимости рубля – доходности ОФЗ – находятся в отрыве даже от нынешнего значения ключевой ставки: доходность выше 6,5% показывают в лучшем случае 13-летние бумаги. Все, что имеет более раннее погашение, имеет и дисконт по доходности к ключевой ставке. А 1-3-летние облигации торгуются и вовсе ниже 6%-ной доходности. После того как 25 октября ЦБ провел сразу полупроцентное понижение ставки, пусть и ожидаемое, 13 декабря сделать еще один широкий шаг будет непросто. Все же отечественный регулятор зарекомендовал себя как консервативный финансовый институт. Однако шансы даже на -0,5% не нулевые. А на -0,25% — высокие.

Российские акции вполне способны отреагировать на решение ростом котировок. Чего вряд ли можно ждать от облигационного рынка. В него уже заложено предполагаемое снижение ключевой ставки. Не нужно ожидать и ослабления рубля. Если ОФЗ торгуются с доходностями 6-6,5%, ставка будет лишь формализацией уже сложившейся денежной ситуации.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru