07 декабря 2019, 02:47

Мини-грааль: как обогнать индекс ММВБ?

Часто на СмартЛабчике, когда выкладываю свои портфели из 15-20 позиций, получаю комментарии, что с таким диверсифицированным портфелем индекс в 2-3 раза не обгонишь — надо лучше закупить в него в равных долях Яндекс, Сургут и АФК Систему — и тогда-то профит и пойдет (разумеется, пишут это уже после того, как соответствующие папирки удвоились).

Также не без интереса наблюдаю за постами Сберегателя (ссылка на последний пост: https://smart-lab.ru/blog/579389.php) по поводу динамики десяти собранных им портфелей — с экспортерами, дивидендными тикерами, топом и прочим блэкджеком и девочками Имхо, самый любопытный результат здесь состоит в том, что на текущий момент ровно 10 портфелей из 10-ти проигрывают индексу ММВБ!!! А два — так и вообще в минусе (и один из них — это «ТОП10 лучшие экспортеры»), при растущем как на дрожжах индексе. Хотя, казалось бы, у него есть и очень концентрированный портфель AFLT+SNGSP, который, видимо, казался суперским в момент покупки — но увы, и он проигрывает индексу в пух и прах.

Как же так — почему проигрывают портфели Сберегателя, и почему я — такой глупый — собираю портфели из 15 позиций, вместо того, чтобы много заработать на паре-тройке бумаг, которые обгонят индекс?

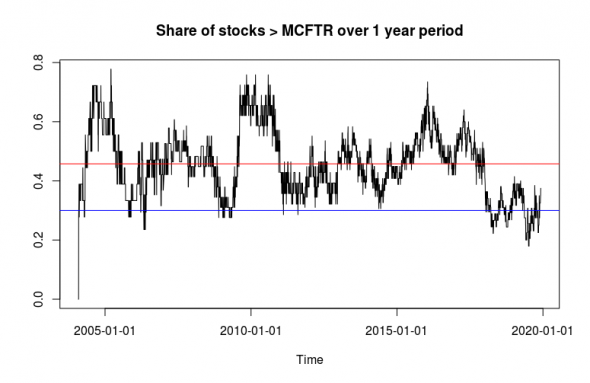

Недавно я вдохновился постом с ZH (https://www.zerohedge.com/markets/socgen-presents-most-depressing-chart-ever) и решил посмотреть для индекса ММВБ — а какая, собственно, доля тикеров на горизонте 1 год обгоняет индекс ММВБ? Инстинктивно кажется, что должна примерно половина, так? Проверим наши инстинкты на графике в начале статьи. На самом графике отмечена доля компонентов индекса, обогнавших индекс за последний год на дату построения, красная линия — средний уровень на истории, синяя линия — средний уровень за последние 2 года. Действительно, по всей доступной истории индекса MCFTR (индекс ММВБ с дивидендами) в среднем 46% тикеров в индексе обгоняют его на горизонте 1 года, хотя этот показатель очень волатилен во времени — есть периоды, в которые под 80% компонент обгоняют индекс, а есть периоды, в которые таких только 20%. Но взгляните на последние пару лет — тут эта доля упала (если не сказать обвалилась) до примерно 30%, а временами достигала и всех 20%!

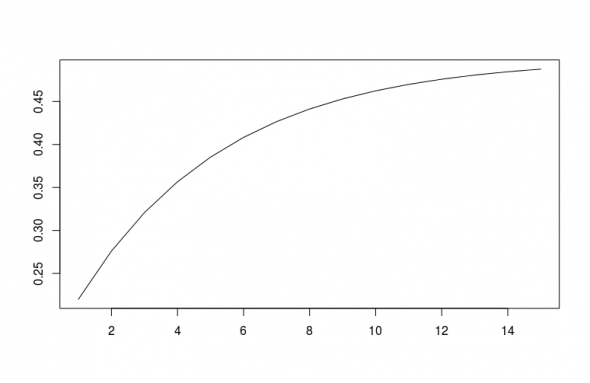

Что это означает для трейдинга? Это означает, что, купив случайную бумагу из индекса (а, даже отбирая по каким-то, как вам кажется, сильным показателям — вы покупаете все равно почти случайно) — в последние пару лет вы обгоните индекс с вероятностью только 20-30%. Далее, по мере роста количества бумаг в портфеле, вы увеличиваете ваши шансы. Наконец, очевидно, купив диверсифицированный портфель недалеко от индекса — вы получите доходность выше доходности индекса с вероятностью в районе 50%. То есть график вероятности обогнать индекс в зависимости от количества бумаг выглядит примерно так:

То есть доводы о том, что концентрированным портфелем вы более вероятно обгоните индекс, априори неверны — не обгоните. 1-2-3 бумажки, которые вы выберете, с вероятностью в районе 70% каждая будут отставать от индекса, и весь портфель вероятнее всего тоже отстанет (что и наблюдаем на примере Сберегателя). С другой стороны, риски концентрированного портфеля несравнимо выше диверсифицированного (что подтвердят люди, державшие этой осенью YNDX или PIKK) — и как результат имеем отстающий по доходности портфель с большими просадками, что НЕ является активом, в котором вы должны держать свои деньги.

Сейчас начнутся возражения на тему «это все неверно, ведь этот результат получен для случайных бумаг, а мы-то знаем, что надо покупать, чтобы оно выросло, поэтому у нас не так». Угу, где-то здесь были такие знатоки правильных покупок, помню-помню. Брали MGNT «на дне» по 8000, по 5000, с плечом. Один так был уверен в собственных способностях выбирать правильные акции — квартиру на MGNT просадил, и жена от него уходила кажется (как там поза себя сейчас чувствует?). Не надо себя обманывать — вы выбираете акции несильно лучше случайного (см. Сберегателя — он собрал портфели по всем вашим любимым стратегиям), и картинки выше — они ровно про вас.

Выводы:

— «Diversification is the only free lunch on Wall Street» ©. Портфель из минимум 10-15 позиций — это то, что требуется, чтобы максимизировать априорную вероятность обогнать индекс (и да, подспудно я оказался прав, хотя моя стратегия — это результаты бэктеста, и, видимо, бэктесты подтверждают выводы выше).

— концентрированные портфели в последние пару лет стали особенно маловероятным способом обогнать индекс — старайтесь их избегать

— если вы занимаетесь или занимались stock picking'ом (отбором акций) — в последние пару лет вам стало особенно трудно выбрать хорошие бумаги, которые обгонят индекс. Возможно, есть смысл посмотреть в сторону пассивных портфельных инвестиций

Чтобы не отставать от моды: подписывайтесь на мой телеграм, инстаграм и прочие фуфлограмы, если они когда-нибудь у меня появятся.

Всем профитов!

Читайте на SMART-LAB:

Станут ли алгоритмы новой нормой для частного инвестора?

ИИ всё чаще называют новой инвестиционной инфраструктурой: алгоритмы уже формируют стратегии и управляют портфелями. Каждый третий частный инвестор в России использует ИИ, и в ближайшие годы...

11:20

Полисы ДМС дорожают ускоренными темпами

Газета «Коммерсант» выпустила материал на тему добровольного медицинского страхования (ДМС). Рынок ДМС в 2026 году вошёл в фазу ускоренного подорожания: тарифы по корпоративным договорам выросли...

14:55

А вот статистику вы интересную сделали, очень даже занятную.

Но вот как решить дилемму, когда в этом расчете одинаковый вклад вносят какой-нибудь лукойл и какой-нибудь трмк?

По идее, надо бы еще несколько таких графиков сделать с разными взвешиваниями.

В 2017 году с лета — рост Сбера, при низах в Газпроме, обвале Магнита, остановке Лукойла ит.д.

2018 — Лукойл, начиная прям с январской новости о buyback.

В 2019 — Газпром с мая.

Тут другой смартлабовец анализировал пифы, обгоняющие индекс на многих промежутках

smart-lab.ru/blog/495505.php

Трое лидеров на протяжении многих лет держали 3 (или хотя бы 2) из первой тройки — Лукойл, Газпром, Сбербанк, с долями, близкими к индексу.

Арсагера и вовсе постоянно держит Лукойл-Газпром-Сбер с долями около 10% на каждую.