Калькулятор вложений в S&P500. VOO или FXUS, а может на СПБ бирже собрать самостоятельно?

Часто встречаются споры о том как правильно вложить средства в акции S&P500. Три основных варианта, которые обсуждают инвесторы:

— Выйти на иностранного брокера (в России очень популярен Interactive Brokers) и там уже купить ETF на индекс S&P500 известной всеми компании Vanguard.

— Самостоятельно покупать акции, входящие в индекс или даже полностью собрать индекс в своем портфеле. Обычно выбирают две основные площадки, через российского брокера на СПБ бирже, либо через тот же Interactive Brokers

— И наконец, самый простой вариант для неискушенного российского инвестора – купить ETF, торгующиеся на Московской фондовой бирже. Основными вариантами здесь являются Cбербанковский БПИФ и ETF FXUS о Finex.

Чаще всего возникают споры вокруг двух аспектов: безопасности и стоимости. Второй вопрос арифметический, его можно решить с помощью калькулятора. Новички говорят о том, что удобно купить ETF в России, опытные инвесторы им парируют тем, что «за бугром» комиссия ETF в 30 раз меньше (вместо 0,9 берут 0,03%). Так ли всё однозначно? Давайте посмотрим расчёты.

В калькуляторе мы рассматриваем три варианта инвестиций:

— VOO от Vanguard через Interactive Brokers как самый популярный и обсуждаемый зарубежный вариант вложения в S&P500 среди российских инвесторов

— FXUS от Finex как самый дешевый вариант ETF на российском организованном фондовом рынке. (да это самый дешевый вариант, у основного конкурента БПИФ от Сбербанка выше комиссия, а также FXUS с июля 2019 года платит 15% налог с дивидендов, а не 30%)

— самостоятельная покупка акций из индекса на СПБ бирже

Основные нюансы работы калькулятора

Рассчитать можно диапазон от 3 до 100 лет

Для упрощения схемы, все затраты на ведение инвестиций вычитаются раз в год (налоги и комиссии)

Все расчеты идут в долларах (за исключением валютной переоценки)

Средняя доходность (рост) индекса я взял 7%. Можно долго спорить на этот счет, брать разные промежутки времени, потому у вас есть выбор, можете поменять в диапазоне от 0 до 10% в год

Дивидендная доходность – тоже самое. По умолчанию 2%, можете поменять от 0 до 5%

Обесценение рубля к доллару нам необходимо только для того, чтобы посчитать налог на валютную переоценку. Обесценение это ни что иное как разница между инфляциями США и России + периодические девальвации. Я взял за основу 5%, хотя исторически всё куда хуже. Если брать более высокое значение, то у VOO очень мало шансов быть в выигрыше, даже со своей комиссией в 0,03%. Вы можете выбрать от 0 до 10% в год

Показатель процента ребалансировки необходим только для расчета экономической целесообразности собственного «собирания» S&P Кому-то не нужно ребалансировать, так как балансировка будет происходить за счет ежемесячных вложений, кому-то придется делать ребаласировку каждый месяц, вам на выбор от 1 до 1000%.

На отдельных вкладках, для прозрачности, представлены все расчеты по каждому варианту

После того как проставите свои значения получите вот такой результат:

Калькулятор и его описание тут

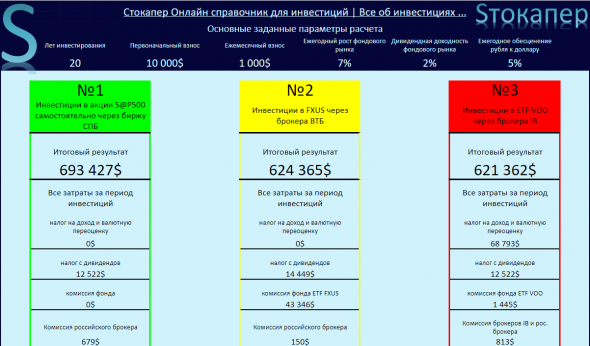

Самый классический расчет стандартного инвестора:

— Сразу кладем, накопленные 10 тысяч $

— Каждый месяц докладываем по 1 тысяче кровных $

— Ждем 20 лет. За это время рынок в среднем растет на 7%, дополнительно инвестор получает 2% дивидендного дохода, а на родине рубль грустно обесценивается на 5% в год.

Что имеем в конце срока? Безусловный лидер — это самостоятельные вложения. Еще бы, налог только на дивиденды. Инвестор применил трехлетнюю налоговую льготу. Заплатил за 20 лет всего 679$ комиссий (спасибо дешевым, российским брокерам). Но нас больше интересует соперничество ETF. И победил FXUS, инвестиции в него на выходе дали 624 тысячи $, обогнав VOO на 3 тысячи $. При этом FXUS заплатил 14.5 тысяч налогов (по ставке 15%) и забрал в виде комиссий 43 тысячи $. А ETF от Vanguard проиграл в основном из-за налога на доход и валютную переоценку, составившую 68 тысяч $. Может возникнуть вопрос, почему разрыв между результатами всего 3 тысячи, а разница между затратами почти 25 тысяч $. Происходит это потому что комиссия фонда от Finex снимается на протяжении всего периода времени, уменьшая основное тело инвестиций, эффект сложных процентов в действии. А налог на валютную переоценку выплачивается разом, в конце срока инвестиций.

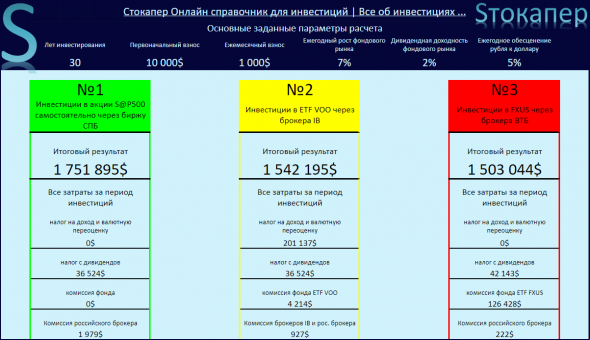

Кстати, если мы при всех прежних параметрах изменим только срок инвестирования до 30 лет, то ETF от Vanguard уверенно побеждает российского соперника, не смотря на огромный налог на доход и переоценку. Посмотрите сами.

Калькулятор и его описание тут

Нюансы и риски инвестиций в VOO от Vanguard:

Самое важное – это налог на валютную переоценку и налог на доход от продажи акций. Инвестиции за рубежом не попадают под трехлетнюю льготу и чем быстрее будет обесцениваться рубль тем больше придется заплатить налогов.

Ужесточение валютного законодательства и валютного контроля в России с 2020 г.

Сама по себе зарубежная юрисдикция

Нюансы и риски инвестиций в FXUS от Finex:

1. Высокая комиссия.

2. Сравнительно новый и не большой фонд

3. Из плюсов: попадает под все налоговые льготы РФ. С июля снижены затраты на налог с дивидендов с 30 до 15%

Нюансы и риски самостоятельного сбора индекса через покупку отдельных акций:

1. Трудоемкий процесс отслеживания

2. Огромное количество операций по купле и продаже (а также по реинвестированию дивидендов)

3. Скорее всего у вас будет очень низкий процент репликации индекса

Выводы:

Как мы увидели из примеров выше, нет однозначного ответа, что дешевле VOO или FXUS. Но мы можем выделить определенные закономерности:

1. Чем длиннее срок (от 15-20 лет), тем выгодней VOO. Этот эффект возникает из-за отложенного обязательства платить налог с переоценки и продаж паев, когда как в FXUS комиссию нужно платить каждый год (в реальности – каждый день)

2. Чем меньше первоначальная сумма тем выгодней FXUS. Обусловлено более высокими издержками при инвестировании через Interactive Brokers. Например, если вы хотите инвестировать на 20 и менее лет сумму не превышающую 50 тысяч $ то выгоднее это делать через FXUS

3. Какие бы параметры расчетов вы не задавали, на первом месте всегда будет самостоятельная покупка акций из индекса. Это логично, из издержек у вас будет копеечная комиссия брокера и налог на дивиденды (мы предполагаем, что инвестор воспользуется трехлетней налоговой льготой). Но нужно помнить, что данный процесс трудоемкий, не всегда успешный в силу слабой организованности обычного человеческого мышления

4. Если вы не планируете в будущем менять страну проживания, у вас нет очень больших денег для инвестиций (сотни тысяч долларов), нет желания заниматься бумагомаранием в переписках с налоговой, то предпочтительнее будет выбрать вариант инвестиций через российских брокеров. А выбрать ETF или сам

Калькулятор и его описание тут

Semenovich05 декабря 2019, 14:57Посчитал свой кейс. У меня получается, что покупать самому акции выгоднее. Зачем тогда заморачиваться покупкой етф?0

Semenovich05 декабря 2019, 14:57Посчитал свой кейс. У меня получается, что покупать самому акции выгоднее. Зачем тогда заморачиваться покупкой етф?0 Semenovich05 декабря 2019, 15:47Не обязательно покупать все 500 акций, чтобы следовать. Ну да ладно. На самом деле основное, что можно почерпнуть, что разница в налогах убивает желание идти на зарубежные площадки… Хотя и на СПб тоже не сахар…0

Semenovich05 декабря 2019, 15:47Не обязательно покупать все 500 акций, чтобы следовать. Ну да ладно. На самом деле основное, что можно почерпнуть, что разница в налогах убивает желание идти на зарубежные площадки… Хотя и на СПб тоже не сахар…0 Semenovich05 декабря 2019, 16:22Вопрос безопасности важнее цены. Не так ли?0

Semenovich05 декабря 2019, 16:22Вопрос безопасности важнее цены. Не так ли?0